Traders y analistas conversaron con Bloomberg News en Buenos Aires en desayuno realizado el 26 de septiembre sobre la situación del mercado de Argentina y principales claves a seguir en el corto plazo. En esta nota, lo más destacado

- Betsy Szewach, gerente comercial en Proficio Investment

- Sergio Solazzi, jefe de mesa de dinero en Banco Columbia

- Gonzalo Pascual Merlo, gerente de mercado en BYMA

- Mauro Parussatti, trader en Banco de Crédito y Securitización (BACS)

- Un trader de banco público que pidió no ser identificado porque no está autorizado a hablar públicamente

Lo que asusta: bancos huyen de las Leliq

Las entidades financieras pusieron en marcha un plan para salir lentamente de las letras a 7 días del Banco Central. El motivo es el temor que el próximo gobierno decida desarmar el stock -hoy de 1,1 billones de pesos- mediante algún mecanismo, como la colocación de un bono para el sector financiero. En las mesas se empezó a ver un desplazamiento: como los bancos están limitados por el Gobierno para comprar dólares, prefieren alocar su liquidez en pesos en instrumentos de muy corto plazo, como pases, fideicomisos, letras provinciales y hasta créditos a empresas para capital de trabajo. Así, aceptan un menor rendimiento a cambio de reducir riesgos.

Lo que preocupa: controles fuera de control

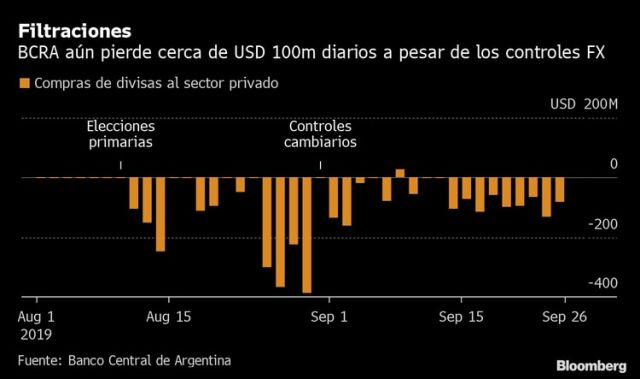

Las normativas que buscan restringir la demanda de dólares evidencian día a día cada vez más filtraciones. Entre ellas se destaca a los ahorristas minoritarios que compran más de los USD 10.000 mensuales permitidos; o el desembarco de ?coleros digitales?, como se denomina en el mercado local a los individuos que prestan su identidad a terceros para permitirles el acceso al mercado de cambios.

Las entidades financieras son vulnerables ante estas infracciones porque hoy no existe un sistema consolidado para monitorear todas las operaciones de cada cliente. Pero el nivel de demanda les hace sospechar que llegarán nuevos ajustes normativas, incluso antes de las elecciones presidenciales del 27 de octubre. Para evitar un desplome en las reservas, en las entidades se habla de que las autoridades podrían establecer un tope más bajo en el monto de compras para los individuos, o un mecanismo más estricto de aprobación.

Lo que se espera: las señales económicas del 28-O

¿Qué mensaje podría enviar el ganador de las elecciones? ¿Qué movería a los activos argentinos al día siguiente? En las mesas ya esbozan una lista de temas pendientes. Las expectativas se ubican en torno al equipo económico, cómo se realizará la reestructuración de la deuda, la administración del stock de Leliqs del BCRA, la política tarifaria tras el congelamiento de precios y los posibles cambios al cepo cambiario. Cualquiera de estos anuncios dispararían nuevos pronósticos y decisiones de inversión.

Lo que ilusiona: el ?lado B? del cepo cambiario

Nadie duda del enorme daño que provocan los controles cambiarios para toda la economía. Pero detrás de estas consecuencias hay quienes empiezan a destacar algunos beneficios: el cepo genera un exceso de liquidez en pesos que empuja hacia abajo las tasas de interés. Y crea un mercado cautivo de pesos que es ventajoso para aquellas compañías que necesitan financiarse en el mercado local. La mayor prueba es la reciente reactivación de los fideicomisos: emitieron Credipaz, Amfays y Mutual Integral de Servicios, después de un largo período con pocos colocadores en el mercado local. Al mismo tiempo, los adelantos a empresas, que son créditos que otorgan los bancos a cortísimo plazo para capital de trabajo, crecieron en agosto y septiembre a más del 10% mensual.