Lo que se espera: los mensajes del 28-O

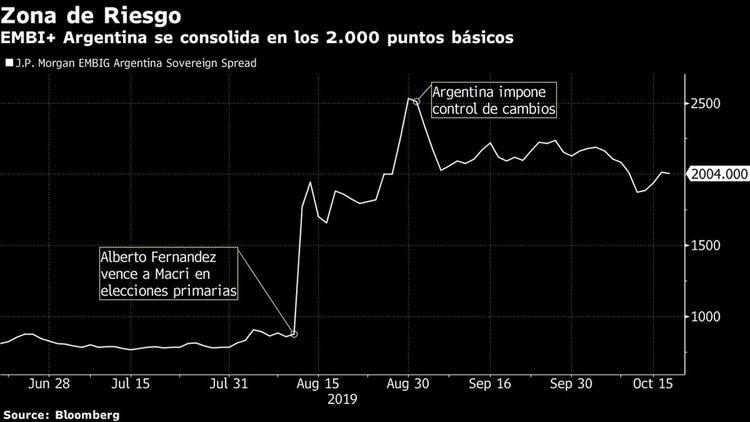

El mercado está enfocado en el 28 de octubre, y empieza a especular sobre los anuncios o medidas que podrían anunciarse ese mismo día si para entonces hay presidente electo. La señal más esperada será aquella que tenga que ver con la renegociación de deuda: tanto el gobierno actual como la oposición creen que no hay mucho tiempo para afrontar el problema. La reestructuración debe ser rápida y probablemente se ubique entre los primeros anuncios del candidato. ¿Habrá reperfilamiento II? para las letras en pesos? Todo sea por evitar el default: transitar 4 años sin mercado de deuda puede ser explosivo para la próxima administración. Las otras claves que se esperan se ubicarían en torno al equipo económico, el detalle del plan de desarme del stock de Leliqs del Banco Central y la posibilidad de más restricciones cambiarias para ahorristas.

Lo que se mira: Fernández baraja ministerios

Los inversores hoy toman todas sus decisiones con la presunción de que el próximo presidente será Alberto Fernández. La gran duda es cómo será el reparto de ministerios pasada la elección. Preocupan tanto los nombres como la cantidad.

Una muy buena noticia sería que en la cartera de Hacienda se optara por un perfil amigable: por ejemplo, el economista Carlos Melconian, la continuidad del actual ministro Hernán Lacunza o el consultor Emmanuel Álvarez Agis. El temor de todos, en cambio, es Matías Kulfas. Este economista de perfil heterodoxo, que ya participó en el gobierno de Cristina Kirchner durante los años de cepo cambiario, se hizo muy conocido en meses recientes por sus propuestas de expansión monetaria e intervencionismo.

Curiosamente, la designación que genera menos expectativas es la del próximo presidente del Banco Central. Los traders imaginan un funcionario testimonial, completamente disciplinado y obediente de todas las medidas dictadas por el Tesoro. Ya se sabe: el kirchnerismo cree que la política está por encima de la economía.

Lo que asusta: la salida a la uruguaya pierde adeptos

Empieza a descreerse cada vez más de una solución ?a la Uruguaya? para la deuda Argentina. No alcanza postergar los vencimientos de títulos para convencer a los inversores del exterior de que el país vuelve a ser viable en el largo plazo. La propuesta busca ser atractiva a los oídos de los bonistas. Pero, bajo esta salida, los compromisos de deuda volverán a ser acuciantes a los pocos años y la Argentina tendría que realizar un nuevo ajuste.

Hoy crece, además, la desconfianza sobre las propuestas del peronismo. En las conversaciones con empresarios, los asesores de Alberto Fernández se esmeran en prometer soluciones amistosas a los problemas de cada sector. Pero, cuando se juntan estas promesas, algunas se ven completamente opuestas entre sí. El mercado ya ve casi impracticable hacer todo lo que se dice desde ese espacio.

Lo que inquieta: el balotaje tampoco sería buena noticia

En las mesas creen que la probabilidad de que el presidente Mauricio Macri revierta la elección es muy baja. Y estiman que, aún con este escenario, la reacción inicial podría ser buena pero la incertidumbre no se despejaría.

Un resultado de ballotage podría desatar una pelea exacerbada entre los dos candidatos. Se abriría entonces un camino repleto de turbulencias: el peronismo tendría mayores motivos que hoy para generar escenarios de desestabilización y eso podría poner en riesgo la gobernabilidad de Macri. Además, se cree que una eventual reelección del presidente actual enfrentaría mayores limitaciones que en el pasado.

Lo que anticipan: un cepo II y brecha volando al 60%

Los dólares que dispone Argentina para mantener la calma cambiaria son limitados. El Banco Central vigila dólar por dólar, buscando optimizar el uso de las divisas y de aquellas que ofrecen los exportadores del agro para abastecer a importadores y ahorristas.

Se cree que, pasadas las elecciones del 27 de este mes, el organismo podría embarcarse en un segunda versión del actual cepo cambiario, que podría estar más enfocada en las compras de los ahorristas (¿una reducción del tope mensual de USD 10.000?). Teniendo en cuenta este escenario, se estima que la brecha actual entre contado con liquidación y el tipo de cambio oficial luce demasiado baja y que podría triplicarse, llegando al 60 por ciento.