Ya habiendo hecho el reperfilamiento y haber implementado un cepo hard, el mercado descuenta que no habrá grandes novedades con la deuda en pesos de corto plazo en el último mes de la era Macri. En ese contexto, encontraron en las Lecap una oportunidad de inversión para alojar los pesos.

Ignacio Boccardo, director de fondos de Industrial Asset Management sostuvo que las Lecap que mostraron una compresión de spread en la última semana son aquellas que fueron reperfiladas y que vencen antes de diciembre.

Estas letras encontraron demanda ya que el mercado cree que se van a pagar y no van a sufrir un segundo reperfilamiento, mientras que para las letras que vencen en 2020 tienen un mayor riesgo de sufrir un segundo evento crediticio. Para Boccardo, actualmente la curva de Lecaps esta partida en dos.

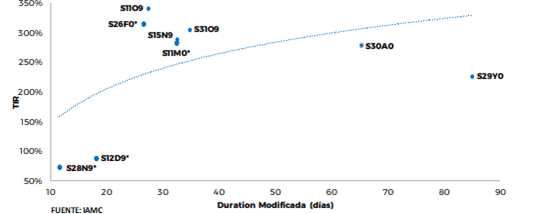

Si se miran las paridades de las Lecap, podemos ver que la primera parte de la misma alcanza a las letras que pagan hasta finales de noviembre. Allí el mercado cree que las Lecap se van a pagar y por ello es que hubo demanda en las últimas semanas, haciendo que baje la tasa. En este caso las paridades son superiores al 50%. Por su parte, las letras con vencimiento en 2020 operan con paridades bajas, en torno al 30% y con rendimientos superiores al 200%. Actualmente no vemos demanda de Lecap largas ya que el mercado ve riesgos de que sufran un segundo reperfilamiento, dijo Boccardo.

Al analizar la curva de Lecap, se observa que los dos vencimientos que quedan en el mandato de Macri operan con tasas sensiblemente más bajas que las Lecap que vencen en el próximo mandato. Es decir, la letra que vence el 28 de noviembre rinde 73,6%. Hace dos semanas, la misma letra rendía 170%, lo que implica una baja de casi 100 puntos básicos.

Los dos vencimientos que quedan en el mandato de Macri operan con tasas sensiblemente más bajas que las Lecap que vencen en el próximo Gobierno.

Ahora bien, el rendimiento de la letra que vence dos días después de la asunción de Alberto Fernández (12 de diciembre), salta a 88,3%. Más tarde, la letra reperfilada que vence en febrero y los meses posteriores pasan a rendir 315%, y se mantienen con tasas cercanas al 300%. De esta manera se evidencian los temores del mercado sobre que ocurra un nuevo evento crediticio sobre las mismas.

Agustín Arreguy, jefe de trading de Dracma coincide con Boccardo y resaltó que hay pocas chances de que no se paguen las Lecap cortas.

A mi entender, es difícil que no paguen los compromisos en pesos dadas las versiones de emisión que vendrían, sumada a la emisión monetaria recientemente anunciada por decreto que está haciendo Macri para este último mes. En este escenario, las tasas de Lecap en pesos que estaban muy altas, incentivaron a compras especulativas ante un escenario ya no tan dramático. Mirando hacia adelante, no veo que las Lecap puedan comprimir mucho más. Nosotros recomendamos cautela y no nos posicionamos con instrumentos que venzan en 2020 por ahora, explicó el trader.

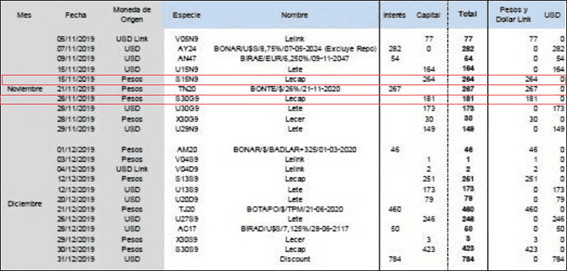

Las dos letras que vencen antes del final del mandato de Macri (que vencen el 15 de noviembre y 18 de noviembre), acumulan un total de $445 millones. Dado el estrés financiero que sufre Argentina, la duda por parte de los inversores es como es que se va a pagar los compromisos de deuda.

Diego Falcone, head portfolio manager de Cohen señaló que las Lecap cortas vieron cierta demanda, apostando a que las mismas se van a pagar con emisión monetaria.

El mercado espera que las Lecap se paguen con emisión. De hecho, aprovechando la demanda estacional de dinero que hay en diciembre, esperan que se coloquen pesos en la calle, sostuvo Falcone.

Los próximos pasos del Gobierno

Dados los problemas financieros de corto plazo que enfrenta Argentina, algunos operadores creen que, para resolver parte del problema de la deuda, el próximo gobierno buscará reabrir el mercado doméstico, emitiendo bonos para poder intentar iniciar un proceso de rolleo sobre las obligaciones de corto plazo.

Sobre este punto, Chialva agregó que lo más natural seria que intenten ofrecer algunos canjes que se consideren con cierta seguridad de pago y de esa manera buscar una tasa de rolleo

Creo que hay margen para tratar de volver a reconstruir el mercado de capitales local. En este caso se requiere una salida más negociada y en donde los inversores institucionales entren a nuevos instrumentos y canjeen sus tenencias. Creo además que, de esta manera, no sería necesario reperfilar lo reperfilado. En ese caso, el daño al mercado seria aun mayor, contemplando que el gobierno de Alberto Fernández necesita del mercado para ir solucionado los distintos frentes de deuda local e internacional, explayó.