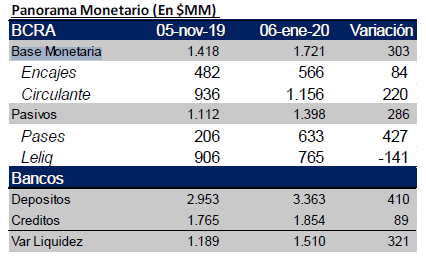

La combinación de la baja de tasas de Leliq primero y de las demás tasa de interés del resto de la economía luego, junto con la emisión monetaria y cambios respecto de los limites de licitaciones en Leliq e inversiones de fondos comunes de inversion en pases, genera una combinación de expansión de liquidez en el mercado significativa. Todo esto atenta contra la estabilidad del peso, pudiendo alentar aun más a la inflación y al tipo de cambio .

Uno de los temas que más preocupa al mercado es la emisión monetaria y la expansión de la base monetaria actual. Si bien en una primera instancia calmaron las palabras del ministro Martin Guzmán al sostener que emitir dinero iba a ser desestabilizante para la economía, la gran inyección de liquidez recientemente y los riesgos de mayor emisión monetaria hacia adelante enciende las luces de alerta entre analistas y operadores, con riesgos sobre la inflación y suba del dólar futuro.

Desde el mercado se alarman ya que, combinando estas medidas se genera una inyección de liquidez que según alertan, suena desmedida.Así, el BCRA no está dando las señales de moderación que en una primera instancia había señalado Guzmán.

La baja de Leliq y expansión monetaria

La semana pasada se avanzó en la tercera baja de tasa de Leliq desde que la gestión de Pesce al frente del BCRA. La tasa se ubica en niveles de 52% frente a 63% cuando asumió el 10 de diciembre. En línea con la baja de la Leliq, también se vio un importante desplome en la tasa Badlar que cayó desde 60% anual en septiembre hasta la zona de 38%. A su vez, se vio un desplazamiento a la baja de todas las tasas de interés de los activos en pesos, ya sea las tasas de Lecap, bonos Badlar y bonos que ajustan por Cer, los cuales experimentaron avances significativos recientemente.

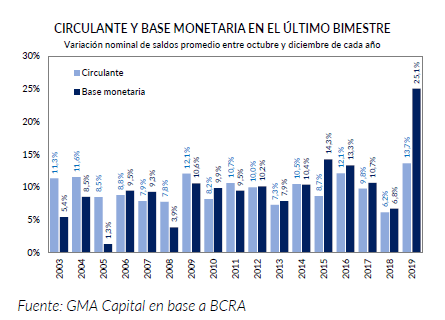

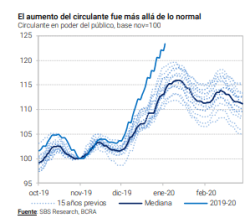

La contracara de tasas más deprimidas fue una expansión de la cantidad de dinero. Las últimas semanas del stock de circulante y de base monetaria fueron llamativamente exuberantes incluso considerando la estacionalidad de diciembre.

Nery Persichini explica que, en términos nominales, los agregados monetarios se dispararon por encima de la media de su comportamiento, especialmente la base monetaria que creció 25,1% entre octubre y diciembre. En ese sentido, Persichini alerta que, de los factores de explicación del stock de dinero de alta potencia, desde fines de octubre casi todas las turbinas giraron en un mismo sentido expansivo.

La compra de dólares del BCRA a exportadores en un contexto de cepo y aceleración de liquidaciones derivó en $ 213.000 millones nuevos en la plaza. Operaciones netas con el Tesoro inyectaron más de $ 331.000 millones. El desarme de Leliq y el pago de intereses aportaron otros $ 145.000 millones. A pesar de que los pases aspiraron más de $ 320.000 millones y las ventas de dólares al Tesoro para pago de deuda retrajeron unos $ 34.000 millones, el efecto neto fue expansivo. La base monetaria avanzó casi $ 334.000 millones, señaló.

Caída de demanda de dinero en febrero

De esta manera, los analistas del mercado destacan que la emisión fue por demás significativa en los dos últimos meses del año, actitud que parece no haber cambiado por parte del gobierno en los primeros días de 2020. La caída en la demanda de dinero típica en febrero podría desestabilizar las variables financieras

Adrián Yarde Buller, economista jefe de Grupo SBS sostuvo que la expansión monetaria y la baja de tasas del BCRA sugieren que la entidad monetaria no parece estar tomando el mejor curso de acción para enfrentarse a lo que la llama como ?trampa de febrero.

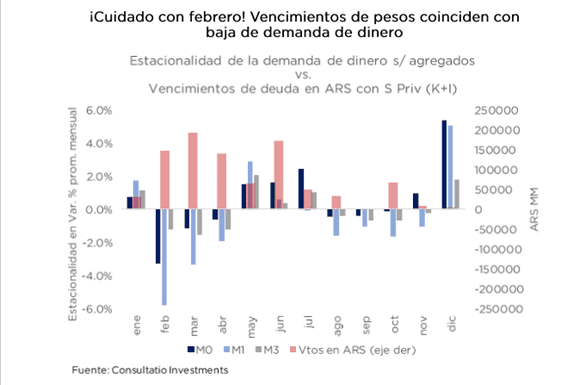

El trimestre diciembre-febrero suele ser desafiante para el manejo de la política monetaria, especialmente porque se trata de una época marcada por los vaivenes estacionales de la demanda de dinero. En este sentido, la demanda aumenta con fuerza en diciembre (cerca de 6% mensual real) y luego inicia una caída casi tan pronunciada desde fines de enero. En los últimos años, el BCRA cayó en la ´trampa de febrero´ en más de una oportunidad y algunas razones sugieren que en 2020 la historia podría repetirse, alertó.

Por otro lado, para Yarde Buller la reciente emisión en exceso del aumento estacional de la demanda de dinero presionó a la baja sobre las tasas de interés, movimiento que se podría haber evitado manteniendo el piso a la tasa de Leliq para evitar que las tasas reales se hundieran en territorio negativo.

Si no se corrige el curso esterilizando excesos, en las próximas semanas la caída de la demanda de dinero podría acentuar el problema de liquidez impactando sobre el tipo de cambio implícito y las expectativas de inflación, advirtió.

Con un tono igualmente cauteloso, el economista Fernando Marull advirtió que, si no se contiene la expansión monetaria, el mercado pasará factura. La suba del dólar Contado con liquidación es reflejo de esto, que ya se acerca a $80 (33% brecha).

El BCRA apuesta a bajar la inflación usando como anclas el dólar, congelando tarifas y moderando salarios. Mientras, la tasa de interés seguirá su camino descendente y no controlarán la Base Monetaria. Es decir, la Política Monetaria del BCRA será secundaria y por eso el riesgo de desborde sigue vigente. El mes de febrero será el primer test del BCRA cuando tenga que retirar el exceso de pesos. Sino retira los pesos excedentes, irá a brecha cambiaria y ello podría desestabilizar el Plan de Estabilización., afirmó Marull.

Nuevas medidas para la industria de FCI con el fin de los pases

Finalmente, sobre el cierre de la semana pasada el BCRA restringió los límites para que los bancos suscriban Leliq y que los Fondos Comunes de Inversión (FCI) coloquen fondos a pases, algo que incrementa la liquidez en el mercado y corre riesgo de que se canalice via brecha cambiaria. La medida se dice, con cierta lógica en el análisis, apunta a reorientar la liquidez al sistema bancario.

Los analistas de Portfolio Personal Inversiones (PPI) explicaron que hoy, el total de pases de los fondos suma unos $ 173.100 millones, o un 23% del total de pases.

Esto implica un 40% aproximadamente de la industria de Money Market, que suma unos $400.000 millones, o 43% del total de FCI. Esta liquidez deberá en las próximas dos a tres semanas de forma acelerada ir hacia cuentas remuneradas, en principio. Muchas de estas acciones buscan acelerar la tasa de bajas (buscando un impulso al crédito), objetivo claro del actual Gobierno. No obstante, quizás un buen punto para la política monetaria es que esta baja de tasas no impacto en el mercado de cambios, comentaron.

De todos modos, analistas del mercado advierten que la baja de tasas de leliq, junto con el incremento de liquidez en la plaza financiera hace que las tasas bajen aun más, haciendo que los rendimientos en activos en pesos sean cada vez más bajos y que se incremente el interés por el billete .

Un operador de bonos de un banco local explicaba que el riesgo sobre el tipo de cambio y la inflación está en la tasa de interés real negativa. "Si no hay activos en pesos que ofrezcan tasas de interés atractivas para competir contra el dólar, naturalmente los flujos irán hacia el billete primero y a la infación despúes", alertaba el operador.

Vencimientos de deuda ponen presión a la emisión

Como dato alarmante respecto de la dinámica financiera, desde el mercado señalan que la caída en la demanda de dinero en febrero coincide con un abultado vencimiento de deuda, escenario que podría obligar al gobierno a emitir dinero para hacer frente a sus compromisos, contexto que podría recalentar el tipo de cambio. En el primer trimestre del año vencen cerca de $370.000 millones.

Francisco Mattig, analista de estratega de Consultatio Investment espera que la brecha ajuste al alza en las próximas semanas, causado por un doble impacto.

Por un lado esperamos una caída de la demanda de dinero por factores estacionales, en el que en febrero y marzo tiende a caer entre un 4% y un 6% respecto del resto de los meses. Además, encontramos vencimientos en pesos que, si el rollover es menor al 100%, entonces habrá emisión de pesos, alertó Mattig.