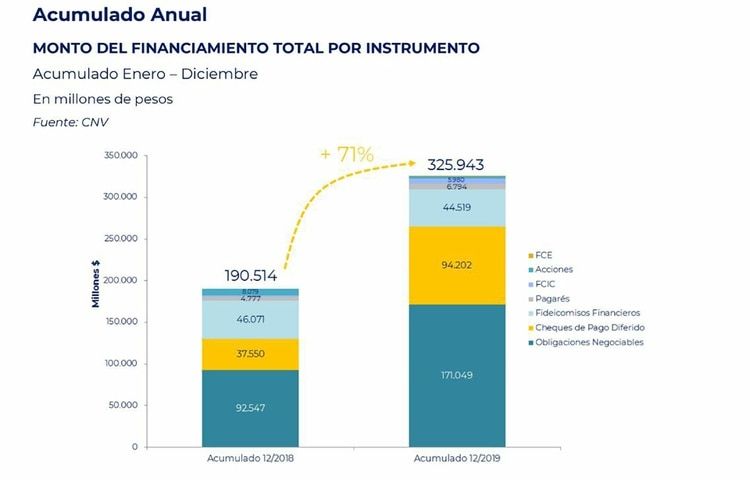

El financiamiento acumulado en el año pasado en el mercado de capitales ascendió a $325.943 millones, un 71% superior al 2018, según un informe de la Comisión Nacional de Valores (CNV). El estudio destaca las subas en los montos negociados de cheques de pago diferido del 151%, en obligaciones negociables del 85%, fondos comunes de inversión del 301% y en pagares avalados 42%.

En las bajas anuales figuraron las caídas en las operaciones con los fondos fiduciarios del 3% y en el mercado bursátil de acciones con una baja anual del 69%.

En tanto, el financiamiento total de diciembre ascendió a $33.596 millones, representando una variación positiva de 141% en términos interanuales y de 3% respecto al mes anterior.

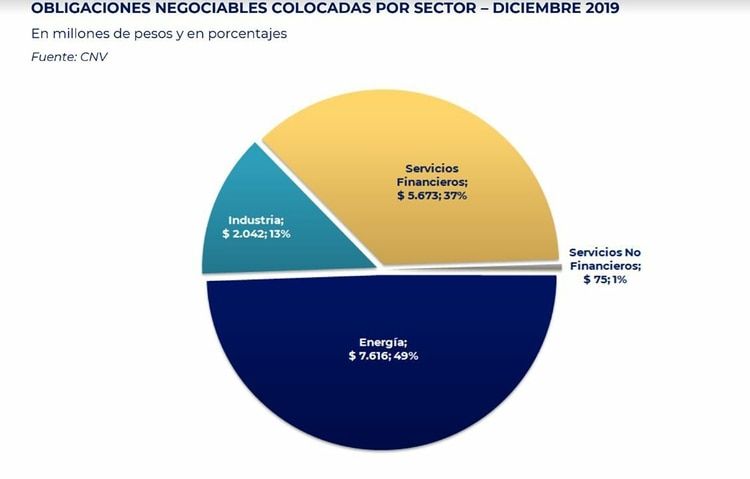

Se emitieron 22 obligaciones negociables por $15.411 millones (46% del financiamiento total), entre ellas las emisiones las petroleras, YPF por $4.022 millones y Pan American Energy, por $2.743 millones.

También fueron destacadas por el informe las emisiones de Banco BBVA Argentina por $1.967 millones, John Deere Credit Compañía Financiera por $1.717 millones y Arcor por $1.654 millones.

En diciembre los instrumentos PyME acapararon el 38% del financiamiento ($12.164 millones negociados en cheques de pago diferido, $329 millones por facturas de crédito electrónicas y $107 millones a través de pagarés avalados.

Asimismo, en el último mes del año se realizaron 11 fideicomisos financieros por un total de $3.141 millones, que representaron el 9% del financiamiento total y la empresa TGLT emitió nuevas acciones por un monto de $2.444 millones, que correspondió al 7% del financiamiento total. También durante diciembre se observaron bajas en los costos de todos los instrumentos de financiamiento en pesos.