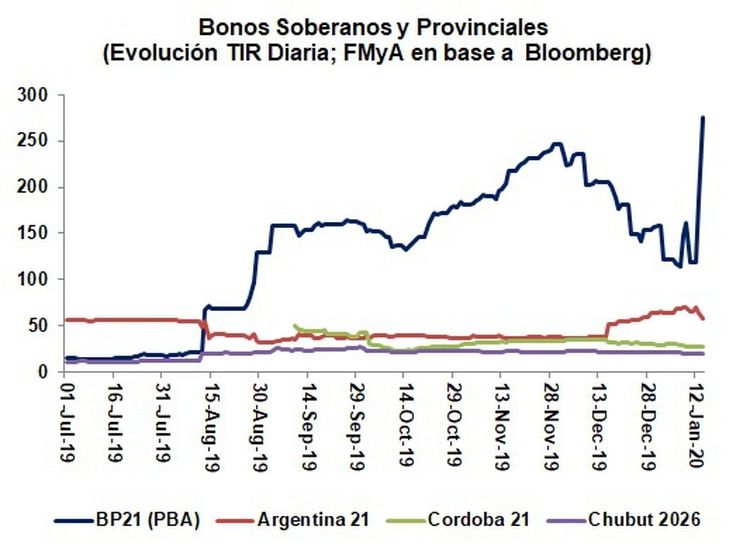

Después de la sorpresa inicial, para los inversores el caso de la Provincia de Buenos Aires parece no afectar a otras jurisdicciones. Las cotizaciones de bonos de otras provincias sufrieron bajas marginales como resultado del anuncio de que el distrito gobernado por Axel Kicillof no podrá pagar un vencimiento que cae el 26 de enero, mientras que los bonos soberanos que inicialmente sintieron el golpe hoy se recuperan . La lectura, por ahora, es que no habrá contagio. La clave, siguen pensando los inversores, es lo que pase con la renegociación de la deuda de la Nación.

La situación de la Provincia de Buenos Aires es muy diferente a las del resto de los emisores provinciales. El distrito que volvió a gobernar el peronismo hereda un perfil de vencimientos mucho más complicado que el de sus pares.

El impacto al cierre de ayer en otros emisores subsoberanos fue más bien marginal. El hecho es que la Provincia de Buenos Aires es un caso particular, porque es la que tiene más vencimientos de capital este año, muy lejos de la segunda que sería la Ciudad Autónoma de Buenos Aires que tiene que hacer un pago en febrero por USD 165 millones y que no debería tener problemas en pagar, dijo Esteban Arrieta de Banco Mariva.

Mientras que este año la Provincia deBuenos Aires debe afrontar vencimientos de bonos por USD 1384 millones, USD 854 millones de ellos de capital, el resto de las provincias tienen compromisos mucho menos desafiantes.

Segunda entre las que más pagos tiene que hacer este año está la Ciudad Autónoma de Buenos Aires, con pagos por USD 254 millonesde los cuales USD 165 son pagos de capital. La Ciudad mejoró mucho su perfil de vencimientos en los últimos años al tiempo que cambió deuda en moneda extranjera por financiamiento en pesos. Sus bonos cotizan en estos días casi a la par, esto es, a un valor en el que los inversores dan por hecho que podrá pagar.

Si no se reestructura rápido y recupera el mercado de crédito varias más estarán complicadas, creo que depende de como vaya avanzando el canje de deuda nacional y eso llevará algunos meses (Mieres)

La tercera provincia en el ranking de las que más pagos de títulos enfrentan este año está Córdoba. Su gobernador, Juan Schiaretti, fue rápido de reflejos y dijo ayer en la Bolsa de Comercio que no tendrá problemas para cumplir con sus pagos. Enfrenta pagos por USD 177 millones en el año de los que apenas USD 38 millones son vencimientos de capital.

Por ahora tiene sentido que no haya contagio, la Provincia de Buenos Aires va a reestructurar como la Nación. Otras como la Ciudad Autónoma o Córdoba ya empezaron a desmarcarse y eso el mercado lo incorporó porque sus bonos no cayeron, dijo el economista Fernando Marull.

Chubut, por otro lado, si está complicada. Para empezar, no está en una situación fiscal sana. Ayer el Gobernador Mariano Arcioni anunció un paquete de medidas de austeridad para hacer frente a un rojo de en torno a $ 1.000 millones mensuales y el reperfilamiento de sus propias emisiones de deuda es una posibilidad que está siendo contemplada. Todo ello puede hacer que a pesar de tener que atender vencimientos de bonos por sólo USD 77 millones en el año, USD 27 millones de ellos de capital, termine con problemas para pagar. Pero, a pesar de ello, los bonos de la provincia tampoco reaccionaron mayormente al anuncio bonaerense: en el mercado ya esperaban poco de esos papeles.

El resto de las provincias tiene que pagar USD 335 millones en total, USD 299 millones de ellos de intereses.

Poco impacto, por ahora. Si miramos los bonos de Jujuy, Córdoba, Mendoza, Chaco, etcétera, se ve poco cambio, dijo Lucas Mieres de Neix. Pero yo creo que si no se reestructura rápido y recupera el mercado de crédito varias más estarán complicadas, creo que depende de como vaya avanzando el canje de deuda nacional y eso llevará algunos meses, agregó.