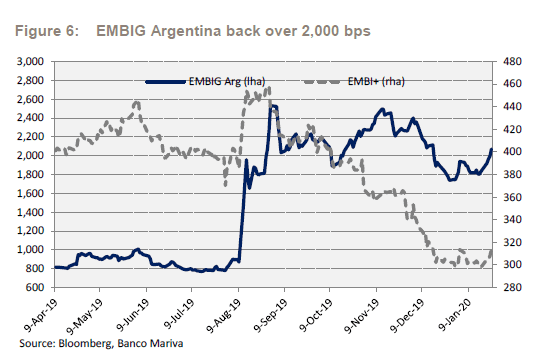

Ante la falta de avances relacionados con la reestructuración de la deuda , el mercado comienza a ponerse más nervioso dada la elevada incertidumbre que genera dicho proceso. El calendario de pagos le pone presión al Gobierno para que pise el acelerador en las negociaciones. Y mientras más se demore, las variables financieras sobre los bonos argentinos continuarán deteriorándose. Como reflejo al nerviosismo de las últimas semanas, los bonos cayeron, el riesgo país subió y se ubica por encima de los 2000 puntos, la brecha en el tipo de cambio se amplía y las acciones en dólares muestran rojos generalizados en lo que va de 2020.

El presidente Alberto Fernández sostuvo que es necesario resolver el tema de la deuda cuanto antes, y puso como fecha clave el 31 de marzo. Casualmente esa fecha coincide con los primeros 100 días de su Gobierno y si el ministro de Economía, Martín Guzmán, no llegase a avanzar satisfactoriamente en dicho frente, el impacto sobre la economía sería significativo. Los vencimientos de deuda le ponen presión al Gobierno.

En lo que respecta al calendario de pagos, los analistas de Criteria resaltaron que el 17% del total de la deuda argentina vence en este 2020.

El stock de deuda pública asciende a u$s 310.000 millones, de los cuáles unos u$s 53.000 millones vencen en este 2020. El ministro Guzmán encara una negociación a contrarreloj para evitar el default. Los acreedores son organismos públicos, privados y multilaterales. Con la capacidad de repago bajo riesgo, es el sector privado quien más tiene para perder ya que tiene en su poder cerca de la mitad de la deuda, y deberá soportar la mayor carga del ajuste, comentaron desde Criteria.

Según datos provistos por Criteria, el 62% del total de la deuda argentina corresponde a bonos con privados, un 14% con el FMI y 9% con Letras del Tesoro, entre los compromisos con mayor ponderación.

En un contexto de alta vulnerabilidad, el ministro Guzmán se propuso resolver la negociación integral hacia marzo de este año, por lo que en la última semana el Gobierno presentó un proyecto de ley que busca darle un marco legal al proceso de restructuración.

Marcelo Blanco, asesor financiero y ex secretario de Finanzas de la provincia de Buenos Aires, entiende que la política contaminó lo técnico y acortó los plazos. ?La necesidad de tener un acuerdo macrofiscal que le dé soporte a la propuesta financiera de reestructuración, sumado a los procesos de negociaciones y aceptaciones, hacen que la fecha tentativa del 31 de marzo sea, en mi humilde opinión, agresiva. Hay una clara voluntad de los inversores de sentarse a negociar con el Gobierno, pero 60 días de acá en más parece un desafío grande?, afirmó.

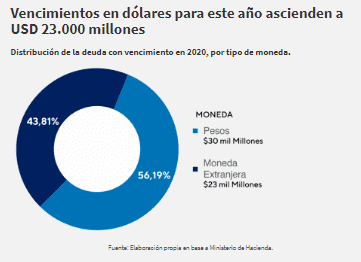

Los analistas de Criteria coinciden en el hecho de que el plazo luce exigente, y un potencial default bonaerense ya está impregnando las variables financieras domésticas. "El objetivo del ministro tiene una explicación y es que, con cerca de u$s 53.000 millones en vencimientos de capital en 2020 (44% en moneda extranjera), la negociación para evitar el default es a contrarreloj. Hasta el momento, la deuda en pesos ha podido ser renovada. Sin embargo, la deuda en moneda extranjera, en cambio, tiene una mayor complejidad?, señalaron.

Según datos propuestos por los analistas de Criteria, los vencimientos de deuda en 2020 ascienden a u$s 53.000 millones, de los cuales u$s 23.000 millones corresponden a obligaciones en dólares (43,8% del total) y u$s 30.000 millones a compromisos en pesos (56,2% del total).

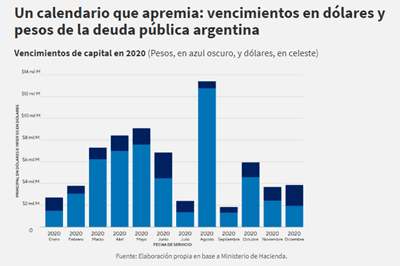

A su vez, respecto del calendario de pagos, se ve cómo los compromisos van en ascenso desde febrero y con un incremento significativo desde mayo. En febrero vencen casi u$s 4000 millones entre compromisos de pesos y dólares, mientras que entre marzo y junio las obligaciones se sostienen por encima de los u$s 6000 millones por mes con un pico en mayo, que supera los u$s 8000 millones.

Este contexto y ante la falta de recursos para hacer frente a la deuda obliga al Gobierno a avanzar en una solución para evitar el default.

Nicolás Max, head de asset Management de Criteria, afirmó que los vencimientos en dólares se acumulan a partir del tercer mes del año. ?En mayo, a su vez, vence una cuota de capital (16,7%) del Bonar 2024, una de las mayores emisiones. El ministro ya aclaró que no tiene fondos para hacer frente a este tipo de pago correspondiente al capital de deuda en dólares. De acuerdo a nuestros propios registros, la distribución de los tenedores para este papel con un monto vigente de cerca de u$s 15.000 millones está muy atomizada, lo que hará compleja la negociación?, estimó.

Vencimientos en pesos

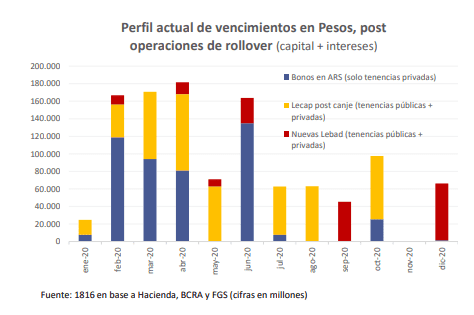

Haciendo foco en el mercado de pesos, la carga de deuda es elevada, con un pico en los compromisos en el mes de abril. Según datos provistos por los analistas de la consultora 1816, desde febrero en adelante los compromisos en pesos ascienden a mas de $ 160.000 millones por mes, incluso habiéndose hecho recientemente el canje de Lecap . Así, el primer semestre del año luce desafiante para el Gobierno, con más de $ 700.000 millones en compromisos.

Los analistas de la consultora 1816 afirmaron que, si bien hasta el momento la estrategia de Economía ha sido exitosa en el tratamiento de la curva doméstica, hay que tener presente que el perfil de vencimientos en moneda local sigue siendo muy concentrado en 2020.

Con las Lebad apenas se estiró la carga de algunos vencimientos por unos meses. El período de febrero a junio luce mucho más desafiante que el de diciembre a enero para el universo en pesos. Los vencimientos pasan a ser superiores a los $ 150.000 millones al mes, los bonos que vencen están esencialmente en el mercado offshore salvo por el Bopomo, que las tenencias están bastante atomizadas, lo cual dificulta más conseguir un rollover negociado, destacaron.

Por su parte, desde Cohen señalaron que el canje de las Lecaps le quitó presión al pago del bono dual (AF20), ya que ese mismo día vencía una Lecap por $ 14.760 millones.

Si bien marzo es el mes más favorecido en el canje, pudiendo hacer un swap del 53,6% de la Lecap que vence el 11 de ese mes, todas las miradas estarán puestas en el 28 de abril, cuando vence el Boncer 2020 (TC20), que deberá pagar capital e interés por $ 359.710 millones y la Lecap por $ 43,910 millones. Cabe aclarar que una gran parte de la tenencia del TC20 se encuentra en manos del FGS de ANSES y otros organismos públicos, por lo que un intento de rollover no debería generar demasiadas dificultades. El siguiente vencimiento importante de un bono será recién el 22 de junio, cuando el Bopomo (TJ20) pague interés y capital por $ 157.680 millones, afirmaron.

Un mercado más nervioso

La falta de avances concretos sobre el tema de la deuda hace que la volatilidad en la renta fija se eleve y que los riesgos de un ajuste mayor se amplíen. Así, el ajuste reciente de los bonos empeoró la actualidad de la renta fija local, haciendo que las paridades de los bonos se deterioren.

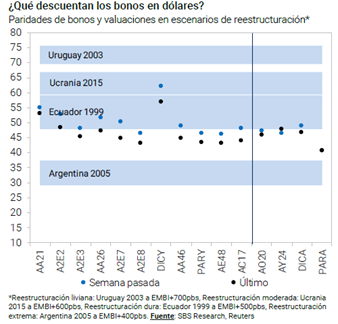

Según detallan desde la mesa de operaciones de Grupo SBS, los niveles de paridades actuales se condicen con una restructuración comparable a la que llevó adelante Ecuador en 1999. En la reestructuración de Ecuador en 1999 se incluyeron una quita de capital, alargamiento de plazos y recorte en cupones, lo que aún nos parece demasiado agresiva para la situación actual de deuda argentina, explicaron.

En términos generales, una reestructuración liviana podría implicar un riesgo país en niveles de 600 puntos, junto con un alargamiento de plazos de 10 años y quita de capital de 20%. Una reestructuración dura podría implicar un riesgo país de 500 puntos, con alargamiento a 15 años de plazo y quitas de hasta el 40%.

La reestructuración de la deuda que llevó a cabo Argentina en el año 2005 fue sumamente agresiva, finalizando con un riesgo país en 400 puntos, una extensión de plazos a 30 años y quitas del 66%. El debate entre analistas y operadores es cuál puede llegar a ser el nivel de quita que podrán enfrentar los bonos en la actual reestructuración dada las paridades con las que vienen operando los bonos locales.

De esta manera, el deterioro de la renta fija hizo que el riesgo país vuelva a niveles por encima de los 2000 puntos.

Una reestructuración liviana podría implicar un riesgo país en niveles de 600 puntos, junto con un alargamiento de plazos de 10 años y quita de capital de 20%. Una reestructuración dura podría implicar un riesgo país de 500 puntos, con alargamiento a 15 años de plazo y quitas de hasta el 40%.

Los analistas de Banco Mariva resaltaron que la debilidad actual de los bonos argentinos está relacionada con la extensión de la solicitud de consentimiento de la provincia de Buenos Aires después de no haber obtenido, hasta ahora, el apoyo del 75% de los tenedores de bonos, con el riesgo de incumplimiento inminente, y el hecho de que Stiglitz, ganador del Premio Nobel de Economía, hiciera comentarios que apuntan a la necesidad de "recortes significativos" en la reestructuración soberana.

Vale la pena recordar que el ministro Guzmán es muy cercano a Stiglitz y trabajaron juntos en la academia durante varios años. Producto de ésto, al cierre del martes, la paridad promedio de los bonos de la curva de la ley de Nueva York se situó en 46.2% mientras que la curva de la ley local se ubicó en paridades de 43.5% El riesgo país Argentina se ubica en 2083 puntos, afirmaron desde Banco Mariva.