Cinco gráficos sobre el coronavirus y su impacto en los mercados

El temor al covid-19 hace que caigan las bolsas y que suba la volatilidad. El dólar en mercados emergentes sube hasta 18%. Los bancos centrales bajan la tasa de manera preventiva.

El mercado esta incorporando a los precios un escenario negativo para la economía mundial producto de los temores relacionados con el coronavirus. Por ello es que caen las acciones, sube la volatilidad y se dispara el dólar en los mercados emergentes. China hoy es mas importante de lo que era en el pasado. Por los temores de una recesión global, los bancos centrales actuaron coordinados con medidas para aliviar la volatilidad.

Los temores relacionados con el coronavirus y su impacto a nivel económico hizo que las acciones a nivel mundial muestren una caída importante, con un derrape de más de 17%. El selectivo s&p 500 cayó un 17.8% desde los máximos hasta los valores actuales. El índice de acciones mundial (MSCI World), que resume la dinámica de todas las acciones a nivel global muestra un retroceso del 11%. Por su parte, en el viejo continente las perdidas también son elevadas. El Stoxx50, con las 50 acciones más importantes del viejo continente, registra una caída del 22% desde el pico previo.

Semejantes caídas anticipan temores de que la economía mundial se vea amenazada y que se inicie un ciclo recesivo a nivel global.

La remontada del precio del petróleo y los rumores de una acción coordinada de los bancos centrales ayudan a cortar el desplome de los mercados. PorEXPANSIÓN

Los analistas del fondo de inversión global Schroders, la propagación del coronavirus, COVID-19, más allá de China, ha generado una nueva incertidumbre para las perspectivas de crecimiento mundial y ha provocado la volatilidad de los mercados financieros.

?Desde el punto de vista de los mercados financieros, la respuesta había sido bastante limitada en medio de las señales de que la tasa de infección en China había llegado a su punto máximo. Sin embargo, la reciente aparición y aceleración de casos en Corea del Sur, Irán e Italia ha aumentado el temor acerca del impacto que el virus puede tener, mucho mayor del previsto por los mercados inicialmente?, señalaron desde Schroders.

En una nota enviada a sus clientes, Jean Boivin, Head of BlackRock Investment agregó que el coronavirus es similar a los eventos causados por desastres naturales en el sentido de que su impacto en la actividad económica tiende a ser temporal y espera un repunte económico tras esta crisis aunque advierte que dependerá de la duración y profundidad de la crisis surgida por el coronavirus.

?Vemos un fuerte repunte económico una vez que se disipen las actuales disrupciones, y esperamos que la expansión económica mundial permanezca intacta, aunque en una trayectoria más baja. Sin embargo, la profundidad y la duración desconocidas del generadas por el coronavirus agregan riesgos materiales, y los mercados necesitarán una mayor claridad sobre el brote en sí mismo y sobre la respuesta política general antes de estabilizarse?, explicó Boivin.

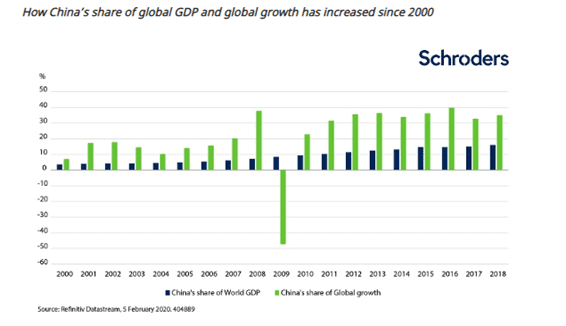

El impacto de China en la economía global

El impacto humano ha sido significativo, con más de 2.800 muertes confirmadas al 27 de febrero, la mayoría en la provincia de Hubei en China. Esto es mucho mayor que el brote del síndrome respiratorio agudo severo (SRAS) que mató alrededor de 800 personas en 2002-2003. Ahora bien, el impacto que el coronavirus puede llegar a tener sobre la economía mundial es radicalmente diferente y de mayor importancia actualmente.

El lugar de China en la economía mundial ha cambiado drásticamente desde el brote de SARS. Como escribió recientemente el economista de Schroders, Azad Zangana, China representó el 4,2% de la economía mundial en 2002 y contribuyó en un 18% al crecimiento del PIB mundial. Según el informe de Schroders, la economía de China tiene hoy un significado sistémico.

?China representó el 28,4% de la producción manufacturera mundial en 2018, según la División de Estadísticas de la ONU, en comparación con el 16,6% de los Estados Unidos. En 2004, la participación de Estados Unidos fue del 22,3% cuando China sólo era del 8,7%. La economía de China también se ha integrado más con el resto del mundo. Para 2018, su participación en el PBI mundial había aumentado hasta el 15,8%, y el 35% del crecimiento mundial procedía de China. Por lo tanto, el impacto de una actividad económica más débil en China tendrá una repercusión proporcionalmente mayor en el crecimiento mundial general?, dijeron desde Schroders.

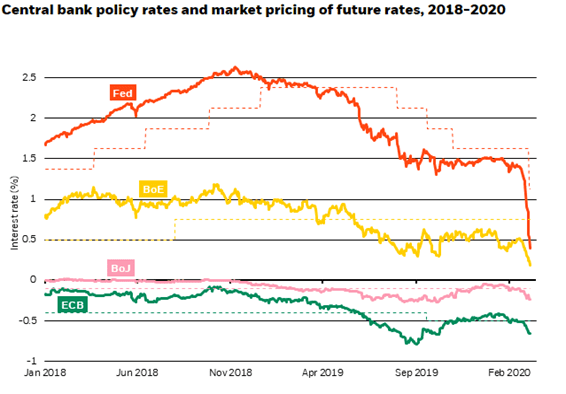

Acciones coordinadas de bancos centrales

Debido al temor generado por el coronavirus, los distintos bancos centrales más importantes del mundo decidieron tomar medidas monetarias coordinadas, bajando el costo del dinero. La semana pasada, la Fed sorprendió y bajó la tasa de referencia en 50 puntos básicos y se espera que los distintos bancos centrales también reduzcan su tasa en las próximas semanas.

Desde el gigante de inversiones Pimco explicaron que la medida de la Fed es probablemente la primera de una serie de acciones sincronizadas del G-7 con el objetivo de apoyar a las economías de mercado desarrolladas a medida que el coronavirus continúa propagándose fuera de China.

?La medida de la Fed se produjo un día después de una reunión del G-7 en la que los ministros de finanzas y los gobernadores de los bancos centrales discutieron los efectos económicos mundiales del brote de covid-19. Incluso si vemos un enfoque global coordinado de los mercados desarrollados y emergentes, si la economía sigue siendo vulnerable, la Fed aún puede tomar medidas adicionales en el futuro cercano?, dijeron desde Pimco.

Los analistas de BlackRock, uno de los fondos de inversión más grande del mundo señalaron que desde la compañía esperan cierto grado de coordinación aunque con distintos matices debido a las características variadas de cada economía.

?El Banco de Japón y el Banco Central Europeo (BCE) pueden tener menos espacio para reducir las tasas, pero pueden apoyar al sector privado comprando acciones y deuda corporativa, una herramienta que la Fed no tiene. La Fed puede recortar su tasa de política nuevamente pero no esperamos una expansión de su balance general. Consideramos que las respuestas de política monetaria son útiles, pero se desperdiciarán sin medidas complementarias de liquidez fiscal y focalizada?, dijeron.

De esta manera, es probable una respuesta coordinada de política global y acciones fiscales específicas. Como Powell declaró: "El brote de virus es algo que requerirá una respuesta multifacética". Como tal, es esperable que las autoridades fiscales globales y los bancos centrales actúen pronto.

?El Banco Central Europeo (BCE) probablemente aumentará el ritmo de sus compras de activos. Si bien es posible que el banco central reduzca aún más las tasas de política, no está claro si los beneficios de hacerlo superan los costos. Por su parte, es probable que el Banco de Canadá reduzca su tasa de política en 50 pb en su reunión programada para mañana, mientras que el Banco de Inglaterra también podría recortar en 25 a 50 puntos básicos su tasa en respuesta a las presiones del mercado?, comentaron los analistas de Pimco.

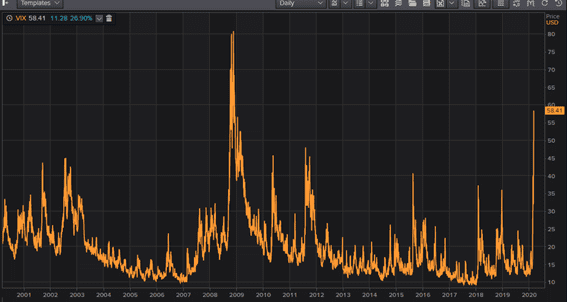

Bancos centrales contra la volatilidad

Tanto la Fed como los distintos bancos centrales buscan calmar las tensiones en los mercados financieros. Por ello es esperable que la Reserva Federal siga bajando la tasa de interés al igual que el retsto de los bancos centrales. Lo cierto es que por ahora, la volatilidad no solo se mantiene alta sino que sigue escalando a niveles superiores.

El índice Vix, que mide la volatilidad en Wall Street, alcanzó niveles de 58,4%, siendo este el nivel más alto en 11 años. Solo en la crisis de 2008 y 2009 el Vix supo estar en niveles más elevados que los actuales y los temores generados por el crash actual más que superó las crisis previas. Generalmente, cada vez que el Vix alcanza niveles tan altos, estos han sido oportunidades de compra, aunque como suelen decir en Wall Street, esta vez puede ser diferente.

Los inversores a nivel global buscan desarmar posiciones en acciones y activos de riesgo a la vez que buscan posicionarse en activos de cobertura. En los mercados emergentes , los inversores encuentran al dólar como el activo seguro estrella. Por ello es que las monedas en la región han visto una fuerte devaluación en lo que va del año, y con fuertes avances del dólar en cada país. Otros países emergentes como rusia y Sudáfrica también vieron avances significativos del dólar en sus respectivos países. En lo que va del año, el dólar en brasil sube un 18,47% mientras que en Mexico y en Chile, el billete muestra una avance del 12%. El rublo ruso avanzó un 23% en lo que va del año.