Dólar: se recalentaron el MEP y el liqui mientras que el blue se acerca a $ 120

Las cotizaciones financieras avanzó casi 5% pese a la medida que obliga a los FCI a deshacerse de hasta u$s 150 millones para sumar ofertar al mercado.

Las cotizaciones financieras treparon casi 5% pese a las medidas que obligan a los Fondos Comunes de Inversión (FCI) a desprenderse de unos u$s 150 millones para sumar oferta al mercado.

El dólar MEP o Bolsa avanzó 4,2% hasta los $ 112,92 y el contado con liqui sumó 2,7% hasta los $ 115,04. De esta forma, la brecha entre el mayorista y el MEP roza el 70% y con el "fuga casi el 73%.

El viernes, desde el mercado advierten que esta medida no soluciona el problema de fondo relacionado con la divisa estadounidense. Los FCI en pesos deberán tener hasta un 25% de dólares y tendrán que adecuar su portafolio antes del 15 de mayo.

El dólar mayorista sumó 10 centavos y cerró a $ 63,53, precio al que el Banco Central (BCRA) elevó el precio de su ficha en el MULC.

El dólar blue se mantuvo por encima de la barrera de los $ 100, y retomó la senda alcista al trepar a $ 118, tras tocar un techo de $ 120 la semana pasada.

El promedio entre bancos que realiza el BCRA colocó el precio en los $ 68,89, lo que elevó el precio del "solidario" a los $ 89,56.

El volumen operado en el segmento contado fue de u$s 235,402 millones, con u$s 4 millones registrados en el sector de futuros MAE.

Según estimaciones de fuentes privadas de mercado, el Banco Central habría vendido hoy unos u$s 70 millones.

El jueves pasado, la UIF y la CNV lanzaron medidas para frenar operaciones especulativas en relación a las cotizaciones financieras del dólar, que hicieron saltar el precio del dólar MEP y el contado con liquidación y dieron impuslo también al blue. Entre otros puntós, se obligó a los Fondos Comunes de Inversión a reordenar sus carteras y volcar así al mercado unos u$s 150 millones.

El minorista operó sin cambios en los $ 68,25 en las pantallas del Banco Nación (BNA).

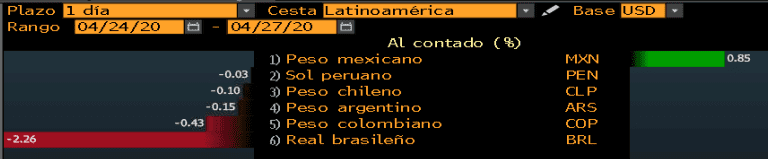

El peso argentino se (-0,15), contra una nueva fuerte caída del real brasileño (-2,26%), el principal socio económico de la Argentina, que atraviesa una crisis de Gabinete.

La medida del Goberno sobre FCI se diluye

La presión sobre el tipo de cambio se mantiene. La baja del viernes fue marginal y se dio tras una nueva regulación del Gobierno que vuelve a afectar a los FCI, en donde se definió un tope del 25% de su patrimonio para las posiciones de liquidez en moneda extranjera. La medida alcanza a los fondos denominados en pesos, o aquellos en dólares que emitan una clase de cuotapartes denominada y suscripta en pesos (bimonetarios).

Un operador de cambios de un banco local explicó que la venta de dólares de los fondos comunes de inversión no balancea en absoluto los demás factores que presionan sobre el billete.

Los Fondos Comunes de Inversión deberán ajustar sus carteras hasta el 15 de mayo y por un total de hasta u$s 200 millones. Es la nada misma y por ello el dólar no se calma. Estamos viendo factores como la enorme cantidad monetaria, las mayores expectativas de inflación, las expectativas de menores exportaciones y de ingresos de dólares y los mayores riesgos de ver un default empujando al alza al dólar. No hay razones de corto plazo para pensar que el dólar debería revertir sumado a que la tasa de interés real sigue siendo negativa, desalentando la inversión en pesos y alentando la dolarización de carteras, afirmo el trader.

Muchos factores presionando al dólar

La emisión monetaria, la baja tasas de interés, la falta de instrumentos para invertir para cuidar los pesos, el riesgo de caer en default y la falta de capacidad de generar divisas plantean un oscuro panorama para el peso y mayor presión alcista sobre el tipo de cambio al mismo tiempo. La incertidumbre entre inversores sigue siendo elevada, por lo cual optan por la dolarización de carteras.

Juan José Vázquez, head de research de Cohen lo resume en cuatro puntos centrales Por un lado vemos que el riesgo de default de corto plazo genera mayor presión sobre el tipo de cambio. A ello hay que sumarle que la tasa real en pesos negativa es otro condicionante para que veamos mayor suba en el dólar".

Además, destacó que "fue notable el incremento de la emisión monetaria para financiar el déficit fiscal" y recordó que "en lo que va del 2020 el Gobierno ya lleva emitido $ 522.000 millones entre adelantos transitorios y transferencia de utilidades, a lo que se suma la incertidumbre local e internacional en cuanto al impacto en la actividad del Covid-19 es otro condimento no menor?.

Diego Martínez Burzaco, jefe de estrategia de Inversor Global explicó que el dólar sigue para arriba porque se esta dando un combo de factores monetarios que favorecen tal desarrollo alcista.

Siguen sobrando pesos por todos lados, junto con el hecho de que las tasas de interés en pesos están super deprimidas y la economía se encamina a su máxima caída histórica. Ese cocktail sumado a la devaluación reciente de las monedas latinoamericanas no hacen mas que favorecer la búsqueda de cobertura. Creo que mientras no haya certeza sobre default de la deuda o no, recuperación de la economía y cómo sacarán el sobrante de pesos, seguirá la dolarización seguramente, proyectó.

Por su parte, Los analistas de Portfolio Personal Inversiones (PPI) también remarcan la relación de la dinámica de las negociaciones de la deuda con la evolución del tipo de cambio .

Las noticias de las negociaciones sobre la reestructuración de la deuda externa también están impacto en el dólar. De resolverse en estas semanas, la presión sobre el dólar debería aflojar, con un impacto positivo en general en todo el mercado también, comentaron desde PPI.

A modo de compensar los factores qe generan mayor presion alcista sobre el dólar, desde PPI ven como atenuante el hecho de que estamos entrando a la última semana del mes, y si bien la presión en el tipo de cambio se mantiene alta por las expectativas de inflación, también entramos en época de pagos de sueldos.

Habrá que estar atentos a la dinámica del tipo de cambio en los próximos días ya que entramos en días de pago de sueldos, por lo tanto las empresas y el resto del sector privado, a falta de ingresos, deberá vender reservas en dólares para el pago de sueldos y obligaciones. Por ende seguramente veamos mayor oferta de divisas que alivie la presión en el dólar y por unos días, es probable que veamos un MEP y CCL más tranquilo esta semana, señalaron.