Wall Street definió que la Argentina entró en default y se gatilla el pago de unos USD 1.500 millones en seguros

Luego de dos encuentros, las 14 entidades financieras que conforman el comité decidieron que el país entró en cesación de pagos y se activaron los seguros. El Gobierno confirmó que extendió la negociación con los acreedores de la deuda hasta el 12 de junio.

El International Swaps and Derivatives Association (ISDA) hizo público hoy el resultado de sus dos jornadas de revisiones para determinar si el país incurrió en un evento de crédito que habilita la activación de los CDS, es decir, los seguros contra default (credit default swaps, en inglés). El comité determinó que el default es una realidad y que los seguros deberán pagarse. El monto, que se estima en unos USD 1.500 millones, será determinado en una subasta.

Aunque el plazo de negociaciones con los acreedores del país se extendió y ya hubo un incumplimiento por USD 503 millones y aún ninguno de los tenedores de deuda de la Argentina solicitó la cesación de pagos, el Comité de Derivados para la región de América definió esta tarde que el país entró en default y habilitará el pago de los seguros.

De esta manera, luego de 48 horas de conversaciones y varios días de espera los plazos son más amplios como consecuencia de la nueva modalidad de encuentros remotos los 14 bancos que conforman el ISDA determinaron que el país incurrió en un default y ahora los acreedores podrán acceder a sus seguros cuyo monto, según la agencia Bloomberg, alcanza los USD 1.500 millones.

El comité decidió que se ha producido un evento de impago de crédito y que el evento de impago de crédito con respecto a la entidad de referencia y las transacciones cubiertas se produjo el 22 de mayo de 2020, entre otras definiciones más técnicas. También decidió celebrar una subasta para liquidar las transacciones cubiertas.

No está claro quién posee la mayoría de los swaps, ya que esa información rara vez es pública. Algunos inversionistas los compran para cubrir su exposición a bonos, mientras que otros los recogen como una apuesta contra la deuda de un país en particular. Elliott también formó parte del panel de swaps de default crediticio de Argentina en 2014. El gobernador de la provincia de Buenos Aires, Axel Kicillof, quien era ministro de Economía en ese momento, dijo en ese entonces que sospechaba que Elliott tenía los swaps y lo criticó por liderar el capitalismo especulativo más miserable. La firma negó en un tribunal de Estados Unidos en 2013 que poseyera los contratos de derivados, detalló Bloomberg.

La definición del ISDA respecto de que la Argentina entró en default ahora abre un nuevo proceso. Esto es un contrato entre privados en donde, una vez que estas 14 entidades definen que un país está en default, hay un plazo de 10 días en el que se fija una fecha para realizar una subasta. A los 30 días, el tenedor del seguro cobra en efectivo, relata el proceso a Infobae el especialista en deuda Sebastián Maril. Lo que se votó es si Argentina entró en default. No le afecta nada en términos económicos al país. No tiene que pagar nada. En un problema entre privados, agregó.

La reunión del ISDA sólo puede ser solicitada por una o varias de las 14 entidades financieras que lo conforman y que son las que votan: Bank of America, Barclays Bank, BNP Paribas, Citibank, Credit Suisse, Deutsche Goldman Sachs, JPMorgan, Mizuho Securities, AllianceBernstein, Elliott Management, Citadel, PIMCO y Cyrus Capital.

No se sabe quién es el que pide la reunión, sí que es uno de los catorce miembros y que no lo puede pedir un bonista argentino. En este caso, hay uno de los miembros que también es acreedor, pero no significa que sea el que lo haya pedido, explicó Maril.

Maril hace referencia a PIMCO, Pacific Investment Management Company, que se hizo conocido en el mercado local por tener el 40% del Bono de Política Monetaria (Bopomo).

Una vez que el ISDA define que un país está en default, hay un plazo de 10 días en el que se fija una fecha para realizar una subasta. A los 30 días, el tenedor del seguro cobra en efectivo.Esto no tiene nada que ver si, en el lapso de esos 30 días que define la entidad, Argentina alcanza un acuerdo con sus acreedores que le permite levantar el default. Al declararse la cesación de pagos, el que tiene el seguro va a cobrar y después volverá a cobrar lo que sea de los bonos. Así lo detalló un informe de hoy de Reserch for Traders.

El presidente del ISDA es Eric Litvack, Managing Director del Société Générale, mientras que el vicepresidente es Axel van Nederveen, Managing Director del European Bank for Reconstruction and Development. Tercero en la jerarquía, con el cargo de secretario de la entidad, se ubica Jack Hattem, Managing Director de Blackrock para el departamento de renta fija a nivel global.

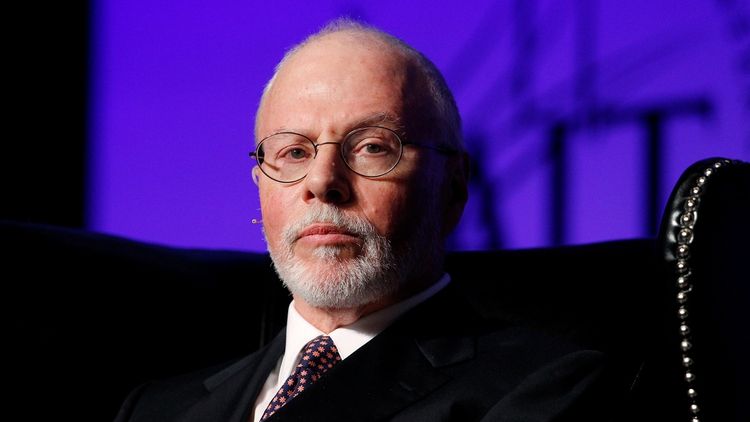

En el resto del directorio está integrado por otros 25 altos ejecutivos de grandes bancos y fondos como Pimco, HSBC, Bank of America, Morgan Stanley, Citigroup, Deustche Bank o RBC Market Capital. Entre los miembros, en tanto, se destaca otro de los nombres célebres entre los acreedores de la Argentina, el de Elliot Management, el fondo buitre de Paul Singer que litigó durante años contra el país hasta que acordó, en 2016, el pago que determinó la salida del default de 2014.

El fiduciario de la Argentina oficializó el default

En paralelo a la decisión del comité que determina el pago de seguros contra default, el Bank of New York Mellon (BoNY), el fiduciario de la Argentina, comunicó a los inversores la oficialización del default argentino.

A través de un aviso de evento de impago con fecha del 26 de mayo pasado, la entidad dijo que el país incumplió el vencimiento del 22 de abril por USD 503 millones y el período de gracia de 30 días. También recordó a los tenedores de esos bonos el derecho acelerar volver toda la deuda futura pagadera en el presente en caso de así desearlo, y con el acuerdo de tenedores con al menos el 25% del capital emitido.

También, que el país reconoció el default: "La República ha reconocido los acontecimientos de incumplimiento mencionados anteriormente y ha asesorado al fiduciario de la siguiente manera: 'El 21 de abril de 2020, la República lanzó una invitación para presentar órdenes de canje de ciertos bonos elegibles, incluyendo los Bonos del 6,875% de la República con vencimiento en 2021, los Bonos del 7,500% con vencimiento en 2026 y los Bonos del 7,625% con vencimiento en 2046, por nuevos bonos. La invitación expira el 2 de junio de 2020.

El Gobierno confirmó que extendió la negociación con los acreedores de la deuda hasta el 12 de junio

El mercado lo estaba esperando. Parece que las diferencias no son grandes desde los números y lo único que hace falta es tiempo.

Luego del comunicado del Fondo Monetario Interionacion en donde parece establecer el techo de la capacidad de oferta de la Argentina y que las entidades de financieras más importantes de Wall Sreet señalaran que la Argentina incumplió un pago y gatillaran las seguros de default, el Estado argentino comunicó que extiende nuevamente el período del canje de deuda.

La República Argentina anunció hoy que extendió por un período adicional el vencimiento de la invitación que hizo a los tenedores de ciertos bonos elegibles para presentar órdenes para canjear sus Bonos Elegibles por nuevos bonos conforme a los términos y sujeto a las condiciones descriptas en el Suplemento del Prospecto desde las 5:00 pm, hora de la Ciudad de Nueva York, del 2 de junio de 2020, hasta las 5:00 pm, hora de la Ciudad de Nueva York, del 12 de junio de 2020,

En lo que parece ser la explicación del por qué de esta nueva extensión, el comunicado que envió el equipo del ministro Martín Guzmán señala que, luego de las conversaciones proactivas con distintos grupos de inversores, adelantó posibles ajustes a la oferta y recibió comentarios para "mejorar el valor de recupero.

Pero, además, hace referencia a la Declaración Técnica del Personal del FMI de hoy en donde la entidad financiera respaldó la nueva propuesta del Gobierno a los acreedores y dijo que hay un margen acotado para mejorarla. Pero no debería superar los 50 dólares, el país se encuentra evaluando la posibilidad de introducir ajustes adicionales a la oferta con el objetivo de maximizar el apoyo de los inversores".

Las negociaciones entre las partes parecen estar dentro del cauce de la normalidad. Tanto es asó que a pesar de que la Argentina incumplió un vencimiento por USD 500 millones y las entidades financieras que conforman el International Swaps and Derivatives Association (ISDA) hizo público hoy el resultado de sus dos jornadas de revisiones para determinar si el país incurrió en un ?evento de crédito? que habilita la activación de los CDS, es decir, los seguros contra default, ninguno de los acreedores agrupados en los tres comités iniciaron litigios mientras continúan las negociaciones para una reestructuración de sus tenencias.

En ese contexto fue que la semana pasada el Gobierno mejoró la oferta de 40 a 47 dólares en términos de valor presente neto, mientras que se estima que la de los acreedores más grandes, conocida el viernes, ronda entre 53 y 55 dólares.

Los grandes acreedores, entre los que se destacan Blackrock, quieren una oferta más cerca a los 55 dólares. Por lo menos así lo hacen saber cuando señalan que las negociaciones estén encaminadas pero son insuficientes.

Con esta comunicación el ministro Martín Guzmán anunció la tercera prórroga para la reestructuración de la deuda por otros 10 días y quedó claro que habrá una tercera oferta que, estiman, estará más cercana a los parámetros que estableció el FMI que las exigencias de los fondos, apalancanda en el consistente discurso del marco de sostenibilidad que avala el Fondo Monetario Internacional.

Ya se inscribió en la Securities and Exchange Commission (SEC) el pedido para extender el plazo y seguir negociando, mientras se mantiene la oferta inicial (la que venció el 08/05), hasta el 12/06.

Mientras Guzmán busca mantener la tranquilidad y esquivar lo que podría ser el noveno default en el que podría caer la Argentina, todos miran a otro de los grandes fondos que juega en el tablero de la deuda local: PIMCO (Pacific Investment Management Company), el mayor poseedor del Botapo o TJ20, que vencen el próximo 21 de junio.