Emisión récord. Los peligros detrás de la estrategia del Banco Central. Tras el aluvión de emisión monetaria, en mayo crecieron los plazos fijos en pesos

Con gastos en alza, la recaudación desplomándose por la caída en el nivel de actividad y sin espacio para el endeudamiento, la emisión monetaria del Banco Central aparece como la única fuente de financiamiento disponible para el Tesoro. Con la urgencia que impone la pandemia, la dinámica enciende luces amarillas sobre el impacto en la brecha cambiaria y su efecto sobre los precios y la estabilidad macroeceonómica en el mediano plazo.

Con gastos en alza, la recaudación desplomándose por la caída en el nivel de actividad y sin espacio para el endeudamiento, la emisión monetaria del Banco Central aparece como la única fuente de financiamiento disponible para el Tesoro. Con la urgencia que impone la pandemia, la dinámica enciende luces amarillas sobre el impacto en la brecha cambiaria y su efecto sobre los precios y la estabilidad macroeceonómica en el mediano plazo.

Solo en mayo, la entidad que conduce Miguel Pesce giró $430.000 millones en concepto de transferencia de utilidades. El monto es casi equivalente a la recaudación que informó la AFIP para ese mes ($449.535 millones). En otras palabras, el Estado en mayo se financió en partes iguales con los impuestos y con la emisión monetaria.

Si bien se aceleró por efecto de la pandemia, el escenario es una constante a lo largo de 2020. " El déficit primario fue de $385.000 millones en el primer cuatrimestre y eso se financió con emisión", dice Lucía Pezarini, economista de la consultora Ecolatina. "Cada mes de cuarentena, sea total o más flexible como ahora, representa un mes de gastos extraordinarios para morigerar la caída de los ingresos de las familias y de menor recaudación", detalla.

La presión sobre las ya deficitarias cuentas públicas (desde iniciativas como el IFE o el programa ATP para el pago de salarios hasta el gasto en el sistema sanitario o los subsidios por el congelamiento de tarifas de servicios públicos y transporte) aceleraron la emisión del BCRA, que desde que comenzó la cuarentena giró $820.000 millones al Tesoro. Según detalla Pezzarini, implica una expansión del 38% en la base monetaria.

Como consignó LA NACION, el organismo que conduce Miguel Pesce recurrió a maniobras contables que le permitieron atender esta mayor emisión. Cubierto el cupo disponible de adelantos transitorios (giró $312.000 millones entre febrero y abril), aprobó su balance 2019 con una ganancia contable de $1,6 billones producto de un cambio en la valuación de sus letras intransferibles nominadas en dólares.

Con la actividad económica sin señales de recuperación, el recurso de la emisión para financiar el déficit proyecta continuar en los próximos meses. "Estamos en situación de emergencia y lo peor que nos puede pasar es que esto termine en una crisis social porque a la gente no le llegue la comida al plato. Frente a esa posibilidad real, yo no me pongo a evaluar elementos técnicos. Lo que sí tenemos que ver después es cómo digerimos esa cantidad de pesos", reconoció Pesce en una entrevista con la revista Crisis.

El combo de acelerada emisión y baja en las tasas de interés derivaron en un salto en la brecha cambiaria, que llegó a superar el 100%, y mayor demanda de dólares. Eso forzó al Banco Central a endurecer el cepo, con restricciones a las operaciones de liquidación de divisas en el mercado bursátil. A su vez, ajustó su estrategia monetaria, con mayor absorción de liquidez a través de pases pasivos.

"Sin fuente de financiamiento alternativa, la incertidumbre sobre las decisiones actuales aparecen en el día después de la pandemia. Es preocupante la dinámica de mediano plazo. Hoy el Banco Central emite lo que el Tesoro necesita, pero no hay una política clara de cómo va a ser esa esterilización cuando los pesos abunden en la calle", advierte Guido Lorenzo, director ejecutivo de LCG.

Según los cálculos del Gobierno, la actividad económica caerá al menos un 5% este año (será el tercer año consecutivo de contracción del PBI), si bien analistas privados calculan que podría ser hasta el 9%. A su vez, el rojo fiscal, con su tendencia actual, será bastante mayor que el 3,1% que el ministro Martín Guzmán estimó en su última presentación pública ante acreedores, a comienzos de mayo, donde aclaró que ese rojo sería financiado con emisión monetaria.

En ese horizonte, la evolución de la inflación aparece como la variable más incierta. "En la Argentina hay tres factores que impulsan la inflación. Uno es el tipo de cambio: las devaluaciones violentas terminan en procesos inflacionarios importantes. Dos, ajustes de tarifas. Tres, paritarias. Ninguno está ligado a la oferta de dinero", dijo Pesce en el mencionado reportaje, minimizando el impacto directo de la emisión.

No obstante, los analistas advierten por las consecuencias de mediano plazo, sea por ese traslado directo o por efecto de mayor presión cambiaria (algo que sí preocupa al presidente del BCRA), que no se reflejó en los últimos meses por la coyuntura derivada de la pandemia.

"Eso todavía no se vio porque hay factores transitorios vinculados al shock de la Covid-19 que rompen o suavizan el canal de transmisión de la emisión a los precios", advierte Martín Vauthier, director de la consultora Eco Go. Esas 'anclas', además del tipo de cambio oficial, son el congelamiento de las tarifas de servicios públicos y el transporte, además de la baja global en el petróleo.

"Hay un aumento en la demanda precautoria de dinero y una caída en la circulación de pesos, vinculada a la incertidumbre de las familias en torno a las fuentes de ingresos y el empleo, y al estrés en la cadena de valor de las empresas. Además, la puja distributiva hoy está anestesiada: las empresas priorizan vender antes que recuperar margen y los trabajadores priorizan conservar el empleo antes que recuperar poder adquisitivo", sintetiza Vauthier.

En el mediano plazo, la paulatina normalización de la economía activará estos factores, con una mayor 'abundancia' de pesos que buscarán destino y presionarán al dólar o a los precios. "Es importante que hacia adelante la política fiscal brinde señales de que el aumento del déficit es transitorio, y que el BCRA administre de forma prudente el aumento de liquidez con sus pasivos remunerados, porque en los próximos meses a medida que se flexibilicen las restricciones, los factores que hoy mitigan el traslado a precios se va a ir debilitando", concluye el economista.

Tras el aluvión de emisión monetaria, en mayo crecieron los plazos fijos en pesos

En el comienzo de la emergencia que trajo la pandemia, el propio presidente Alberto Fernández lo avisó: la prudencia fiscal no está entre las prioridades del Gobierno ante el escenario de demandas sociales. Así, llegaron distintas medidas de auxilio, como el Ingreso Familiar de Emergencia (IFE), los créditos subsidiados y el Programa de Asistencia al Trabajo y la Producción (ATP), entre otras. Para llevarlas adelante, hubo una única usina de recursos: la emisión monetaria.

Desde el comienzo del año, el Banco Central ya emitió un billón de pesos.Solamente en mayo, las transferencias al Tesoro alcanzaron los $430.000 millones. Y si bien durante el mes se aceleraron los procedimientos de esterilización, parte de esos pesos deben quedar depositados para evitar desbalances en el plano monetario. Por eso se busca evitar su dolarización. Un aluvión tan fuerte como el de los pesos emitidos, fue el de las regulaciones cambiarias.

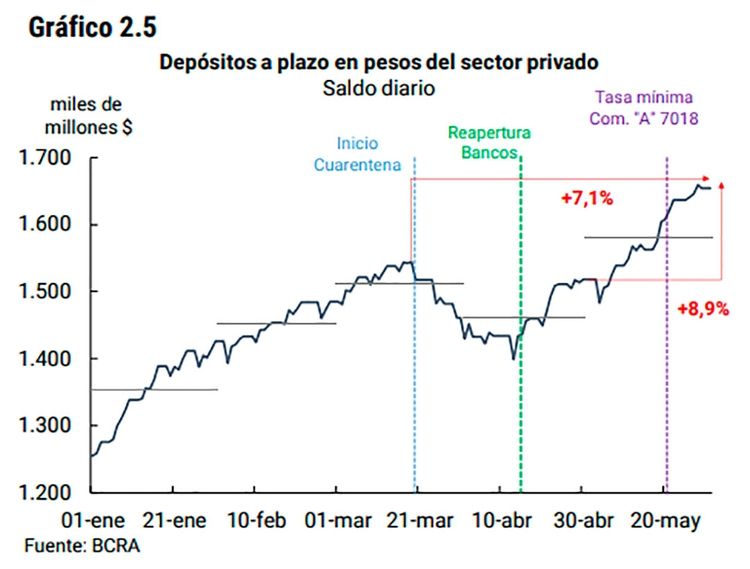

Los plazos fijos del sector privado crecieron durante mayo un 8,1% en valores nominales, lo que implica una suba del 5,4 en términos reales (descontada la inflación), según datos del Informe Monetario Mensual del BCRA. Al término de mayo, apuntó el informe, el saldo de las colocaciones a plazo se ubicó 7,1% por encima de los niveles observados antes del Aislamiento social, preventivo y obligatorio.

Para conseguir que los ahorristas y los inversores no escaparan al dólar, además del enorme engranaje de controles cambiarios, el 18 de mayo la entidad que preside Miguel Pesce dispuso que todos los plazos fijos del sector privado tuvieran un rendimiento mínimo del 26,6% (que a partir de junio, se incrementaría al 30%). Hasta ese momento, esa tasa mínima era aplicada a los depósitos de personas físicas menores a $4 millones. También decidió subir la tasa de pases pasivos a 1 día al 19%, para retener mayor liquidez de los bancos.

El impacto del IFE generó que los depósitos a la vista, aquellos que están en las cajas de ahorro y las cuentas corrientes, se mantuvieran un nivel elevado. Incluso, en la tercera semana del mes se verificó un aumento, cuando habitualmente las colocaciones a la vista disminuyen, para luego retomar la tendencia a la baja esperable de acuerdo a su estacionalidad, explicó el Informe monetario.

El impacto del IFE generó que los depósitos a la vista, aquellos que están en las cajas de ahorro y las cuentas corrientes, se mantuvieran un nivel elevado

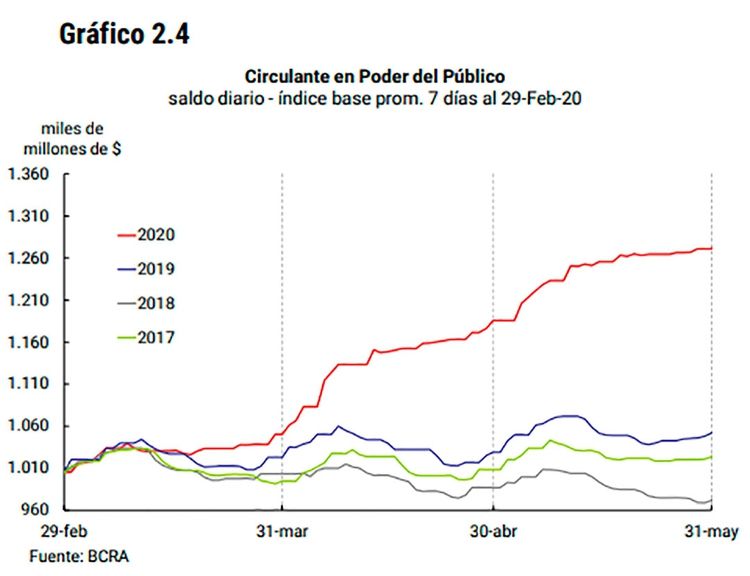

Atado al IFE y a las medidas de auxilio por la pandemia, el dinero circulante en poder del público creció de manera sostenida y en el mes llegó a un alza del 7,5% en términos reales. Varios factores contribuyeron a su crecimiento: por un lado, los beneficiarios de los recursos antes mencionados suelen hacer un uso más intensivo del efectivo, por otra parte, la demanda de dinero precautorio continuaría siendo alta mientras dure la pandemia, señaló el BCRA.

Al mismo tiempo, otro dato relevante fue la paulatina salida de depósitos en dólares del sector privado, que finalizaron mayo en un stock de USD 16.850, lo que indica una caída del 5,1% en relación al mes anterior. No obstante, todavía se encuentran muy por encima de los mínimos observados a inicios de 2014, destaca el BCRA. En la versión anterior del cepo, sobre el final del gobierno de Cristina Fernandez de Kirchner, los depósitos en dólares del sector privado rondaban los USD 9.000.

Lejos de considerar que esa salida de depósitos se basa en razones de desconfianza en el sistema, en muchos bancos apuntan que el retiro de dólares se intensificó durante el parate económico de la cuarentena por razones previsibles. Muchos particulares y empresas debieron venderlos para afrontar los gastos que habitualmente cubren con su facturación o sus ingresos corrientes. Y éstos, literalmente, en muchos casos no existieron.

Las distintas brechas cambiarias, por supuesto, invitan a vender los dólares de cualquier manera posible (contado con liqui, dólar MEP o dólar blue) menos en el mercado oficial, su cotización más baja. Mientras se acentúen las restricciones cambiarias, esos dólares que salen de los depósitos no formarán parte de la oferta del mercado oficial.