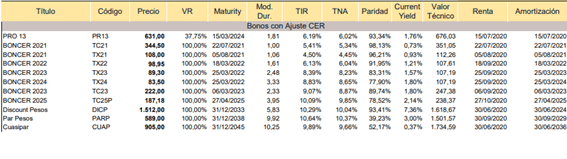

Bonos atados a la inflación subieron hasta 120% desde abril y son la estrella del mercado

Con avances de más de 120% desde abril a la fecha, los bonos CER continúan siendo los más demandados por los inversores . La compresión de spread ha sido brutal, con tasas que superaban el 50% de tasa real a comienzo de año hoy llega a niveles de tan solo 4% y con paridades del 98%

El buen trabajo del Gobierno en reconstruir el mercado de deuda en pesos permitió que confianza de los inversores regrese y beneficie a todos los activos en pesos, aunque la curva de bonos que ajusta por CER fue una de las más beneficiadas.

Los bonos CER a corto plazo subieron como el TX22 subieron 120% desde abril o el TX21 avanzó 86% desde la misma fecha. En la parte mas larga, el DICP subió 70%. Hoy las paridades de los bonos se encuentra elevada respecto de niveles vistos a comienzo de año cuando promediaban el 75% de paridad.

Los Bonceres a corto plazo muestran paridades del 90%, a la vez que las tasas reales comprimieron a niveles de hasta 4,5% para el tramo corto y 10% en el tramo largo, lejos de los 50% en promedio vistos a comienzo de año. Para analistas, semejante suba refleja riesgos de ajuste de corto plazo, aunque conservan el potencial de mediano.

Cristian Brau, Head Portfolio Manager de Grupo SBS explica que al diferenciar el corto del mediano, se observan riesgos de un recorte parcial en el corto plazo sobre dichos bonos, aunque a la vez entiende que los bonos CER representan una oportunidad de mediano dado el contexto inflacionario futuro que se espera hacia adelante.

Es importante diferenciar entre el corto y el mediano plazo. La compresión en tasas reales a lo largo de la curva invita a tomar ganancia (aunque sea parcialmente) y resguardar en instrumentos más asociados a carry como pueden ser tasa fija o badlar al menos a la espera que haya un retroceso en las valuaciones. No obstante vale recordar que estamos en una economía en la cual primarán tasas reales negativas de no mediar modificación en el esquema de política económica. Asimismo existen riesgos alcistas en el comportamiento de precios una vez pasada la cuarentena dada la emisión que fue necesaria para financiar los programas de estímulo fiscal. Con todo, aún en tras el rally de los últimos meses, es esperable que los bonos CER sigan manteniendo atractivo, afirmó Brau.

Soledad Gaeta, Portfolio Manager de Fondos Fima coincide en el atractivo de mediano plazo que siguen teniendo los bonos que ajustan por CER.

"Si bien el tramo más corto de la curva ya comprimió algunos puntos de rendimiento, con los niveles de paridades actuales creemos que siguen teniendo valor en el mediano plazo", dijo Gaeta.

"La negociación de la deuda podría modificar el escenario con impacto en reservas y política monetaria, afectándolos futuros niveles de inflación , que podrían ser mayores. En relación a esto un punto a tener en cuenta es que el nivel de inflación mensual está en niveles acotados, afectado por el acuerdo de precios vigente por la situación de pandemia , y por los niveles de actividad donde parece más difícil realizar un traslado a precios directo, dado que impactaría mucho más en el nivel de ventas, dijo Gaeta.

Nicolás Guaia, Head Portfolio Manager de Santander Asset Management también observa que, dado el contexto de liquidez monetaria actual, los bonos que ajustan por Cer puedan seguir siendo demanadados en el futuro y desde la administradora, consideran que aún habiendo estado muy demandados, los activos CER siguen teniendo atractivo, especialmente ante alternativas de tasa fija o Badlar.

En un contexto de alta liquidez monetaria y restricciones cambiarias, se genera demanda por activos financieros en pesos. La deuda ajustada por CER viene siendo una de las favoritas del mercado y probablemente tenga lugar para mayor recorrido, siendo que ofrecen cobertura contra el efecto de la mayor oferta de dinero sobre el nivel general de precios. Por esta razón, Santander Asset Management reconvirtió su Superfondo Renta Fija a un vehículo 100% deuda CER de corto plazo, dijo Guaia.

Bonos CER, con mejor performance

Los bonos que ajustan por CER han tenido una performance mejor que el resto de otras curvas justamente por el mayor apetito inversor sobre esta clase de activos. Los avances promedian el 60% desde finales de abril a la fecha, explicando justamente que las tasas reales hayan cedido hasta niveles de 4% en la parte corta y 10% en la parte larga.

Federico Pérez, Portfolio manager de Mariva Fondos remarcó que la curva en CER viene obteniendo una mejor performance dentro de las alternativas de inversión locales.

El riesgo de default de los pesos se fue eliminando a medida que se convalidaron los rolleos de vencimientos, por lo que no estaría mirando tanto la paridades relativas o absolutas contra otras curvas como métricas de análisis", dijo Pérez.

En cuanto al nivel de rendimiento de tasas reales de 4% a 10% (parte corta a larga), "sigue siendo una alternativa interesante a la indexación de portafolios. La nominalidad de la coyuntura actual y la inflación de no transables son dos buenos racionales de la inversión en CER, incluso puesto en competencia contra los instrumentos ajustados por dólar oficial, explicó el especialista.

Martin Saud, senior Trader de Balanz remarca el limitado potencial hacia adelante que muestran los bonos que ajustan por CER en este escenario, tras la importante suba registrada en los últimos meses.

Los bonos CER ya subieron bastante y pueden comprimir algo más, por ejemplo, los bonos CER largos hoy ofrecen CER +9. Si bien no es mala esta tasa, ya que ningún país ofrece estos rendimientos en este tipo de instrumento, entendemos que, si bien puede comprimir 2 puntos más, ya entramos en un terreno que lo consideramos tight, donde el margen de ganancia que queda generar no es tan atractivo, dijo Saud.

Activo elegido por los inversores

El Gobierno hizo una formidable tarea para poder rollear la deuda en pesos que enfrentó a lo largo del primer semestre del año y para ello intentó generar confianza entre los inversores, obteniendo buenos resultados en las licitaciones y pagando los vencimientos que correspondían.

Desde el Gobierno entendieron que los bonos que ajusta por CER se ajustaban a las necesidades de los inversores, los cuales respondieron satisfactoriamente ante cada licitación del gobierno , generándose un círculo virtuoso de mayor confianza, lo que derivó en la normalización de las distintas curvas en pesos. Hacia adelante es esperable que dicho círculo virtuoso continúe.

Francisco Odone, Gerente de Inversiones de Quinquela Fondos remarcó que los instrumentos en CER van a ocupar un rol central en el mercado de pesos.

Es el instrumento elegido por el Ministerio de Economía para lograr volumen en el mercado. La necesidad en el mediano plazo va a pasar por estirar los plazos de estos instrumentos. La concentración actual genera un ruido y una necesidad de permanente acceso al mercado que debería buscar corregirse", señaló Odone.

Eso implica, dijo, que "en algún momento se tiene que empezar a percibir una curva con una pendiente más marcada, que permita esa extensión de plazos. Las restricciones en el acceso al mercado cambiario generan un exceso de liquidez en pesos que continúa presionando las tasas, sobre todo en el corto plazo, hacia niveles reales negativos", sostuvo Odone.

Desde el lado del inversor, la percepción de una aceleración en la tasa de inflación sería una señal para pasarse a instrumentos de más largo plazo. Mientras, las herramientas para acceder a este rendimiento positivo en términos reales seguirán siendo los fondos comunes de inversion T+1, dijo Odone.