Deuda: preparan reestructuración por más de u$s 46.000 millones con ley local. Ricardo Arriazu "Creo que va a haber acuerdo, pero todavía falta un plan económico"

Casi el 35% de ese monto está en manos de acreedores privados. Con la idea de limpiar el cronograma de vencimientos en dólares, el proceso empezaría en julio

La reestructuración de la deuda externa es solo uno de los capítulos que marcarán el 2020 en materia económica para la Argentina. Pero no el único. Los títulos en dólares con ley local también tendrán su propia reestructuración.

Así se lo confiaron fuentes oficiales a El Cronista. Cuando las negociaciones con los acreedores externos avanzan a paso lento y no hay una fecha certera para presentar la enmienda a la oferta de canje, en el Gobierno aseguran que se aproxima otro capítulo de la deuda, con otros jugadores.

Se tratan de títulos (bonos y letras) por unos u$s 46.282 millones, de los cuales u$s 15.216 millones están en manos de privados , según los cálculos de Lucía Pezzarini, economista de la consultora Ecolatina.

Dos analistas económicos consultados por este medio, que prefirieron el off the record, calcularon por este medio que el stock de esos títulos en manos privadas estaría en torno a los u$s 20.000 millones.

Deuda: Guzmán admite que hay "distancia por cubrir" en la negociación con bonistas

Son dólares que en estas circunstancias el Gobierno no puede destinar al pago de deuda y cuyos vencimientos recién empezarían a partir de 2021, ya que se habían "reperfilado" en abril.

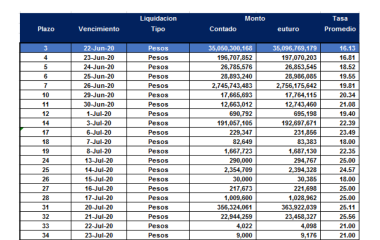

El proceso de reestructuración de la deuda en dólares bajo ley de la Argentina comenzaría muy probablemente en julio, cuando culminen las negociaciones sobre la ley extranjera y el ministro de Economía, Martín Guzmán , formalice la enmienda a la oferta de abril ante la Security Exchange Commission (SEC) de Nueva York, Estados Unidos.

La intención oficial es ofrecer el mismo trato a los bonistas con ley local que el que tienen los acreedores con ley extranjera. Los períodos de gracia serán similares.

Mientras la reestructuración de la deuda externa todavía no tenía una oferta formal inscripta, el presidente, Alberto Fernández, había postergado mediante el Decreto 346/2020 los pagos de intereses y amortizaciones de capital hasta el 31 de diciembre. Eran títulos por unos u$s 5000 millones, que entrarán en este canje doméstico.

Lo que está absolutamente descartado, comentaron fuentes oficiales, es implementar un cambio en las condiciones en la curva en pesos.

Para evitar que el aumento de la emisión monetaria termine acelerando la inflación , el Gobierno buscará construir mayor confianza en la moneda nacional y eso implicará cumplir en tiempo y forma con los pagos de capital e intereses, refinanciar los próximos vencimientos y de ningún modo reperfilarlos.

En ese sentido, la Secretaría de Finanzas viene de anotarse un éxito la semana pasada, cuando logró el roll over de $ 135.000 millones del Botapo (TJ20) . Hoy, entre las 10 y las 15, se licitarán dos letras y un bono por otros $ 14.000 millones.

El cronograma que maneja el Gobierno en cuanto a la deuda marcará el 7 de agosto otro hito, con la subasta de un bono con ley local por hasta u$s 500 millones para que compitan todos los tenedores de deuda en pesos.

Kiguel ve caída extra de la economía por la demora en cerrar con bonistas

En total habrá en agosto, septiembre y noviembre subastas por tres bonos por una suma conjunta de u$s 1500 millones, con un período de gracia similar a los bonos con ley extranjera.

La subasta no estará limitada a fondos como Pacific Investment Management Company (PIMCO) o Templeton, como se especuló al inicio, sino que podrán entrar todos los tenedores de títulos en pesos.

Sin embargo, Finanzas apunta a que sean los fondos extranjeros, cuya demanda natural es de dólares, quienes se hagan de estos bonos y salgan de la curva en pesos, hoy "infectada".

Después de esto, el paso siguiente será iniciar las conversaciones con el Fondo Monetario Internacional (FMI) para negociar un nuevo programa, que suplante al stand by vigente y asegure el repago de los u$s 44.000 millones en plazos más extendidos que los actuales, que concentran vencimientos entre 2021 y 2023.

Ricardo Arriazu y la deuda: "Creo que va a haber acuerdo, pero todavía falta un plan económico"

En el mercado financiero ya se da por sentado que la discusión entre el gobierno argentino y los bonistas está más centrada hoy más en cuestiones legales y no tanto en el valor concreto de la propuesta. Para sostener esa afirmación, se explica que el flujo de pagos que debería afrontar la Argentina es muy parecido a lo largo de los años, tanto si se toma como referencia la propuesta diseñada por el ministro de economía Martin Guzmán, como si se toma en cuenta las tres contraofertas que acercaron los bonistas.

La curva de pagos de Guzman arranca en noviembre de 2023. Y las de los bonistas en 2021. Pero más allá de esa diferencia el ritmo de desembolsos va más o menos parejo hasta el final del bono más largo, en 2046. Los pagos más altos (7.000 millones de dólares), ocurren en 2031, bajan de apoco hasta 2036 y de ahí abruptamente hasta que vence el último bono.

En una charla que brindó ayer Ricardo Arriazu para clientes de los fondos comunes Quinquela, el economista incluso consideró que arreglar el canje es el menor problema que tiene por delante la Argentina.

“Después de este acuerdo, Argentina tiene que mostrar un programa macroeconómico serio y creíble, con superávit primario y sobre todo, cambiar los supuestos de crecimiento, porque lo que mostró el Gobierno es que Argentina va a seguir siendo un país pobre donde nunca se recupera el salario real”.

Arriazu se imagina que si cumple con ello, lo siguiente es ir a negociar un acuerdo con el FMI “que nos está esperando” y luego no descarta la posibilidad de recurrir a un swap de monedas con la Reserva Federal de los Estados Unidos, “en un programa similar al que ya tienen firmado México y Brasil”.

Volviendo al tema del canje de deuda, Arriazu consideró que hay gente “de ambos” lados, que quieren llegar a un acuerdo, aunque también resaltó que, también “de ambos lados”, hay quienes no quieren acordar.

A su juicio, se va a acordar.

“Los bonistas rechazaron una propuesta que era inaceptable, porque Argentina terminaría pagando una tasa menor que la que paga México, un país que es investment grade” aclaró. Ahora, las posiciones se acercaron sustancialmente.

A su entender, las diferencias ya son mínimas y, como informó Clarín en las últimas ediciones, el problema hoy está más circunscripto a temas legales -las cláusulas de acción colectiva- que de dinero. Los bonistas reclaman cláusulas que le hagan bien difícil al Gobierno cambiar, en el futuro, las condiciones de emisión de los bonos que entregue en este canje. Tal vez sea esta una táctica para que a cambio de aceptar cláusulas más blandas consigan un valor mayor de la oferta.