Cuáles son los nuevos vencimientos de bonos que no serán pagados y pueden complicar las negociaciones por la deuda

La semana que viene paga intereses el Bono Centenario, un emblema de la administración anterior. El 30, mientras tanto, es la fecha de pago de USD 452 millones en intereses de varias series de bonos del canje 2005. Son los títulos bajo ley extranjera que más protegen a los acreedores y que están en manos de los bonistas más beligerantes

Mientras las conversaciones para intentar una reestructuración de la deuda regida por tribunales extranjeros se dilata el calendario de vencimientos no se detiene. Para los próximos días estaban programados pagos de intereses de varios títulos entre los que se destacan las distintas series de bonos Discount emitidos en el canje de 2005. Los papeles son los que tienen las previsiones legales más favorables para los acreedores y están en manos de los bonistas más beligerantes, con los que hoy el ministro de Economía Martín Guzmán admitió que todavía existen ?diferencias económicas y legales?,

Para este lunes 28 de junio estaba previsto el pago de intereses del Bono Centenario, un emblema entre las emisiones de deuda del gobierno de Mauricio Macri. Emitido en junio de 2017 por el entonces ministro de Finanzas Luis Caputo, el papel vence en el año 2117 y su lanzamiento tuvo recepciones muy distintas según el lado de la grieta desde que se lo mire. Para los mercados supuso, en un principio, una prueba de la confianza enorme que depositaban inversores en un país que había salido lograr del default tan sólo un año antes y ahora lograba financiamiento a larguísimo plazo a tasas que poco antes eran inimaginables.

La emisión terminó, en cambio, siendo el ejemplo más contundente de la corta vida que tuvo la fe del mercado en el proyecto de reformas macrista. Menos de un año después de su emisión, en abril de 2018, la Argentina caía en una crisis de balanza de pagos que disparó el valor del dólar y sumergió a la economía en un freno repentino que, hasta el día de hoy, no le permite al país salir de la recesión.

El Centenario debería pagar USD 98 millones el lunes que, como ya pasó con el pago de tres títulos globales que vencían el 22 de abril pasado, no serán abonados y empezará a correr el período de gracia de 30 días corridos antes de que esa emisión esté en default.

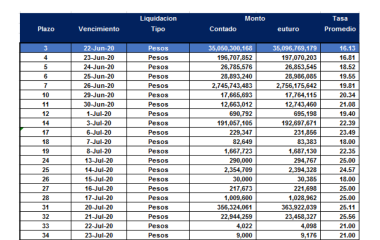

Entre las series regidas por la ley extranjera, según el esquema original previo a que el Tesoro argentino cayera en default, para el 30 de junio está previsto el pago de tres series del bono Discount con vencimiento en 2033 regido por tribunales del exterior. De hecho, en la misma fecha también hay vencimientos por USD 300 millones de la misma emisión, pero emitida bajo ley local. Ese vencimiento ya fue reperfilado oficialmente.

Esos tres bonos Discount regidos por tribunales de Nueva York, el Reino Unido y Japón, suman USD 452 millones en intereses que tampoco serán desembolsados. Estos papeles son diferentes a los que se incumplieron en abril.

El 22 de abril pasado vencían USD 502 millones de tres bonos, los Globales 2021, 2026 y 2046. Eran pagos por USD 155 millones, USD 244 millones y USD 105 millones, respectivamente que no se concretaron y, 30 días más tarde, cayeron oficialmente en default. El incumplimiento generaba la posibilidad de que tenedores de esas emisiones, con al menos el 25% del capital emitido en alguna de esas series en la mano, pudieran reclamar al trustee la aceleración de la emisión: esto es, volver exigibles de inmediato todos los vencimientos futuros de un bono.

Con los principales fondos tenedores de esos tres bonos globales sentados en la mesa de negociaciones el incentivo a acelerar era menor, al menos hasta entonces. La aceleración sería prácticamente una ruptura -en realidad puede ser remediada si luego se alcanza un acuerdo, pero en principio sería una decisión que volvería más hostil a las charlas entre las partes- de las negociaciones.

La duda a partir de ahora es cuál será la actitud de los tenedores de bonos Discount emitidos en los canjes de 2005 y 2010. Luego de que pase la fecha de pago original empezarán a correr los 30 días habituales de período de gracia hasta el 30 de julio. En ese momento, los títulos del canje estarán también en default.

Los principales representantes de los tenedores de ese tipo de bonos son en la actualidad los fondos organizados alrededor del Exchange Bondholders Group, asesorado por el abogado Dennis Hranitzky, que ya litigó contra la Argentina en el juicio pari passu que forzó al país a un default. Este grupo de bonistas es, en la actualidad, el más beligerante.

Un detalle que señalan los analistas como relevante es que la actual fecha de caducidad de la oferta de reestructuración de la deuda argentina está fijada para el 24 de julio, antes de que se agote el período de gracia de los bonos del canje.

Si bien una vez que defaulteaste los bonos Globales ya estás en cross default, por lo que se pueden acelerar las emisiones, pero como señal sería muy fuerte que se gatille el período de gracia porque te indicaría que estás demorando demasiado, dijo Juan Ignacio Paolicchi, de EcoGo.

Alrededor de las condiciones legales en las que fueron emitidos los bonos del canje 2005, en tiempos en los que el ministro de Economía era Roberto Lavagna y el presidente Néstor Kirchner, gira buena parte de los motivos que hoy traban un acuerdo para cerrar el canje de deuda. Previas al juicio pari passu , los prospectos de emisión de los títulos del canje no incorporan las lecciones aprendidas en los tribunales que supo presidir el juez neoyorquino Thomas Griesa. Y, además, incluyen cláusulas de acción colectivas más exigentes que los bonos emitidos a partir de 2016.

Para reestructurar títulos posteriores a 2016 el Gobierno necesita, a grandes rasgos, el acuerdo de tenedores de esos papeles que entre todos sumen al menos el 75% del capital emitido. De esa forma, aquellos tenedores de bonos que queden en la posición minoritaria se verán forzados a aceptar los términos del canje contra su voluntad, minimizando la posibilidad de que free riders pequeños mantengan juicios que les permitan deshacer la operación de reestructuración.

En el caso de los bonos emitidos en 2005 y 2010, en cambio, las cláusulas de acción colectiva exigen que el 85% del capital emitido entre al canje, un número mucho más difícil de alcanzar y que permite a jugadores que tengan en las manos al menos el 16% del total emitido -un umbral que el Exchange Bondholder Group dice alcanzar- tener capacidad de bloqueo. Sólo con esos votos puede evitar que se gatillen las cláusulas.