Para Wall Street, el viento de cola de tasas que ayuda a la Argentina soplará hasta 2022. El FMI alerta que la próxima etapa de la crisis será más complicada para los emergentes

El mercado norteamericano espera que las tasas 0 de la Fed se mantendrán por dos años más. Dado que la Argentina está saliendo del default, este contexto global juega a favor, así como para el resto de los emergentes.

La semana pasada, el titular de la Reserva Federal de Estados Unidos, Jerome Powell, junto con los demás funcionarios de la entidad monetaria americana anunciaron que mantienen sin cambios la tasa de interés de referencia.

Actualmente se encuentra en el rango de 0% a 0,25%. Prometieron usar todas sus herramientas para apoyar a la economía estadounidense en medio de una recuperación inestable de la pandemia de coronavirus.

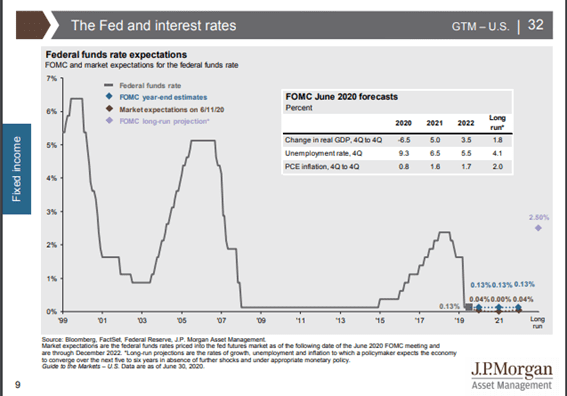

El mercado espera que las tasas se mantengan en niveles de 0% hasta 2022, una buena noticia para los mercados emergentes.

Dado que la Argentina se encuentra saliendo del default , el contexto global juega a favor del Gobierno.

En diciembre de 2018 la Fed proyectaba una tasa de interés de referencia en torno a 3,125% para finales de 2020. A finales de 2019, la Reserva Federal esperaba que la tasa se situara en 1,625% tras bajarla tres veces el año pasado.

Actualmente, el mercado espera que la Fed mantenga la tasa de interés en niveles de 0% al menos hasta finales de 2022.

A su vez, la tasa de interés del bono americano a 10 años se ubica en niveles de 0,56%, lo cual implica el menor nivel en la historia.

Si baja la tasa de interés, el costo de financiamiento de los mercados emergentes es menor, haciendo que el contexto sea ideal para que estos países puedan financiarse a menores costos. Todo esto son buenas noticias para Argentina.

Rodrigo Benítez, economista jefe de Quinquela Fondos remarca que la decisión de la Fed de mantener la tasa en los niveles actuales es positiva para todas las economías emergentes.

"El contexto actual de alta liquidez y bajas tasas, que en algunos casos llegan ser negativas, ayudan a incrementar los flujos de inversiones hacia los mercados emergentes en búsqueda de rentabilidad", aseguró.

"Esos flujos aumentan la disponibilidad de recursos y baja el costo de financiamiento de los países en vías desarrollo. Esta dinámica se ha confirmado en lo que va del año, con numerosas colocaciones de deuda que se han dado en América latina, con costos muy contenidos y ofertas que han superado por amplio margen al monto licitado. Es decir que hay apetito por ese tipo de activos", explicó el economista jefe de Quinquela Fondos.

En lo que respecta a Argentina, Benítez remarca que la perspectiva de bajas tasas para los próximos dos años generan un mayor atractivo para el flujo de intereses que Argentina ha propuesto a los acreedores.

"En un contexto de tasas crecientes, seguramente la posición de los acreedores hubiera sido más agresiva, solicitando cupones de interés mayores", especuló el especialista de Quinquela.

"Si bien es una noticia positiva por cómo ayuda a ese proceso, no llega a tener la relevancia que puede generar para otros países emergentes, dado que en los próximos 18 a 24 meses luce poco probable que la Argentina pueda recurrir a los mercados de capitales para lograr financiamiento adicional", advirtió Benítez.

Primero se tienen que encadenar una serie de hechos positivos tales como refinanciar los pasivos con el FMI en el marco de un Programa Fiscal y Financiero de largo plazo y comenzar a mostrar que los objetivos propuestos se van cumpliendo de manera de asegurar la sostenibilidad de la deuda bajo las nuevas condiciones, afirmó.

Martin Saud, senior trader de Balanz afirmó que, el hecho de que la Fed haya decidido mantener la tasa en cero y saber que esta no subirá hasta el 2022 es una muy buena noticia para todos los Mercados Emergentes, incluidos Argentina.

Esta medida significa que va a mantener un financiamiento de tasas atractivas tanto para los países como para las empresas de los mercados emergentes. En lo que respecta al impacto de esta medida sobre la Argentina, desde Balanz entendemos que esto genera un escenario favorable para aprovechar a cerrar el acuerdo de deuda (como efectivamente se hizo), ya que esto trae la posibilidad a las empresas de mejorar las tasas de interés para financiarse y pueden aprovechar así las tasas bajas y el exceso de liquidez que hay en todo el mundo, comentó el especialista de Balanz.

Un mundo de tasas bajas

El hecho de que las tasas de interés hayan colapsado a niveles cercanos a cero hace que las rentabilidades de las inversiones en bonos sean cada vez más bajas e incluso negativas en términos reales.

Es decir, lo que pagan los bonos no logran compensar los ratios de inflación en el mundo. De hecho, los bonos grado de inversión operan con tasas debajo del 2%, siendo este el nivel más bajo en la historia.

Desde la mesa de un banco local explicaban que este contexto permite que Argentina pueda tener valor relativo dado que sus tasas de interés están en niveles realmente elevadas.

"La Argentina rindiendo al 12% puede comprimir su spread a niveles debajo del 10%. Países de África y Asia rinden en torno al 8%, lo cual permite pensar que Argentina en este mundo tranquilamente podría operar con esos niveles de tasa también. Esto hace que el potencial de los bonos sea interesante hacia adelante", comentó el operador.

Los bonos de la Argentina se encuentran en una categoría de mercado emergente. Hoy los bonos de mercados emergentes de alto rendimiento se encuentran operando con tasas del 7% en promedio. Además, las tasas de referencia de bonos con calcificación crediticia BBB también han sido empujadas a la baja, favoreciendo el contexto para dichos mercados y para la Argentina.

Marcelo Otermin, presidente de ICBC Investment Argentina afirmó que si se analiza el Índice de bonos corporativos con calificación BBB de Bank of America el diferencial de estos bonos se encuentra en 185 puntos básicos.

Es cierto que con estos rendimientos el inversor no se asegura un rendimiento positivo en términos reales, pero también es cierto que ha habido un amplio incremento de la liquidez y por lo tanto no se ven alternativas a la inversión. Por otra parte el spread pre COVID se encontraba en un rango de 130 puntos básicos a 135 puntos básicos, por lo que todavía hay margen para una compresión adicional. También hay que considerar que el spread promedio histórico para bonos BBB es 200 puntos básicos, lo que refuerza la idea de que la compresión de spreads puede continuar.

Desde el lado de las inversiones, Gastón Sempere, estratega de Inversiones de First Mariva señala que dado el contexto, y considerando que la Fed mantendría sus tasas de interés en niveles mínimos hasta 2022, actualmente luce atractivo tomar mayor riesgo duration en las partes largas de la curva.

"No nos preocupa que algunos de los bonos corporativos de grado de inversión de los EE.UU. y Europa muestran rendimientos más bajos que en el pasado, puesto que seguimos una estrategia de apreciación de capital sin mantener estos bonos en cartera hasta vencimiento", sostuvo Sempere.

A su juicio, "la pandemia es un fenómeno deflacionario, como sostuvo Powell en su última conferencia de prensa. Eventualmente, cuando se controle un poco más la pandemia en Latinoamérica, este escenario de bajos rendimientos podría ser favorable para la región ante la búsqueda de mayores rendimientos por parte de los inversores, pero aún es incierto qué tan golpeadas quedarán las economías, en particular por el aumento de los niveles de pobreza y el endeudamiento de los gobiernos", comentó Sempere.

El FMI alerta que la próxima etapa de la crisis será más complicada para los emergentes

El Fondo Monetario Internacional (FMI) destacó que los efectos de la crisis global por la pandemia del coronavirus afectaron en mayor medida a los países desarrollados y que los países emergentes, de los cuales una buena parte fue beneficiaria de ayuda extraordinarias del organismo, lo superaron "relativamente bien", aunque la siguiente etapa será más complicada para este grupo de países.

"Las economías de mercado emergentes han navegado la primera fase de la crisis relativamente bien, pero la siguiente fase podría ser mucho más desafiante. El virus permanece presente, las condiciones financieras aún son frágiles y el margen de las políticas es menor", señaló en un documento el FMI, que en las próximas semanas se empezará a negociar un nuevo programa con Argentina, aunque no la mencionó en el texto.

Y agregó: "Los riesgos de incumplimiento de deudas del segmento corporativo son alarmantemente alto en una serie de economías de mercado emergentes. Además, la crisis tiene golpea mucho más a los pobres, y este aumento de la desigualdad amplificará las políticas desafío en muchos países."

En ese sentido, el Fondo planteó que las perspectivas para las economías de mercados emergentes siguen "considerablemente nubladas" por la incertidumbre y el escaso margen para implementar políticas tradicionales en materias fiscal, monetaria y comerciales.

"Este margen reducido puede llevar a muchos países emergentes a adoptar políticas poco ortodoxas, desde controles de precios y restricciones comerciales hasta más política monetaria no convencional y medidas para facilitar la regulación financiera y crediticia", advirtió el FMI.

Sobre esto, el organismo planteó sus reservas sobre si este tipo de políticas puede dar o no buenos resultados.

"La efectividad de estas políticas poco ortodoxas dependerá de la credibilidad de instituciones; por ejemplo, si un país tiene un historial de crédito monetario creíble. Hay poco tiempo disponible para analizar adecuadamente los riesgos y beneficios de estas acciones", apuntó.