El S&P 500 bate récords, pero advierten peligros de otra burbuja como la de las puntocom. Los bancos enfrentan la prueba más dura desde la crisis de 2008

Distintos indicadores de mercado y de valuacion de las ganancias corporativas dentro del S&P500 indicarían cierto cansancio en la recuperacion de los EE.UU. Tocó maximos y sería la consagración de que el mercado bajista iniciado en febrero haya sido el mas corto de la historia.

Las valuaciones de las acciones se encuentran elevadas y cercanas a niveles registrados previos al inicio del estallido de las crisis de las puntocom y del crash de 1930.

Además, la volatilidad se encuentra en niveles bajos, colocándose debajo de su promedio móviles de corto y mediano plazo, lo cual refleja un elevado optimismo en el mercado. Ya ael valor de todas las acciones del mundo es mayor al PBI global y en las ultimas oportunidades que ello ocurrió, sobrevino un ajuste en el mercado accionario americano.

Varios indicadores de mercado estarían mostrando que las valuaciones de las acciones han llegado a niveles realmente altos.

De hecho, el S&P500 está coqueteando con nuevos máximos históricos, lo que implicaría la culminación del mercado bajista más rápido en la historia de Wall Street . Vimos una caída violenta en los primeros meses del año para luego iniciar una recuperación aun más vertical, haciendo que las valuaciones de los activos alcancen niveles elevados

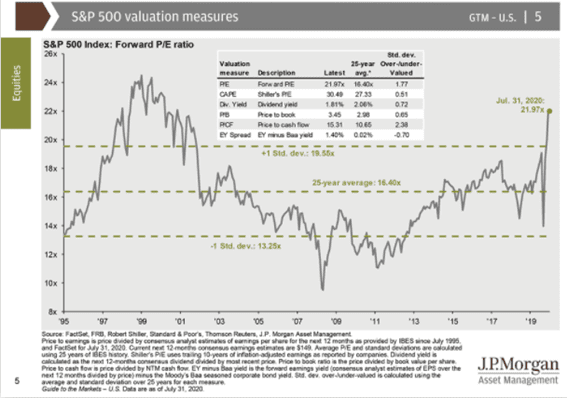

Según los analistas de JP Morgan, el ratio Forward Price Earning del selectivo s&p 500 se encuentra en niveles de 21,9 veces ganancias a comienzo del mes de agosto, lo que implica niveles cercanos a los que registró el mercado americano a finales de los años 90 y previo al inicio de la crisis de la punto com.

En aquel momento, el ratio llegó a niveles de 24 veces ganancia. Registros de 22.9 veces ganancia implica que el mercado se encuentra bien por encima de su media de 25 años de 16.4 veces de ganancias e incluso por encima de un desvío estándar por encima de dicha media, el cual se ubicaría en 19.55 veces ganancias

Desde el banco de inversión remarcaron que la renta variable estadounidense advirtieron que a medida que los mercados analizan el virus y la desaceleración hacia la recuperación, las valoraciones están muy por encima de los promedios históricos.

?Los inversores deben reconocer que cualquier valoración basada en las ganancias durante el próximo año parecerá alta dada la recesión inusualmente profunda. Las valoraciones parecen mucho más cercanas a los niveles normales basadas en ganancias rezagadas", explicaron.

En JP Morgan creen que, si bien los mercados pueden experimentar volatilidad en el futuro con riesgos como el resurgimiento del virus o la incertidumbre electoral, "las tasas ultrabajas y el apoyo de la Reserva Federal brindan un apoyo significativo a las acciones?.

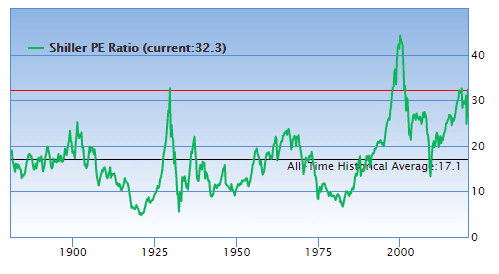

Un ratio similar al Price Earnings es el PE Shiller, calculado por el profesor de Yale y premio Nobel, Robert Shiller. El Shiller PE y la relación entre la capitalización de mercado total y el PIB pueden servir como una buena guía para que los inversores decidan sus estrategias de inversión con diferentes valoraciones de mercado. Los rendimientos históricos del mercado demuestran que cuando el mercado está sobrevalorado, vale la pena estar a la defensiva.

Actualmente se puede observar que el valor actual del Shiller PE se encuentra en niveles de 32.3 lo que implica que esta casi al doble de su promedio de largo plazo y se ubica en niveles similares al observado previo al crash de 1930. De hecho, se encuentra en niveles registrados a finales de los 90, previo al estallido de la burbuja de las puntocom.

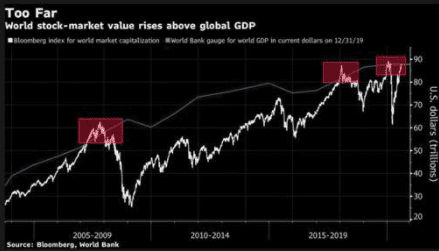

Un gráfico interesante que publicó la agencia Bloomberg muestra que la capitación bursátil del mercado mundial medido en dólares alcanzó los u$s 87,83 trillones, lo que implica un valor superior al total de la producción mundial, el cual alcanza los u$s 87.75 trillones.

Es decir, el valor de las acciones es mayor a todo lo que produjo el mundo durante 2019. El mercado regreso a niveles previos al inicio de la pandemia y cada vez que esta dinámica se produjo, el mercado lego inicio un proceso de ajuste importante, mayor al 30%.

En el corto plazo hay síntomas que muestran cierto grado de alerta en el mercado y en cuanto a la dinámica reciente en el rally. El índice Fear and Greed Index de CNN muestra el grado de optimismo que hay en el mercado y este refleja que el 75% de los participantes se muestran optimistas sobre el futuro del mercado. Si bien previo al inicio de la crisis de coronavirus este índice alcanzaba los 95%, actualmente ya se encuentra en niveles elevados, los cuales suelen coincidir con el inicio de un proceso correctivo.

El mercado castiga consensos y prácticamente se eliminaron todos los componentes pesimistas derivados por la pandemia del coronavirus y el mercado borro todas las pérdidas registradas en febrero y marzo. Cuando el índice de CNN alcanza niveles de ?extreme Greed?, generalmente se produce un proceso correctivo.

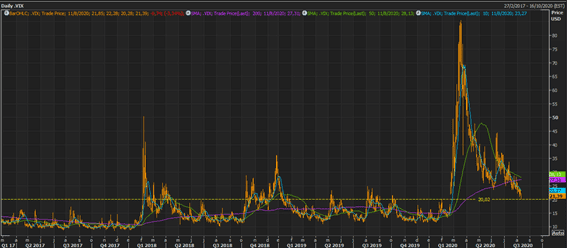

Por último, y en línea con el sentimiento alcista que vive el mercado actualmente, se puede observar como el índice de volatilidad ?VIX?, alcanza su menor nivel desde febrero. Esto implica que el mercado esta operando con un elevado nivel de complacencia y ha eliminado el factor miedo en el precio de los activos.

Si bien aun resta para que alcance niveles de récord históricamente bajos como los registros debajo de 10 puntos, el mercado ya logró converger a su media e incluso se ubica debajo de sus promedios de corto, mediano y largo plazo.

Los bancos enfrentan la prueba más dura desde la crisis de 2008

"En mis últimos ocho años, tuvimos muchos mini-terremotos, pero nunca de la magnitud de lo que estamos viendo ahora", asegura el CEO de UBS Sergio Ermotti. "Ésta es una crisis impulsada por el miedo pero es diferente... esta vez no se trata sólo de gente perdiendo sus activos o ahorros, se trata de su vida, de sus familias. Es tan profunda, tan distinta", agregó.

El banco más grande de Suiza está capeando la crisis relativamente bien, teniendo en cuenta que el precio de sus acciones bajó sólo 10% este año, una caída más modesta que la de cualquier otra entidad bancaria global, excepto la norteamericana Morgan Stanley.

No es casualidad. Ambos armaron divisiones de gestión de patrimonios que manejan activos por más de u$s 2 billones, lo que les genera comisiones constantes que pagan los ricos y súper-ricos desesperados por recibir asesoramiento.

El resto de la industria -en particular aquellos que principalmente se dedican a préstamos de consumo y crédito a pequeñas empresas- se enfrenta a su prueba más dura desde la crisis financiera de 2008, porque millones de compañías podrían quebrar en medio de cuarentenas sin precedentes y prohibiciones de viajar.

Los gobiernos y los reguladores inyectaron billones de dólares para apuntalar el sistema, garantizar el flujo de crédito y el funcionamiento de los mercados, y ayudar a los hogares a mantenerse a flote con ayudas salariales y suspensiones de pagos de cuotas. Pero muchos de esos planes están a punto de finalizar.

Mientras tanto, las tasas de interés que ya eran negativas en la eurozona cayeron a cero en EE.UU. y a 0,1% en el Reino Unido, lo que genera presión sobre los ya reducidos márgenes que ganan los bancos con los préstamos.

Para los más chicos y débiles que aún luchan por recuperarse del cataclismo de hace 12 años, el coronavirus podría resultar fatal. Para los más grandes, presagia un período de supervivencia con lo justo -bajas ganancias, sin dividendos y premios mucho más bajos o inexistentes- en un momento en el que la mayoría de los inversores ya son pesimistas.

Como siempre, los bancos europeos han sufrido mucho más que sus rivales estadounidenses, que tienen ganancias más generosas para atravesar los años de vacas flacas.

"En el caso de los grandes bancos nacionales, que por ahora enfrentan tasas de interés de cero y una importante exposición al crédito, ¿cómo se puede tener confianza?", se pregunta Bob Diamond, que dirigió Barclays durante la última crisis. "Por favor, explíqueme de dónde provienen las ganancias".

Las enormes pérdidas por créditos incobrables son la principal preocupación. A seis meses de la llegada del Covid-19, los números ya son asombrosos. Los 15 bancos más grandes de EE.UU. reservaron u$s 76.000 millones para cubrir los préstamos incobrables proyectados y sus 32 primos europeos más grandes apartaron unos 56.000 millones de euros, según los datos del Citigroup.

El total de u$s 139.000 millones en provisiones para préstamos incobrables es el más alto desde los u$s 186.000 millones del segundo semestre de 2009, el peor momento de la crisis financiera que derribó a Bear Stearns y Lehman Brothers. Sobre una base de bancos más amplia, la consultora Accenture advierte que las pérdidas estimadas por créditos incobrables podrían llegar a u$s 880.000 millones a fines de 2022.

Para aquellos con grandes operaciones de banca de inversión, el aumento de los ingresos por trading y las comisiones provenientes de la emisión récord de deuda corporativa y acciones han suavizado el golpe.

Sin embargo, el auge del trading no durará. El jefe de JPMorgan, Jamie Dimon, advirtió que los ingresos provenientes de los mercados bursátiles podrían reducirse a la mitad durante el resto del año. Más optimista, el director financiero de Morgan Stanley, Jon Pruzan, asegura que aunque es "muy poco probable" que se repita la bonanza del trading del primer semestre, no será un fin de año "malo" ya que la actividad de los clientes sigue siendo "elevada".

INVERSORES ESCÉPTICOS

La incertidumbre sobre las pérdidas por préstamos, la preocupación por los ingresos en épocas de tasas de interés ultra bajas y la prohibición de dividendos y recompras de acciones se han traducido en una venta masiva de acciones del sector.

Los papeles de los bancos europeos se desplomaron 39% este año, comparado con la caída de 13% del índice Stoxx Europe 600. En Estados Unidos, el Nasdaq Bank Index perdió más de un tercio, mientras que el S&P 500 se mantiene estable en lo que va del año. Eso provocó que el valor para los accionistas se redujera en u$s 987.000 millones según datos de Citi.

"Los bancos esta vez han cumplido con su rol en la macroeconomía", comentó Philipp Hildebrand, que fue presidente del Banco Nacional Suizo y ahora es vicepresidente de BlackRock, la administradora de activos que gestiona u$s 7,3 billones. "Pero en Europa, al menos, no han mostrado buen desempeño desde el punto de vista de los accionistas".

Los bancos europeos cotizan a un promedio de 48% del valor libro de sus activos netos comparado con el 89% en EE.UU. Los gigantes nacionales centenarios Barclays, Deutsche Bank y la italiana UniCredit valen juntos menos que Zoom, la empresa de videoconferencias valuada en u$s 72.000 millones y fundada en 2011.