Alternativas al cepo: los economistas entre ofrecer más tasa o subir el dólar. El riesgo sigue, pero en julio los plazos fijos le ganaron a la inflación y al dólar

Para los expertos es clave que haya una señal para los pesos. Otra opción: desdoblar el mercado cambiario.

Miguel Pesce, presidente del Banco Central

Eliminar el dólar ahorro, dejar que el tipo de cambio oficial pegue un salto, desdoblar el mercado cambiario, quitar el parking del contado con liquidación, subir la tasa en pesos. Todas, alternativas que los economistas enumeran por estas horas para lograr un sólo objetivo: que el Banco Central deje de perder reservas (en lo que va del mes el BCRA vendió más reservas que en todo julio). Sin dólares que lleguen por las exportaciones (en parte por la crisis global pero también porque los incentivos a vender al exterior no funcionan a pleno como sugirió en la semana Roberto Lavagna), el Gobierno busca cómo evitar que se vayan divisas. Clarín consultó a economistas qué opciones tienen los funcionarios al alcance de la mano.

Elizabeth Bacigalupo, directora de abeceb, hace una composición de lugar. “Los dólares son escasos, las reservas netas nada más que US$ 7.000 millones y el Gobierno no quiere ni devaluar ni endurecer más el cepo para las importaciones porque significaría trabar más la recuperación que ellos mismos dicen que está sucediendo, ¿qué opción queda? Avanzar sobre la restricción de dólar ahorro es avanzar sobre el lado que a la economía menos dolería si no se busca ni devaluar ni endurecer mas el cepo. Algo más osado sería desdoblar el mercado de cambios”.

¿Qué significa desdoblar el dólar? Que haya un tipo de cambio comercial (para exportadores e importadores) y otro financiero (por ejemplo para empresas que ingresen dinero al país o personas que quieran comprar dólares). “Los US$ 200 es un regalo a un sector de la población que se beneficia, no es progresivo. Lo eliminaría. El tema es que eso recalentará el blue y ahí la alternativa es crear un dólar financiero, desdoblando el tipo de cambio o quitar el parking”, dice Guido Lorenzo, director de LCG. Con el parking Lorenzo se refiere al período que debe esperarse para vender los títulos públicos que permita a alguien hacerse de dólares vía la operatoria de contado con liquidación ($ 126,80). Son cinco días. Lorenzo piensa que si se reduce ese plazo se descomprimiría la demanda.

Marina Dal Poggetto, directora de Eco Go, brinda otra propuesta. “El Central debe contar con algún mecanismo de intervención en el contado con liquidación, esto puede ser vendiendo bonos en dólares ya sea la propia autoridad monetaria o la ANSeS”. Para Dal Poggetto, otras dos medidas que ayudarían a bajar la demanda del dólar serían no descuidar las tasas en pesos (para plazos fijos minoristas es 2,7% mensual) y comprimir la tasa en dólares. “Hay que dar una señal en lo fiscal para eso”.

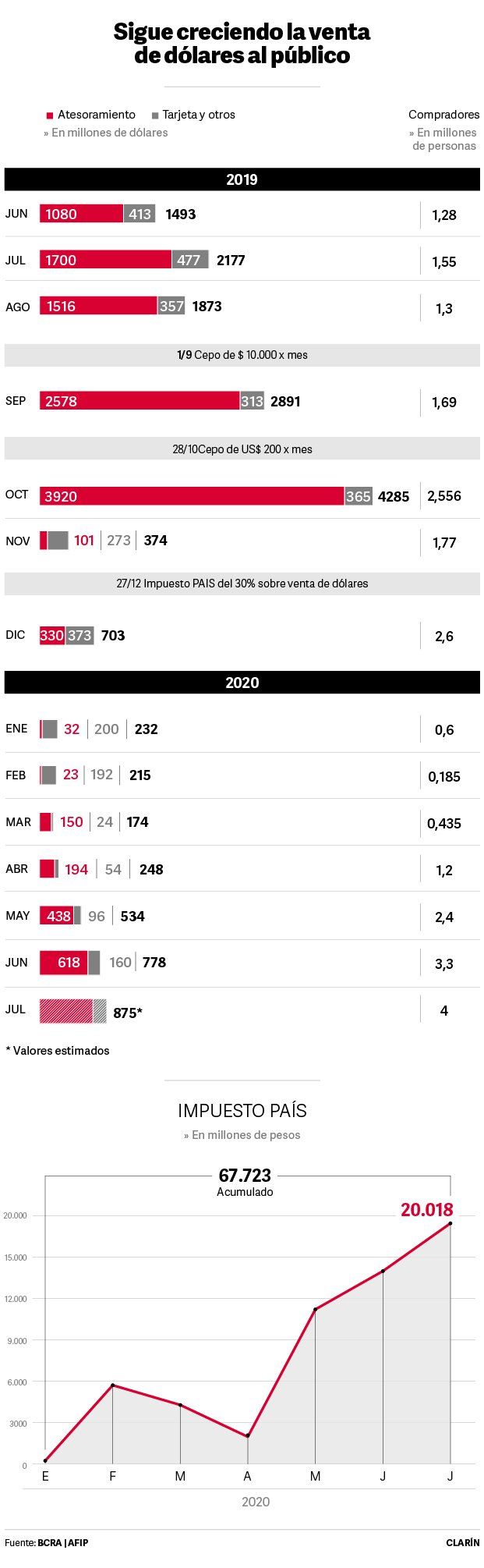

Los economistas coinciden. La brecha actual del 80% entre el tipo de cambio oficial y los financieros traba el funcionamiento de la economía. En enero había 500.000 personas que se llevaban los US$ 200 mensuales y ahora son 4 millones. Economistas como Fernando Marull, Ernesto Schargrodsky y hasta los propios Lorenzo y Bacigalupo creen que si el Gobierno corta el dólar ahorro, debería acompañar la jugada con un salto en el tipo de cambio. ¿De cuánto? “El oficial debería arrimarse a la zona de los $ 90-$ 100”, dice Lorenzo. Para los economistas el Gobierno concretar ese movimiento hoy es mejor porque el traspaso a precios sería menor a que si lo hiciera más adelante, cuando la recuperación de la economía sea mayor y por lo tanto impacte más en la inflación. “Pero esto debe venir con una señal fuerte en lo fiscal porque devaluar sin un plan no sirve”, dice Bacigalupo. “Es un riesgo alto esa movida”, advierte Dal Poggetto.

Para atacar la desconfianza en el peso y fortalecer las reservas “hay que marcar un programa creíble de reducción del déficit, esterilizar lo ya emitido en la medida que la economía se recupere y postergar los pagos al FMI“, dice Fernando Marengo, socio del Estudio Arriazu.

El riesgo sigue, pero en julio los plazos fijos le ganaron a la inflación y al dólar

La renegociación con los acreedores se llevó gran parte de la atención económica del año. Si a las idas y vueltas de la deuda se le suman las decisiones políticas con implicancias directas en la economía, como las políticas de asistencia a los más vulnerables y a las empresas en crisis, los otros temas de la economía claramente quedaron en un segundo plano. Y uno de los que quedó en segundo plano fue la inflación.

Con una economía con tantos problemas y en el medio de la pandemia, la inflación en baja es un punto a favor del Gobierno. También hay que tener en cuenta otras comparaciones que son positivas. Por ejemplo, en julio la tasa de los plazos fijos superó a la inflación proyectada anual y también a la tasa de devaluación. En este último punto hay que aclarar que se habla del tipo de cambio oficial.

¿Ahora, por qué le ganaron? Porque si bien la inflación anual marcó 42,5%, la inflación enero a julio fue de 15,8%, número que puede estar por abajo del 33% anual, salvo, claro está, un aumento de los precios por encima de la inflación promedio en los próximos meses.

De todos modos, lo que viene es una proyección y lo que está, una realidad. Esa realidad marca que con una inflación en baja. el Gobierno tuvo un aumento de precios de casi 16% en siete meses. Tal número habla de la Argentina, pero no habla de un país con una economía normalizada.

También es cierto que julio fue un mes donde muchas actividades volvieron a restringirse respecto a junio y la parte final de mayo, cuando los comercios tuvieron cierta apertura. Específicamente, el endurecimiento de la cuarentena se aplicó entre el 1° y el 17 de julio, mientras que las dos semanas restantes del mes volvieron al esquema previo.

Siempre según los datos que difundió el Instituto Nacional de Estadísticas y Censos (Indec), los bienes subieron un 2,3%, más del doble que los servicios, que avanzaron un 1,1%. Los precios estacionales aumentaron 0,9% y los regulados, un 0,5%. La medición núcleo creció 2,5% y por primera vez en 11 meses se colocó 0,6 puntos porcentuales por encima del nivel general. Aunque en marzo había sido mayor, de 3,1%, el nivel general de 3,3%.

Pero si la inflación en baja, pero aún muy alta, está en el radar pero no es el principal problema que tiene la Argentina es porque recuperar la economía y los empleos perdidos se va a convertir en un desafío mayor que bajar la inflación a un dígito. En el actual contexto de pandemia a nivel mundial, todavía no se ven los daños reales que dejará el coronavirus en el país.

La buena noticia de la semana fue que en la Argentina se producirá al menos una de las vacunas, y que probablemente esa vacuna pueda aplicarse a la población en el primer semestre del año próximo. Esto es más que una verdadera inyección de confianza, algo que también se necesita para encaminar el país.