Dólar: el blue sube $ 2 a $ 134 tras la razzia del Banco Central contra los coleros digitales y el contado con liqui volvió a tocar los $ 130

Dólar ahorro bajo ataque: ¿llega el fin del subsidio?. Las cotizaciones financieras revertían la baja inicial y avanzaban. El fin de semana el Presidente habló de cortar el cupo de compra de u$s 200, pero el tema fue desestimado por Economía.

El dólar blue sumaba $ 2 y operaba en los $ 134. Es luego de los rumores que circularon el fin de semana sobre la intención del Gobierno de ponerle un fin al cupo de u$s 200 para compra de atesoramiento, reconocido por el propio Presidente, tema sobre el que luego le restó importancia el Ministerio de Economía.

Las cotizaciones financieras revertían la baja inicial y subían. El dólar MEP operaba a $ 127,10 (+1,1%), mientras que el contado con liqui trepaba a $ 130,54 (+1,1%).

El dólar mayorista sumaba 8 centavos y se vendía a $ 73,48, precio al que el Banco Central (BCRA) colocaba su ficha por u$s 50 millones.

El promedio entre bancos que realiza el Central se colocaba en los $ 77,73, lo que elevaba el precio del "solidario" a los $ 101,04.

El dólar minorista operaba sin cambios a $ 77,50 en las pantallas del Banco Nación (BNA).

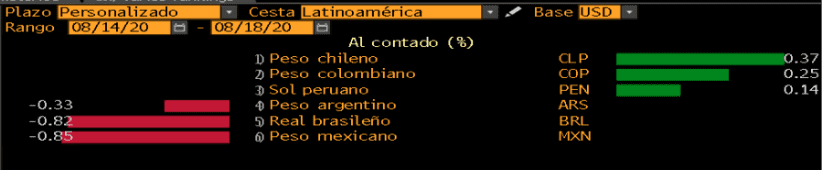

El peso argentino se depreciaba (-0,33%) en un día de movimientos mixtos para las monedas de las región.

Dólar ahorro bajo ataque: ¿llega el fin del subsidio?

El dólar vuelve a generar problemas a un gobierno en la Argentina. En esta versión 2020, se canaliza a través del tipo de cambio oficial, con un BCRA que está obsequiando la moneda norteamericana a $ 100 (incluyendo el 30% del impuesto solidario) cuando en la Bolsa o en el mercado informal se vende a $ 130. Rige la ley K de que "un subsidio no se le niega a nadie": así el Gobierno está subsidiando (congelando) los precios de las naftas, las tarifas, el transporte, e incluye a personas de ingresos medios y altos. Y subsidia también la compra de dólares.

Pero el BCRA muestra síntomas claros de escasez de reservas. La conducción de YPF ya advirtió a Alberto Fernández de las consecuencias en la producción de petróleo del congelamiento de las naftas. El dólar tarjeta sobrevive por la imposibilidad de viajes al exterior en plena pandemia, caso contrario, los tiempos se acelerarían.

Los errores de política económica no son asintomáticos. Abundan las inconsistencias. El Gobierno se financia con una súper emisión de pesos. El BCRA sostiene, como sucediera durante el macrismo, que absorberá el excedente de pesos con las "Leliq" o Letras de Liquidez del BCRA. Estas "Leliq" ya representan el 110% de la Base Monetaria y pagan 38% anual de interés. En la gestión de Federico Sturzenegger, la corrida al dólar se gatilló cuando las Lebac (versión vintage de las Leliq), representaron el 125% de la Base Monetaria y pagaban una tasa de 27,5% anual. La "bomba de las Lebac" mutó a la "bomba de las Leliq". La situación actual es más delicada dado que la base monetaria viene creciendo a una velocidad mayor, al 75% anual, que la que se observaba en 2018.

En un trabajo publicado el 8 de marzo de 2016 por el economista Eduardo Ganapolsky, (Ucema, doctorado en Economía en UCLA) titulado "El riesgo de querer pasar inflación presente al futuro" se describió, con dos años de anticipación, el triste final de las Lebac. Remitía el economista al problema de la dominancia fiscal planteada por los premios Nobel Thomas Sargent y Neill Wallace quienes, en 1981, explicaron que, en ese contexto fiscal, una política monetaria dura para bajar la inflación, sólo lo conseguiría con inflación a futuro. "La política monetaria debe ser contractiva intertemporalmente, en el sentido que los medios de pago que retira del mercado hoy no vuelvan amplificados mañana. Reducir el balance del BCRA implica necesariamente bajar pasivos, no cambiarlos por otros más onerosos", señala Ganapolsky.

Una vez más, el verdadero origen de la inflación y el del virus del dólar que tanto jaquea a gobiernos en la Argentina, se halla en el Tesoro Nacional, en el Ministerio de Economía, más que en el BCRA. Está en Hipólito Irigoyen 250, más que en Reconquista 266. Es el rojo fiscal.

Ahora, ¿es consciente el gobierno del verdadero origen del virus? Yendo a un escalón superior, ¿tiene vocación de remediarlo? Por declaraciones del propio ministro Guzmán, la respuesta es negativa para ambos interrogantes. Funcionarios del equipo económico señalaron a este diario, en conversaciones informales, que el rojo primario podría reducirse del 7% del PBI que estiman para 2020 al 4% del PBI para 2021. Pero que de allí en adelante confiesan que sería mucho más difícil y lenta la reducción. Traducción: la alta inflación en la Argentina se extenderá por varios años más.

Las conversaciones con el FMI serán en "modo Guzmán", es decir, a la misma velocidad que la mantenida con los bonistas. Incluso aguardarán a las elecciones en EE.UU. del 3 de noviembre. Los tiempos están planteados de la siguiente manera: en abril 2021 existe un vencimiento con el Club de París, que, para su renovación, requiere de un programa con el FMI. Y en septiembre del 2021, existe ya un vencimiento con el propio FMI, que no puede afrontarse con reservas. Marzo de 2021 puede haber definiciones serias. No habrá revisión del artículo IV previo a la negociación de un nuevo programa; el propio staff quiere ahorrar recursos y salud para la negociación principal, la madre de todas las batallas.

Hay diferencias en el directorio del BCRA sobre la conveniencia de activar ya el swap con China. Miguel Pesce no lo desea. Otras voces se lo recomiendan para eliminar dudas sobre el nivel de reservas. Su efecto sería efímero si lo que se quiere es disminuir la demanda de dólares. Además, las críticas lloverían y con un lenguaje kirchnerista: "financian la fuga de dólares con la ayuda de China". La promulgación hace 10 días de la ley que habilitó en 2015 la instalación de una base china en Neuquén fue en reciprocidad tras la renovación de ese swap con el BCRA en julio pasado.

Hay diferencias entre el Ministerio de Economía y el BCRA sobre la suerte del dólar ahorro. Una propuesta en danza fue su eliminación, los 200 dólares mensuales, pero con la eliminación simultánea del "parking" (restricción que traba la adquisición de dólares poniendo plazo a la tenencia de los bonos que se utilizan a tal fin en las operaciones bursátiles). Hubiera sido un desdoblamiento bursátil del tipo de cambio, otro invento argentino para remediar el corto plazo. Guzmán lo rechazó. En las estimaciones oficiales, la inflación del 2020 será del 32%, menor a la del 38% que pronostican economistas relevados por el REM (Relevamiento de Expectativas de Mercado) del BCRA. No avizoran problemas con la "bomba de Leliq", con precios ni con la presión cambiaria.

El propio Guzmán sostiene que el cierre formal del acuerdo con los bonistas y con los tenedores de papeles argentinos emitidos bajo ley local que ocurrirá en septiembre va a desactivar la presión sobre el dólar. Curiosamente el anuncio del acuerdo con acreedores del exterior sirvió de poco para reducir el riesgo país argentino y de hecho los bonos se mantienen con rendimientos del 12% anual en dólares frente al 10% anual estimado como exit yield o rendimiento de los nuevos bonos.

Un interrogante adicional: a sabiendas de que la inflación será alta en los próximos años, ¿es sustentable como profesa Guzmán la emisión de bonos con cláusula CER? Siempre se la puede pagar con emisión del BCRA, pero, en algún punto, el funcionario de turno, como en 2018, puede verse tentado a corregir al Indec.

El problema argentino con la inflación es el que graficaba Milton Friedman: "La inflación es como el alcoholismo; cuando se bebe, los buenos efectos son inmediatos y los malos efectos vienen después; cuando se quiere dejar de beber, los malos efectos son inmediatos y los buenos efectos vienen después".