Así queda la nueva curva de la deuda argentina: pendiente positiva y spread en mínimos

El canje de deuda despeja los riesgos crediticios y mejora el spread por legislación que alcanza minimos debajo de 50 puntos básicos.

Los bonos arrancan a operar tras el cierre de la aceptación temprana del canje de deuda y que dejó como saldo un 98,8% de aceptación. Este escenario libera fuertemente al Gobierno de afrontar compromisos de deuda por los primos 4 años al menos, lo cual debería reflejar mejorar en el estado de la curva que, de hecho, ya se están observando. La curva logra de a poco tener pendiente positiva, alejando los riesgos y temores de incumplimiento sobre los próximos vencimientos de deuda. Después de casi dos años, Argentina logra tener pendiente positiva nuevamente.

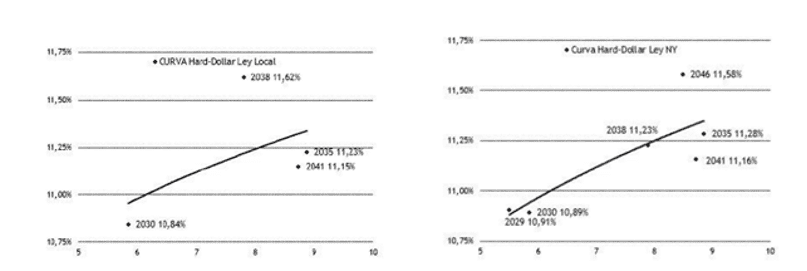

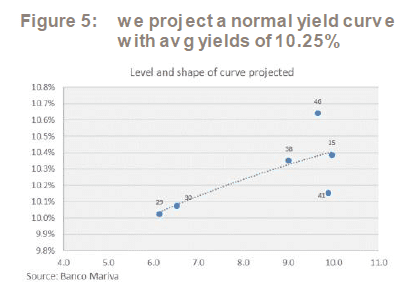

Existen varios puntos a resaltar sobre el estado de la situación de las nuevas curvas. Por un lado se observa una ligera pendiente positiva, lo cual refleja cierto grado de alivio para los inversores y el despeje de los riesgos de default de corto plazo. Naturalmente, con un perfil de vencimientos totalmente corregidos, es natural que la curva tenga pendiente positiva y que la misma se vaya corrigiendo con el tiempo a medida que va creciendo el volumen. Además, y gracias al trato igualitario, el spread por legislación cayó a 50 puntos básicos, e incluso con tramos debajo de dicho diferencial.

Pendiente positiva

Una curva de deuda soberana normal suele mostrar una pendiente positiva. Es decir, los bonos de menor plazo suelen reflejar tasas más bajas y a medida que los vencimientos se van alargando, las tasas implícitas de los bonos van siendo más elevados. Cuando la curva se invierte y las tasas de los bonos de corto plazo son superiores de las de largo, esto es un claro reflejo de que el mercado ve riesgos de corto plazo en relación a la deuda de dicho país. Eso es exactamente lo que estuvo ocurriendo en el último año y medio en Argentina. Hoy, esa dinámica parece comenzar a resolverse.

Francisco Velasco, head de research de Mariva afirmó que la pendiente de curva argentina se muestra positiva: "Está en línea con lo que esperábamos que ocurra. Este fue un punto muy discutido en el mercado, ya que muchos esperaban una curva invertida. Mientras tanto, la negociación inicial de la curva de la ley local mostró la misma forma, con un spread por legislación de promedio de 50 puntos básicos?.

Las tasas implícitas de los bonos cortos (a 2030) de ley local operan en 10,84% mientras que los más largo (2041) operan con tasas de 11,15%. Misma dinámica se observa en los bonos Ley Nueva York con tasas de 10,9% en el corto plazo y 11,6% en el largo, marcando un promedio de 11,1%.

Alejandro Kowalczuk, head de asset management de Argenfunds, hace foco en los cambios que se dan en el perfil de vencimientos de deuda.

?El canje descomprime los pagos en dólares en el corto plazo, teniendo recién en 2025 que afrontar compromisos relativamente significativos y hace que la curva de rendimientos arranque en los 7 años de plazo promedio de vida. Dicho esto, una curva con pendiente negativa pronunciada que indique riesgos de cumplimiento de pago en el corto plazo claramente no es el escenario más probable y me inclino a pensar que veremos hacia adelante una curva con pendiente positiva", resumió.

Rodrigo Benítez, economista jefe de Quinquela Fondos, explicó que tiene sentido ver pendiente positiva en los bonos debido a los cambios: ?En los próximos 3 años los vencimientos son muy bajos y el riesgo de repago de esos bonos tiende a cero".

"De ahí en adelante, la necesidad de acceder al mercado de capitales será mayor y eso implica que el riesgo implícito en esos bonos será mayor. En el mediano plazo, para que baje el rendimiento de los bonos cortos se deben producir algunos avances en temas centrales que hacen al equilibrio de mediano plazo. Los factores claves son el equilibrio fiscal, un reordenamiento monetario y un acuerdo con el FMI que permite liberar las obligaciones de pago de 2022 y 2023. Si se dan esas condiciones, podríamos estar ante una curva que baja en términos absolutos y con una pendiente positiva explicada por la distribución de vencimientos?, señaló.

Se reduce el spread por legislación

El tratamiento igualitario que le dio el Gobierno a ambas legislaciones permitió que el diferencial de tasa entre la ley local y la ley internacional se reduzca. Del mismo modo, el hecho de que se haya reducido la carga de deuda en el corto plazo genera desincentivos para que el inversor busque mayor protección legal en los bonos de ley internacional ante posibles eventos crediticios de corto plazo. De esta manera, el spread por legislación cae debajo d ellos 50 puntos básicos y en algunos tramos de la curva hasta 11 puntos básicos. El promedio de largo plazo es de 25 puntos básicos.

Juan Pablo Vera, jefe de operaciones de Tavelli y Compañía explicó que en el campo de los bonos hard-dollar, tanto bajo ley local como extranjera, tuvieron un debut con saldo positivo.

?La exit yield se ubicó en niveles promedio de poco más de 11%, con muy poca diferencia entre ambas legislaciones. Tan sólo 11 puntos básicos separan los rendimientos de los bonos domésticos de los extranjeros, lo cual indica que a priori es una diferencia exigua. Los bonos bajo ley argentina debutaron cotizando con tasas de rendimientos de entre 10,84% y 11,62%, promediando 11,21%. La diferencia de tasas entre dichos bonos y aquellos bajo ley NY es de sólo 11 puntos básicos, un número que luce a priori como muy bajo?, comentó

Hacia adelante, Martin Saud Senior Trader de Balanz entiende que el trato igualitario entre ambas legislaciones que se llevó a cabo en el canje podría hacer que el spread por legislación será menor al esperado hace un par de meses atrás.

?Creemos que la dinámica que va a tener el spread por legislación luego del canje será que habrá un valor por legislación New York pero no va a ser tan alto como suponíamos hace un par de meses ya que efectivamente a la ley local le han dado el mismo tratamiento", sostuvo.

"Aunque siempre queda la puerta abierta para que si en un futuro hay un default no haya el mismo tratamiento, entonces siempre se va a pagar un poco más caro por tener ley NY, creemos que por donde puede haber más diferencia va a ser por los prospectos de los bonos emitidos en el 2005 que esos sí han mostrado un mejor tratamiento que los 2016, así que también va a haber un spread por legislación y dentro de la legislación NY va a haber un spread por prospectos 2005 y prospectos 2016?, afirmó Saud.