Tras el canje de deuda, el riesgo país caerá a 1000 puntos y estiman mejoras en las acciones argentina

Una baja del riesgo pais hace, desde el punto de vista matematico, que los activos financieros tengan un valor presenta mayor. Si bien las acciones muestran potencial alcista y están castigadas, la crisis macroeconomica y la falta de un plan economico limita el potencial alcista.

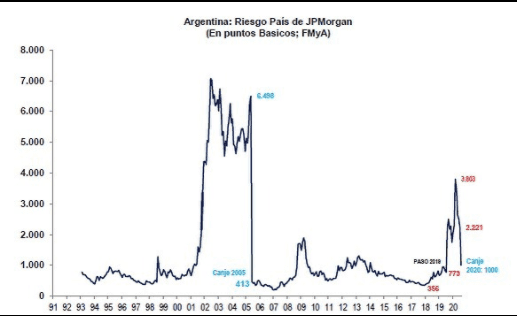

Tras el cierre del canje de deuda , se espera que el riesgo país evidencia una fuerte baja a niveles de entre 1100 puntos a 1200 puntos desde los valores actuales de 2100 puntos. Los bonos cotizarían en niveles de 10,8% hasta 11,9%. Desde el punto de vista matemático, una baja en la tasa debería hacer subir el valor actual de las acciones, lo cual podría generar avances de entre 15% al 30%. Sin embargo advierten que el estado de la crisis económica impide generar proyecciones aun mas optimistas.

El canje de deuda fue exitoso y el Gobierno logro reestructurar el 99% del total de u$s 65.000 millones. De esta manera, los nuevos bonos argentinos comienzan de a poco a tener mayor volumen y se espera que dicha mejora se traslade hacia una caída en su tasa de interés. Dado el nuevo perfil de vencimientos, el riesgo país debería por cuestiones matemáticas también evidenciar una importante baja desde los 2100 hasta la zona de entre 1200 puntos a 1000 puntos. Desde el punto de vista matemático, una baja en la tasa de interés de descuento (el riesgo país ) hace que el valor actual de los activos sea mas elevado.

Patricio Tassello Senior Equity Portfolio Manager de Santander Asset Management considera que el resultado del canje abre un panorama interesante para las acciones locales a la vez que advirtió que el mercado de acciones local ha sido sobre castigado, y a pesar de su rebote desde marzo 2020, aún muestra caídas mayores al 80% en dólares desde su máximo evidenciado en enero 2018..

El canje exitoso de deuda soberana abre un panorama interesante para el equity, pues las regresiones demuestran que un punto porcentual de compresión de spread representa una suba de entre 10% a 15% para el S&P Merval medido en dólares. Una vez superada esta pandemia iremos teniendo mayor visibilidad sobre la macro, y seguramente a medida que veamos los rendimientos de los bonos acercarse de los dos dígitos actuales hacia los de sus pares de la región, eso llevará a las acciones argentinas a un revalúo de sus múltiplos, hoy claramente deprimidos?, explicó Patricio Tassello.

En lo que va del año las acciones acumulan perdidas muy importantes. Las acciones de YPF acumulan perdidas del 53% en lo que va del año, seguido por las acciones de Cresud. El sector financiero cae 40% en promedio en el año, con Banco Macro retrocediendo 48%, BBVA Argentina y Grupo Financiero Galicia cayendo 37% en el año u Supervielle retrocediendo 30%. Edenor cae 44% mientras que Pampa cae 28% en el año. Finalmente, Cresud y Loma muestran caídas del 53% y 37% respectivamente.

Federico Sidi Portfolio Manager de acciones de Compass Group coincide con Tassello al remarcar que la renta variable local ha quedado muy golpeada y explica que Argentina posee una de las tasas de riesgo más altas del mundo, y esto se materializa en lo castigados que se encuentran todos los activos argentinos. En ese sentido Sidi espera que cualquier mejora en el riesgo país argentino rápidamente será absorbido por el valor de las compañías.

Las acciones se encuentran muy golpeadas, y eso nos da mayor confort para recomendar un posicionamiento en acciones argentinas. Una gran cantidad de noticias negativas se encuentran descontadas en los precios y cualquier noticia positiva, leve cambio en las expectativas o medidas que apunten a robustecer la confianza impactaran positivamente en la tasa de riesgo país de argentina y por ende en el valor de sus compañías, destacó Sidi.

José Ignacio Bano, gerente de Research de InvertirOnline estimó que, un riesgo país en torno a los 1100 puntos, en base a la historia, debería dar una valuación del Merval en dólares de 550 puntos.

Si el riesgo país apunta a los 1100 puntos, el Merval en dólares tendría un potencial alcista de 200 puntos o un 30% aproximadamente. Ahora bien, esa proyección se alcanza en base a una regresión que mide como se vincularon el riesgo país y el precio de las acciones. Sin embargo, hay que hacer consideraciones importantes. Por un lado vale aclarar que no solo importa a que tasa se descuenta el flujo de fondos sino habrá que ver que flujo de fondos se está descontando, es decir, el flujo de fondos podría ser menor. De esta manera, los u$s 500 de Merval es una simplicidad de la situación ya que hay que entender lo que está por venir y ello es muy incierto, afirmó Bano.

La actual crisis, un escollo para las acciones

Los bonos argentinos se encuentran en una dinámica distinta a las de las acciones ya que los primeros han evidenciado una recuperación mucho mayor respecto de los segundos. La clave pasa por el hecho de que los bonos subieron gracias a la mejora en las chances de pago de la deuda argentina establecido a partir de los nuevos vencimientos mientras que las acciones no lograron subir debido a que el estado de la macro sigue muy dañada. En este sentido, analistas ven que el potencial se muestra limitado debido a que la actual crisis económica argentina, sumado a señales políticas equivocadas hacia los inversores, dañaron las perspectivas de la renta variable.

Los analistas de Bull Market Brokers en cambio, entienden que no alcanza con la baja del riesgo país para que las acciones comiencen a subir.

Si bien parece una ecuación técnica sencilla, la baja del riesgo soberano sube el valor presente de las empresas. Sin embargo, si la baja no es sensible, puede tardarse mucho en ajustar y creemos que la baja no será sensible. Hablamos de rendimientos normales de 9,75% a 11% mientras que lo que necesitamos como catalizador son señales políticas para que los inversores del exterior logren ver que se está encaminando a la economía. El contexto de una estatización de empresas viales, de distribución y Vicentin , dejaron secuelas. Hoy, salvo los bancos, todas las empresas más importantes son consideradas "estratégicas" para el estado, y eso las deja en puntería del gobierno, advirtieron desde Bull Market Brokers.

José Ignacio Bano, gerente de reserch de IOL entiende que, si bien la valuación actual del Merval es baja, hacen falta mayores argumentos desde el lado fundamental para convalidar niveles de precios superiores.

El índice Merval en estos valores implica que estamos en la zona inferior de la banda histórica de largo plazo. Creo que a medida que empecemos a tener más tranquilidad y empecemos a entender que el riesgo país podría establecerse en estos valores, los precios podrían converger a dicho nivel de u$s 550. Sin embargo entiendo que el riesgo país de 1100 es un equilibrio inestable y seguimos fuera del mercado de capitales por lo que seguimos con la necesidad de tener equilibrio fiscal ya que el mercado interno no te va a financiar en pesos, dijo el especialista.

Con una visión similar, los analistas de Porfolio Personal Inversiones (PPI) explicaron que el Merval en dólares (ajustado por el dólar contado con liquidación) se encuentra en niveles de 364 puntos, un 17% por debajo de los máximos post canje y que habrá que estar pendiente al plan económico del Gobierno.

El mercado espera un cambio de expectativas para un cambio fuerte de tendencia, pero en el corto plazo aún podríamos ver una recuperación leve si el Gobierno consigue arreglar algunos de los desequilibrios actuales. Aunque hoy, el foco de mediano plazo está puesto en las negociaciones con el FMI , donde el Gobierno tendrá que mostrar un plan económico sustentable para demostrarle capacidad de repago al Fondo, estimaron.

Los sectores con potencial

En un contexto en el que se espera que la economía en algún momento comience a rebotar tras el fuerte retroceso causado por la cuarentena, las acciones deberían en algún punto comenzar a percibir dicha mejora. Allí aparecen algunos sectores con mayor potencial que otros.

Patricio Tassello destaca el potencial de las acciones del sector financiero, de consumo y del sector de materiales.

Hoy observamos las acciones de bancos cotizando a múltiplos bajos de 4 veces ganancias esperadas en 2021, contra al menos 8 veces sus comparables en la región. Vemos también potencial para aprovechar el rebote económico proyectado para el 2021 en compañías del sector de materiales, no solo por su comportamiento procíclico sino porque a su vez presentan niveles históricamente bajos de deuda, capacidad ociosa y valuaciones más que razonables. Y por último, aunque tal vez sean para tenerle mayor paciencia pero no por eso los hace menos atractivos, vemos a los segmentos de shoppings y de aeropuertos operando con valuaciones extremadamente bajas, las cuales solo pueden ser justificadas por el efecto de cierre temporal que tuvo la pandemia sobre sus actividades, afirmó

Por otro lado, el portfolio manager de Compass advirtió que es importante mantener una gestión activa, a la vez que, dado que cada sector tiene su particularidad resulta muy relevante la selección y el análisis de las compañías a considerar, independientemente de una mejora en las expectativas.

Nuestro fondo Compass Crecimiento, ha cumplido con varias de las pautas que mencionamos, teniendo una de las mejores rentabilidades ajustadas por riesgo del mercado. Priorizamos aquellos sectores lo más alejados posible de la regulación como es el caso del sector construcción, sin embargo en el caso de una fuerte disminución en el riesgo país, el sector financiero será uno de los más beneficiados, señaló Sidi.