Los inversores prefieren los bonos ley internacional pese a la reestructuración

El spread por legislación se ubica en 49 puntos básicos. Creen que puede ubicarse en niveles de hasta 100. Las tasas se desplazaron al alza en ambas curvas, ademas de que las mismas se invirtieron. Todo ello habla de un contexto de falta de confianza entre los inversores.

La curva soberana sigue siendo castigada con los bonos caen más de 16% en la última semana y más de 25% desde que nacieron, todo ello en un contexto de incertidumbre y desconfianza. La parte corta de la curva soberana opera con tasas superiores a las de más largo plazo, generando así una curva invertida, fiel reflejo de incertidumbre y desconfianza sobre la deuda local.

Dentro de ese contexto, los inversores vuelven a mirar de reojo el spread por legislación, el cual aún se ubica en niveles bajos debido a que el castigo en ambas curvas fue parejo.

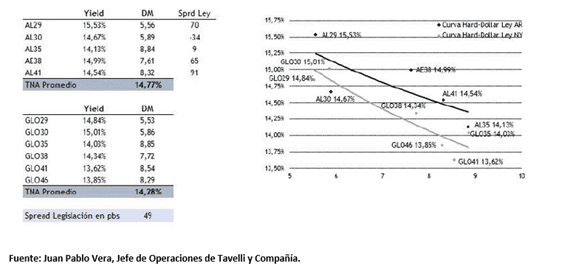

El spread por legislación entre las curvas de ley local y extranjera se ubican en niveles de 49 puntos básicos. Estiman que el mismo debería rondar entre los 50 y 70 puntos básicos, lo cual parece razonable dado el tratamiento igualitario que le dio el Gobierno a los mismos en medio de la reestructuración de la deuda

Nicolás Max, head de asset management de Criteria consideró que ?si bien es temprano para hacer conclusiones definitivas, ya que el mercado se está aún acomodando, haber cumplido con el tratamiento igualitario entre legislaciones, la baja probabilidad de un nuevo default hasta 2024 por los bajos pagos acordados y la ausencia de holdouts relevantes justifica un spread de legislación debajo de los niveles históricos de 100 a 150 del pasado reciente. Creemos que dicho diferencial podrían estabilizase entre los 50 y 70 puntos, sin embargo, a igual rendimiento recomendamos la ley internacional.

Por su parte, Martín Saud, senior trader de Balanz cree que el diferencial de precio entre uno y otra legislación debería rondar el 5%.

Entendemos que un spread entre legislaciones podría estar entorno al 5% en el precio. Si bien este podría moverse dependiendo del contexto macroeconómico y algunas noticias que puedan surgir, agregó.

Un operador de bonos de un banco local advirtió que la preferencia por la deuda ley internacional se mantiene aun con la reciente reestructuración de la deuda.

Los inversores deben mantener su postura a favor de la deuda ley internacional pese a que el Gobierno haya recientemente reestructurado su deuda. La prima por ley internacional debería ser mayor a la actual y creemos que debería ubicarse mas cercana a los 70 y 150 puntos básicos. Incluso, si la crisis y la desconfianza se recrudece, no sorprendería que dicho spread sea aún mayor. Difícilmente se sostenga debajo de los 50 puntos básicos por mucho tiempo más dado que el contexto macroeconómico sigue siendo complejo, por lo que estimamos que la deuda ley local podrá sufrir mas que la ley internacional, comentaron desde la mesa de bonos de un banco local.

Sin confianza en el mercado

Ambas curvas se muestran con pendiente negativa y con rendimientos de corto plazo en 15,5% para la ley local y 14,9% para la ley NY. Los plazos más largos muestran retornos del 14,5% para la ley local y 13,6% para ley NY.

Esto se da un a pocos días de haber realizado el canje de deuda resultante de la reestructuración. El hecho de que el mercado le de cierta preferencia a los bonos ley internacional justo luego de haberse reestructurado, junto con el desplazamiento hacia arriba de la curva y un fuerte rally en la tasa habla de un escenario en el que falta confianza.

Los analistas de Portfolio Personal Inversiones (PPI) explicaron que la incertidumbre no cede en el mercado local, donde la tendencia negativa se mantiene en los distintos activos luego de las medidas establecidas la semana pasada.

Claramente, el buen clima generado por la reestructuración quedó en el pasado. Ahora, todo se centra en las dudas respecto al plan económico que piensa llevar a cabo el Gobierno. La falta de expectativas generó que tanto los activos de renta fija como de renta variable se vean ofrecidos a lo largo de toda la rueda. Los inversores deciden seguir saliendo del riesgo argentino, al menos hasta que hasta que haya un panorama más claro, comentaron.

Finalmente, Adrian Yarde Buller, economista jefe de grupo SBS remarcó que el deterioro de los activos locales se da por la falta de confianza del mercado en relación al rumbo económico y a la mala reacción de los activos frente a las nuevas medidas cambiarias.

La dinámica reciente refleja que el rumbo económico que planteó el gobierno con el Presupuesto y las últimas regulaciones cambiarias no lograron revertir la crisis de confianza. Por eso vemos que los bonos operan con paridades inferiores al 40% y probabilidades de default que lucen bastante elevadas considerando que el calendario de vencimientos está prácticamente desierto. El problema en el perfil de vencimientos ya quedó resuelto con la reestructuración, ahora para que los bonos mejoren hace falta que el gobierno logre mostrar un rumbo económico que pueda torcer las expectativas, dijo Yarde Buller.