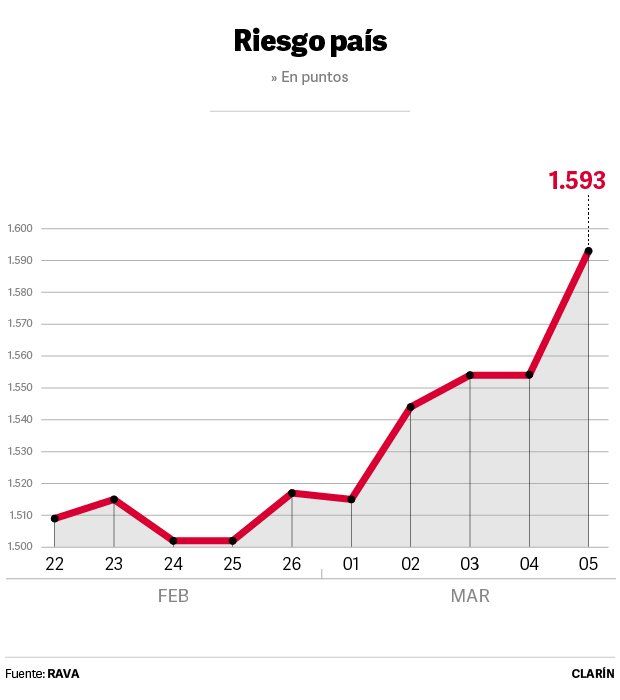

El riesgo país ya aumentó 50% desde el canje de la deuda y roza los 1.600 puntos

En septiembre había tocado los 1.100 puntos y este viernes cerró en 1.593. Se aceleró esta semana tras el discurso de Alberto Fernández.

El ministro Martín Guzmán.

El riesgo país cerró este viernes en 1.593 acercándose así a la zona de los 1.600. Es el nivel más alto desde que Argentina reestructuró la deuda y canjeó los bonos nuevos hace sólo seis meses atrás. Aquel fue el principal logro económico del Gobierno en su gestión y acaso el objetivo primordial que se habían puesto Alberto Fernández y Martín Guzmán. El ministro de Economía fue aplaudido en la Casa Rosada.

En un santiamén, el riesgo país bajó esa vez de 2.100 puntos a 1.100 puntos. Había llegado a 4.362. Todavía hoy sigue ubicándose por encima del nivel previo a las PASO (900 puntos).

El índice es elaborado por JP Morgan. Mide la diferencia entre lo que paga un país para que le presten a 10 años y lo que Estados Unidos paga (una economía que emite su propia moneda para financiarse). Argentina accede a fondos del mercado pagando 16% anual y el Tesoro de EE.UU. 1,57%.

La suba del riesgo país se aceleró en la semana, particularmente luego del discurso del Presidente el lunes. Ratificó la estrategia del ala política (en detrimento de Economía y el BCRA) de que no habrá apuro para cerrar un acuerdo con el FMI. El EMBI pasó de 1.515 a 1.593.

La expectativa de Guzmán era que el costo del endeudamiento siguiera bajando luego de aquella operación que promocionó. Según cálculos de la consultora pxq el canje consiguió que Argentina ahorrase pagar al sector privado unos US$ 41.000 millones en los próximos años. Con el oxígeno que eso significaba para las cuentas fiscales, el riesgo país tendería a bajar en el tiempo y el sector privado se beneficiaría fondeándose en un contexto de hiper liquidez global. El titular de la Reserva Federal, Jerome Powell, realizó declaraciones el jueves a The Wall Street Journal diciendo que la política monetaria seguirá siendo acomodaticia.

El ministro no tiene planes de financiarse en los mercados internacionales y entonces las herramientas a las que recurrirá para cubrir el rojo fiscal serán la deuda en pesos y la emisión monetaria. Para eso será clave que el déficit fiscal sea el menor posible. El Gobierno en el Presupuesto presentó 4,5% del PBI. Pero en las negociaciones con el FMI se evalúan escenarios para que ese déficit sea menor. Pero Guzmán ha chocado con una restricción política que es La Cámpora y la imposibilidad de ajustar las tarifas para que los subsidios al menos no aumenten este año. Según un cálculo de Eco Go, si el déficit fiscal fuera 3,6% Guzmán debería buscar en el mercado de deuda doméstico $ 500.000 de financiamiento neto y $ 900.000 de emisión monetaria.

Todo esto lleva a que en el mercado existan dudas no sólo del margen de maniobra de Guzmán ante La Cámpora sino también de que aún cuando Argentina despejara los vencimientos de la deuda en dólares con los privados, enfrenta un problema de lo que los economistas llaman de insolvencia. “Los alivios en los vencimientos compraron tiempo pero el mercado no está convencido del rumbo de la política económica y los bonistas tienen pocos incentivos para conservar bonos con cupones muy bajos como los de Argentina”, dice Jorge Neyro, economista jefe de ACM. “No se ven mejoras en el corto plazo mientras el acuerdo con el FMI parece alejarse en el tiempo”.

El programa con el Fondo Monetario es un capítulo aparte. Argentina tiene que devolver US$ 44.000 millones de desembolsos en los próximos tres años.

Guzmán después de reestructurar la deuda con los acreedores privados, y con sus tiempos, solicitó al FMI iniciar las negociaciones para conversar un plan para refinanciar el pago. Desde entonces las idas y vueltas no han cesado. Argentina tomó decisiones que la han alejado más de ese objetivo (aunque el déficit fiscal viene cerrándose y la emisión ha caído) al igual que los ataques de la Rosada al FMI amenazando judicializar el acuerdo de Macri. El riesgo país no paró de subir desde que arrancaron las negociaciones que todavía no despejan la incertidumbre sobre el rumbo. De los 1.300-1.400 puntos pasaron a 1.600 puntos.

Otro factor que incidió en la suba del riesgo país esta semana es la cuestión global. Se registró una desvalorización de las monedas emergentes y una apreciación del dólar a nivel mundial (2,3% en el año).