Con la soja en US$600, la política se envalentona y Martín Guzmán pagará la cuenta. Control de la inflación y el manejo de la caja son los desafíos del ministro Guzmán

La trepada en el precio de la oleaginosa pondrá dólares extra en los bolsillos del Gobierno, que se enfocará más en sus intereses electorales y menos en la precaución que prefieren en el Ministerio de Hacienda.

El ministro de economía Martín Guzmán durante la gira por Europa con el Presidente.

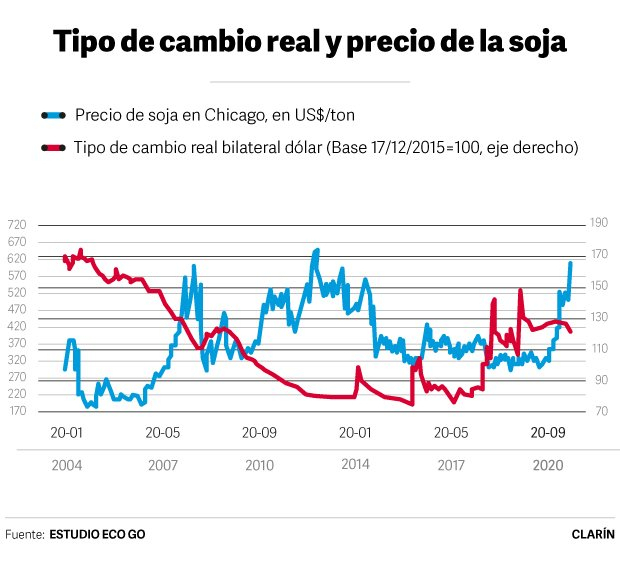

La espectacular trepada de la soja en el último año le cambió la cara al sector externo argentino en un mundo inédito con liquidez, precios de las materias primas y tasa de interés cercana a cero.

En el nuevo contexto, el Banco Central compra dólares (las reservas netas estarán en US$5.000 millones) como consecuencia de que el campo liquidará US$10.000 millones más que la campaña anterior y el Tesoro se apresta a recaudar unos US$2.600 millones.

En este contexto se desvanecen las expectativas de devaluación de corto plazo y se consolida la apuesta de que el dólar pierda contra la inflación desde ahora hasta fin de año. ¿Es un camino seguro?.

La excepcionalidad de los altos precios del maíz y la soja brinda un marco de cierta solidez y el vuelco de los ahorristas hacia los depósitos indexados por UVA demuestra que en el corto plazo la apuesta es a los activos atados a la inflación, tanto por la disparada del costo de vida (sube 17,6% en el primer cuatrimestre) como por la serenidad que un Banco Central comprando divisas genera.

Sobre la relación dólar-inflación la historia vuelve a repetirse. Atrasar al dólar en el intento de frenar los aumentos de precios es ya un clásico que, en este ocasión, no muestra aún gran efectividad.

Miguel Ángel Pesce mantiene a raya desde febrero la premisa de atrasar al dólar oficial. En febrero, por ejemplo, aquel dólar subió 2,9% y la inflación resultó de 3,6%. En marzo esa relación fue de 2,4% contra 4,8% de suba del costo de vida mientras que en abril fue 1,7% contra 4,1%. En mayo el dólar apunta a aumentar 1,1% y la inflación a 3,2%.

La soja record de US$ 600 alienta al retraso del tipo de cambio en el intento de bajar el ritmo de aumento de los precios y el retraso cambiario, a su vez, alienta a la política kirchnerista a apuntalar su objetivos sobre las elecciones de fin de año.

La economista Marina Dall Poggetto fundamenta el concepto: "La política opera como si la estabilidad cambiaria fuera la norma", y así parecen demostrarlo varias definiciones de los últimos días.

El ministro Martín Guzmánintentó despedir al subsecretario de energía eléctrica porque se resistió a un aumento de dos dígitos en la boleta luz y no pudo.

No sólo la tarifa de la luz subiría 9% en el año sino que el principal defensor de Basualdo, Maximo Kirchner, presentó un proyecto de ley para "bajar entre 30% y 50%"la tarifas de gas en varias provincias, en especial en el Sur.

Otro proyecto impulsado por senadores kirchneristas intenta establecer que el potencial ingreso de dólares que se produciría por un aporte extraordinario del Fondo Monetario Internacional se destine con exclusividad a la atención del Coronavirus.

En la visión de Economía, esos impensados US$4.370 millones que le asignarían a la Argentina por la capitalización del FMI ante la pandemia, podrían, como los de la soja, destinarse a fortalecer las reservas del Central en el intento de bajar algo la tasa de riesgo país (1.562 puntos)

La Argentina tiene cortado el crédito internacional y sus bonos ofrecen la enormidad de 20% anual y no encuentran compradores.

Por eso el destino de los dólares del FMI como la posible postergación del vencimiento del 28 de mayo por US$2.400 millones al Club de París o encaminar un nuevo acuerdo con el Fondo formarán parte de la previsible disputa en las próximas semanas entre las necesidad económicas de Alberto Fernández y las políticas de la vicepresidenta Cristina Kirchner y La Cámpora.

En medio de una segunda ola de covid-19 muy dura, con alto nivel de casos y baja cantidad de vacunas, la estabilidad financiera es un activo que, a corto plazo, estará puesto a prueba por la puja entre la prudencia fiscal para acotar las expectativas inflacionarias y encaminar una negociación con el FMI, y las de la política electoral destinada a expandir los gastos.

Después de reunirse con el Presidente en la semana, la titular del FMI, dijo que "tomó nota" sobre el pedido de Alberto Fernández para reducir la "sobretasa " que el organismo le cobra a países como la Argentina. Nada habría dicho Kristalina Georgieva sobre variantes en el tradicional reclamo del organismo de tender a equilibrar los gastos y recursos del estado, un camino muy poco recorrido por los gobiernos argentinos y mucho menos en un año electoral y de pandemia.

Control de la inflación y el manejo de la caja son los desafíos del ministro Guzmán según expertos

Luego de la gira europea del Presidente Alberto Fernández y los indicios de acercamiento con el Fondo Monetario Internacional (FMI), el mercado espera más señales sobre el avance de la negociación para confirmar si hay un cambio de aire en la economía local o la euforia se evapora. La interna política sobre el manejo de la caja, el control de la inflación tras el salto en el primer cuatrimestre del año y las dudas respecto a un eventual aumento de las presiones devaluatorias post elecciones son los puntos a monitorear según los analistas.

El viernes, luego de un trascendido acerca de que el Club de París daría más plazo al país para hacer frente al vencimiento de US$ 2.400 millones si se avanza en cerrar la renegociación de la deuda con el FMI, los activos argentinos tuvieron importantes mejoras. Los bonos en dólares, que ya habían ensayado algunas tímidas recuperaciones días atrás, saltaron 4% lo que hizo que el riesgo país, que mide la banca JP Morgan, retrocediera al nivel de los 1.564 puntos. En tanto, las acciones argentinas que cotizan en Wall Street saltaron cerca de 7% en señal de optimismo.

Sin embargo, los analistas reclaman que en el mediano plazo los efectos de la gira presidencial se traduzcan en hechos. Como el vencimiento con el Club de París está previsto para fines de este mes y existe un plazo de dos meses adicionales para que el país, en caso de no cumplir, caiga en cesación de pagos. la confirmación debería llegar cuanto antes.

"El mercado operó a partir de trascendidos. Todavía no tenemos una confirmación en este sentido. Hay que tener en cuenta que los precios de los bonos estaban en niveles muy bajos, se vio una suba moderada desde ese punto, pero para que esta tendencia se pueda sostener, es necesario que se confirmen las noticias. El mercado espera un anuncio oficial en torno a la refinanciación de vencimientos o algún waver, que permitan evitar el default", explicó el economista de EcoGo, Martín Vauthier. "Es muy importante que la Argentina pueda concretar una extensión de vencimientos, que evite que el país deba usar reservas este año, y que se dé dentro de un plan económico integral", añadió.

Justamente, más allá de las negociaciones en el frente externo, son los desequilibrios en el plano local lo que encienden las alarmas para los próximos meses. "Pagar de contado al Club de París habría consumido el 80 % de las reservas líquidas del BCRA, por lo que no era una opción. Ahora bien, para esta táctica de “comprar tiempo” frente a los acreedores, el gobierno debería haber reforzado la credibilidad del ministro de Economía, en lugar de dañarla tras la insubordinación de un Subsecretario", dijo Jorge Vasconcelos de IERAL, quien a su vez afirmó: "No parece haber “plan B” razonable para la economía si se ingresara en un cono de sombra en la relación con el Club de París y el FMI".

La interna en el Ministerio de Economía aún no fue zanjada, pero el foco de conflicto más grande que tiene que resolver el equipo económico estos días es el del salto inflacionario. "Antes del cambio estructural que puede significar un acuerdo con el FMI, el Gobierno tiene que dar definiciones más integrales. La inflación requiere una acción concreta y coordinada en el frente interno. Si esperamos al acuerdo con el Fondo para hacer un reordenamiento macro, el Gobierno puede dejar pasar una oportunidad enorme a riesgo incluso de estar entrando en un régimen de alta inflación", aseguró el economista Rodrigo Alvarez.

Mientras el consenso es que el Banco Central, gracias a los agro dólares y el férreo cepo cambiario, tiene espalda suficiente para mantener el tipo de cambio estable y la brecha bajo control en los próximos meses, la atención está puesta en el financiamiento al Tesoro. Guzmán enfrentará esta semana su primer test de credibilidad post gira europea con el vencimiento de US$ 330 mil millones en el mercado de deuda local. "La tasa le sirve al Gobierno para comprar credibilidad: mientras el Banco Central parece no querer intervenir en ese sentido, los inversores le reclaman al Tesoro más rendimientos y plazos más cortos.", adelantó Andrés Borensztein, de Econviews.