El viernes de la semana pasada finalizó el plazo para que las compañías de seguros se posicionen en un 5% en activos de financiamiento pymes en el mercado de capitales. Gracias a esto, el volumen operado de cheques de pago diferidos en la bolsa registrando un volumen récord de $ 42.000 millones en el primer semestre. Además, el volumen en pagares bursátiles cerró con un récord histórico de u$s 41 millones, mientras que los fondos comunes de inversion Pymes más que duplicaron su patrimonio en el primer semestre de 2019.

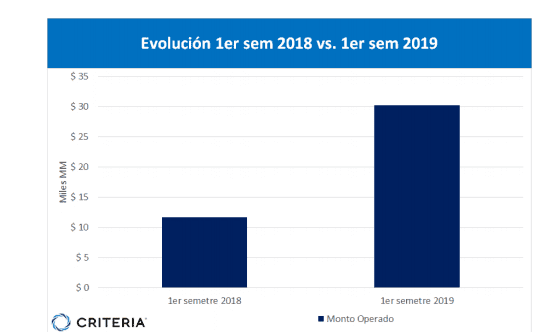

El descuento de cheques a través del mercado de capitales finalizó el primer semestre con un volumen de $ 42.170M, registrando un crecimiento del 199% respecto del primer semestre de 2018.

Cristian Villarroel, especialista de mercados de capitales de Mills Capital Markets sostuvo que en todos los segmentos de negociación se registraron récords históricos en el volumen de negociación.

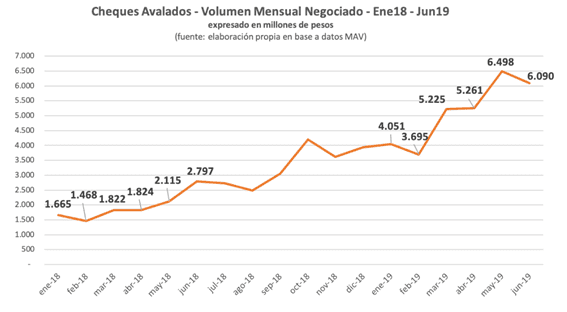

Los cheques avalados, el segmento de mayor volumen, cerró junio con un volumen mensual de más de $ 6.090 millones, representando una variación interanual del 118%. Asimismo, el primer semestre finalizó con un volumen de $ 30.820 millones, es decir un 164% respecto de igual periodo de 2018. Cabe destacar que este monto representa un volumen similar al total operado en 2018, en dicho segmento?, dijo Villarroel.

Por otro lado, en lo que respecta al segmento de descuento de cheques no garantizados por el Mercado Argentino de Valores, la suma asciende a $10.375 millones en el primer semestre, registrando un incremento del 441% respecto de igual periodo de 2018. Para Villarroel, resultó clave la mayor participación de las compañías de seguros en dicho segmento.

El crecimiento en dichos segmentos es el resultado de la creación del Fondep y el acompañamiento de las compañías de seguro a través del incremento de sus inversiones al 5% de su cartera de inversiones?, explicó el especialista de Mills Capital.

En la misma línea de análisis se encuentra Gonzalo Vallejos, managing partner de Criteria quien destacó que la nueva normativa que impulso a las compañías de seguros de incrementar sus inversiones en activos Pyme impactó en el volumenes de cheques en el mercado. .

Gracias a la normativa y el mayor fondeo de las compañías de seguros, el volumen de cheques negociados en el primer semestre del año casi se triplico respecto al mismo periodo del año anterior llegando a negociarse unos $ 5.500 Millones en junio y acumulando unos $ 30.000 en el período?, dijo Vallejos.

Mayor volumen en pagares en dólares

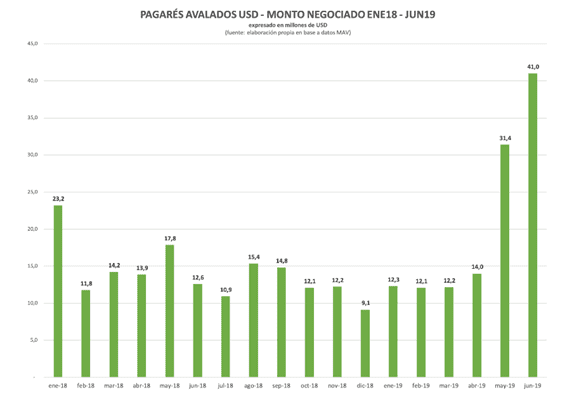

El mayor dinero disponible de las compañías de seguros también empujó a que haya un incremento en el volumen operado en pagares bursátiles en dólares. Prácticamente en todos los meses del 2019, el volumen operado fue al alza (con la salvedad de febrero). El volumen récord de u$s 41 millones de junio fue un 30% más alto que el de mayo y un 235% superior al de comienzo de 2019.

La negociación de pagarés en dólares cerró el mes de junio con un volumen mensual récord de u$s 41 millones. Dicha suma completó un monto total negociado en el primer semestre de 2019 de u$s 123M, registrando un incremento del 32% respecto de igual periodo de 2018?, dijo el especialista de mercados de capitales de Mills Capital Markets.

Crecimiento en los FCI Pymes

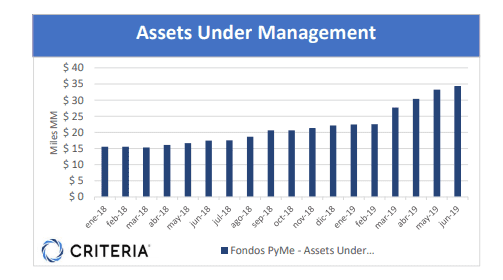

El mayor volumen proveniente por el flujo de fondos de las aseguradoras tuvo su correlato en las suscripciones de los fondos comunes de inversion Pymes. De esta manera, se observó un crecimiento del 54% en el patrimonio de los FCI Pymes en el segundo trimestre de 2019.

Gonzalo Vallejos, managing partner de Criteria remarca que las aseguradoras buscaron fondos comunes de inversión Pyme para estar posicionados en dicho segmento. La normativa de la SSN hizo que los activos bajo administración de los Fondos Comunes de Inversión PYME se incrementaron en $ 12.500 millones

Los fondos alcanzan niveles de administración de $ 35.000. Esta situación contribuyó favorablemente para las Pymes se vieran beneficiadas con bajas sustanciales en las tasas de interés que pagan por la negociación de los Cheques de pago diferido avalados. Tan atractivo es el negocio, que muchas más Pymes se volcaron a tomar fondos en el mercado de capitales para aprovechar esta oportunidad de descontar cheques al 40% al 45%, muy por debajo del costo de financiamiento en bancos, la inflación?, explicó el managing partner de Criteria.

Del mismo modo, Villarroel sostuvo que las aseguradoras optaron por los fondos comunes de inversión Pyme ya que las mismas deben destinar el 5% de sus activos a instrumentos que se financian las PyMEs o en vehículos que invierten en dichos activos pymes como los fondos comunes de inversión pymes.

"El impacto fue incremento de $13.000 millones durante el segundo trimestre, en el patrimonio de los FCI PyME. Dicho monto implica un crecimiento nominal de dicho segmento de FCI del 54%?, dijo Villarroel.

Radiografía de FCI Pymes

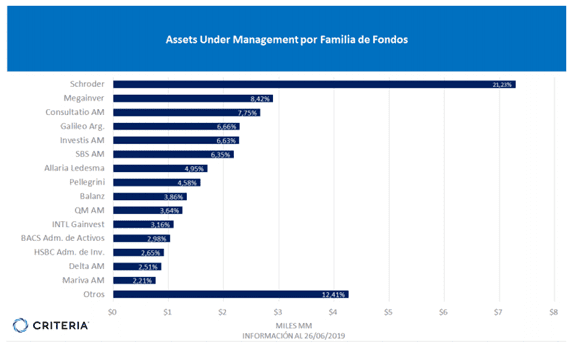

Los analistas de Criteria destacaron en un informe los activos bajo administración de los distintos fondos dentro del segmento Pyme.

Entre las familias de fondos lideres dentro del segmento que más se destacan se encuentran Schroders, con un crecimiento de los activos bajo administración del 21,2% en el primer semestre. Le siguen Megainver y Consultatio con un aumento en el patrimonio administrado de 8,42% y 7,75% respectivamente.

A nivel agregado se destaca un fuerte incremento de los activos bajo administración de los fondos comunes de inversión del segmento Pyme. A comienzo de 2019 el patrimonio de la industria en fondos comunes de inversión Pyme apenas superaba los $20.000 millones mientras que el cierre de junio rozaba los $35.000 millones. A su vez, este valor es mas del doble de lo que se registraba a comienzo de 2018 cuando el total administrado por la industria en activos Pyme era de $15.000 millones.