El cambio de humor que se reflejó en el ámbito económico y político en los últimos dos meses tuvo su correlato en el mercado accionario. Desde que el BCRA recuperó la capacidad de intervenir en el mercado cambiario a fines de abril, el Merval subió un 48% en pesos y 55% en dólares.

Por otro lado, el ?Efecto Pichetto ? y la mejora en las encuestas hicieron que la dinámica de recuperación inicial se extienda para llevar hasta los valores actuales, haciendo que el Merval en pesos alcance máximos históricos y que el índice medido en dólares regrese a los 1000 puntos de dólar. Aún asi, no es el mejor año para el segmento de acciones.

Sergio González, analista de Criteria, sostuvo que el año 2019 está caracterizado por volúmenes estancados con una leve tendencia positiva en el mercado de acciones.

Cambios en los fondos de acciones

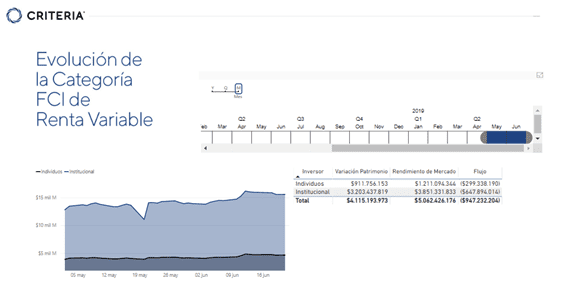

La recuperación de la renta variable impactó positivamente en los fondos de acciones dentro de la industria de fondos comunes de inversión.

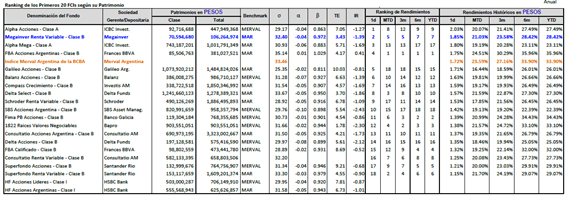

Según el informe elaborado por los analistas de Criteria (publicado el 28 de junio pasado), la suba de las acciones aportó para que los fondos vean un cambio positivo en el capital administrado dentro de sus carteras. Es decir, el rally visto en la renta variable aportó más de $5.000 millones a la vez que se registraron rescates netos en los dos últimos meses por $947 millones. De esta manera, el crecimiento patrimonial neto que registraron los fondos de acciones es de $4.115 millones entre mayo y junio.

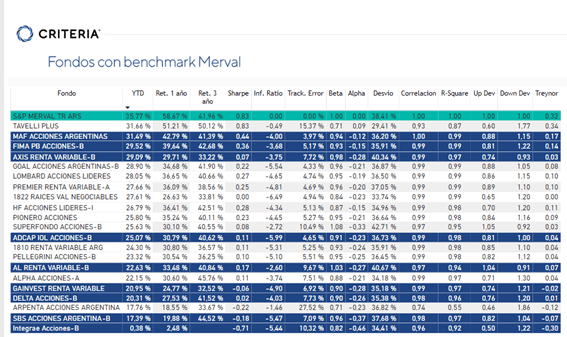

Al analizar los retornos que tuvieron los fondos en comparación con el índice de referencia, se puede observar que ningún fondo logra superar al rendimiento acumulado anual del S&P Merval.

Según el informe de Criteria, aquellos fondos que tienen con índice de referencia (Benchmark) al Merval, se destacan que el fondo Tavelli Plus se muestra como líder en términos de rendimiento, ganando en el año un 31,66%. Aun así, se ubica debajo del 35,77% que gana el Benchmark desde enero al cierre de junio. Al fondo de Tavelli le seguían, al cierre de junio, los fondos MAF Acciones argentinas y FIMA PB acciones, ganando un 31,49% y 29,52% respectivamente en el 2019.

Todos los retornos y valores del índice y de los fondos están al 28 de junio pasado, fecha en que se publicó el informe.

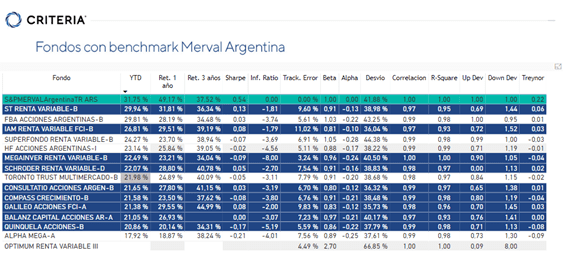

Por su parte, al analizar los fondos que tienen como índice de referencia al Merval Argentina, se cumple el mismo patrón en el cual tampoco logran ganarle al benchmark.

Con datos de Criteria, el S&P Merval Argentina ganaba, al cierre de junio, un 31,75% en 2019, mientras que el fondo dentro de dicha categoría que mayores ganancias registraba a la misma fecha era ST Renta Variable, ganando un 29,94% en el primer semestre. Entre los 3 fondos que mayores ganancias acumuladas en el año ofrecían eran FBA Acciones argentinas, ganando en 2019 un 29,81%, IAM renta Variable, sumando un 26,8% desde enero.

Todos los retornos y valores del índice y de los fondos están al 28 de junio pasado, fecha en que se publicó el informe.

Variaciones del último mes

El diferencial que se obtiene al comparar los rendimientos del Merval y los fondos en lo que va del año, tiene su correlato en lo ocurrido en el último mes.

Durante junio, el Merval Argentina subió un 23,6% y, según datos de mercado, prácticamente ningún fondo pudo ganarle al índice de referencia y obtener retornos por encima del benchmark.

De esta manera, se confirma el patrón que se viene generando a lo largo de 2019 en el cual los fondos no logran superar el retorno del Benchmark.

La incertidumbre electoral pesa a la hora de tomar decisiones por parte de los gestores, quienes se ven motivados a mantener cierto grado de cautela en sus carteras.

Respecto de la imposibilidad de que los portfolio managers no logren superar el índice de referencia, González entiende que, si bien el último bimestre estuvo marcado por fuertes retornos, al estar más defensivos que los índices de referencia, ningún fondo pudo superar su benchmark en el último año.

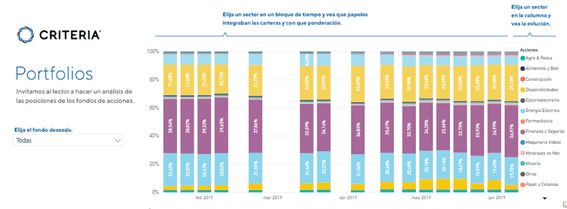

¿En qué estan invertidos los fondos?

En el informe de Criteria se destaca cuáles son las mayores apuestas por parte de los gestores dentro de la industria. Según el informe de Criteria (con fecha 28 de junio pasado), los fondos de acciones se encuentran invertidos en un 36,97% en promedio en acciones financieras, siendo Grupo Financiero Galicia y Banco Macro los top picks dentro del segmento.

Por su parte, del informe de Criteria también se desprende que el sector de Oil and Gas representa el 25,7% en promedio de la ponderación dentro de los carteras, siendo YPF el top pick dentro del sector. Finalmente, los portfolio managers están invertidos en un 19,7% en el sector energético en promedio con Pampa energía y Central Puerto como los top picks del sector.