Fuerte suba de tasas de descuento de cheques

Las emisiones de obligaciones negociables Pymes emitidas por bancos eran consideradas, en una primera instancia, como aptas para que las aseguradoras puedan posicionarse en dicho instrumento, de acuerdo a la regulación de la Superintendencia de Seguros de la Nación, que les obliga a estar invertidos en por lo menos un 5% de su cartera en activos pymes. De esta manera, las aseguradoras restaban posicionamiento en cheques y buscaban esta clase de instrumentos, haciendo subir la tasa por menor demanda. Desde el mercado vieron con buenos ojos el rápido accionar de la CNV y de la SSN.

Maximiliano Gilardoni, Gerente Empresas de Balanz explicó que la semana pasada el Banco BICE coloco un bono PYME a Badlar + 0% y esta semana el Banco Ciudad a Badlar +2 lo que permitió que las aseguradoras inviertan en estos bonos. Se observo una salida importante de dinero del mercado de cheques de pago diferido dado el exceso de oferta de activos pyme debido a las colocaciones y menor demanda ya que se esperaban próximas colocaciones que finalmente no se realizarán.

Ambas colocaciones quitaron bastante dinero de lo que son los cheques y por ello la tasa salto del 45% al 54%, dijo Gilardoni.

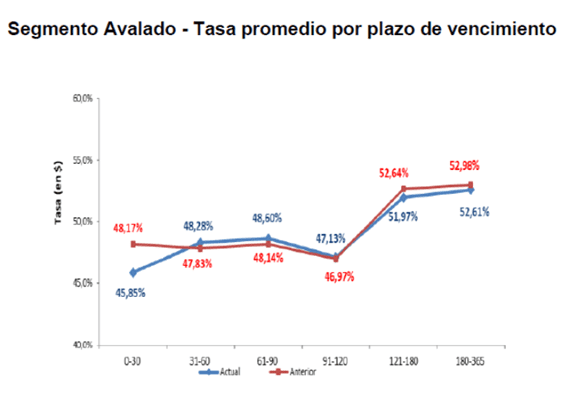

Según los datos del Mercado Argentino de Valores (MAV), las tasas de cheques avalados a 30 días son del 48% mientras que a los plazos más largos como los de 180 y 365 se ubicaron el miércoles en 52,64% y 52,98% respectivamente.

Si se lo compara con una semana tras, todo el tramo corto de la curva de cheques vio un desplazamiento al alza en la última semana ya que se operaba en niveles de 45,65% en el plazo a 30 días. Los extremos más largos se mantuvieron prácticamente en los mismos niveles.

Por su parte, Gonzalo Vallejos, managing partner de Criteria asegura que las últimas emisiones de deuda por parte de entidades financieras que calificaron como Pyme generaron un impacto significativo tanto en el volumen negociado de Cheques como en las tasas operadas.

Lo que más preocupó fue que hay muchas entidades financieras que están a la espera de la autorización de CNV para salir al mercado con el mismo objetivo de ´financiar a las Pymes´, dijo Vallejos.

El managing partner de Criteria agregó que, hasta el momento, los principales actores que contribuyeron positivamente al financiamiento pyme fueron los fondos comunes de inversion PYME, quienes ya financian a este segmento por casi $ 40.000 millones a través de Cheques de Pago Diferido, Pagares, ON PYME y Fideicomisos.

Esta situación genera que haya emisiones en espera por parte de bancos por más de $ 10.000 millones y que tanto las Compañías de Seguro como los Fondos PYME redirijan su atención hacia estos nuevos instrumentos emitidos por Bancos, comentó.

Respuesta de la SSN

Para aclarar la situación, la SSN publicó hoy en el boletín oficial que a los efectos del cómputo, solo serán consideradas Obligaciones Negociables emitidas por Pymes, encontrándose excluidas las emitidas por entidades financieras con objeto de financiamiento Pymes.

Vallejos entiende que es una norma positiva a la vez que remarca que la CNV ha reaccionado rápidamente y está revisando la aplicación de la normativa y dejó en suspenso dichas emisiones.

Por su parte, Gilardoni sostuvo se trata de una resolución positiva para el mercado y que es esperable que los fondos que habían salido de los FCI Pymes regresen a los mismos, comprando cheques y estabilizando al mercado.

La tasa de cheques hoy se negoció en torno al 50% y 53%. Pensamos que en los próximos días, la misma se va a estar acomodando nuevamente a los valores que vimos a principio de semana pasada, anticipó.

Los fondos comunes, con menor impacto

Cristian Villarroel, especialista de mercados de capitales de Mills Capital Markets destaca que no se vio una salida importante de fondos dentro de la industria de fondos comunes de inversión Pymes.

No estamos viendo una importante salida del mercado de fondos. Para ponerlo en contexto, el tamaño de la industria de fondos Pyme es de $37.000 millones al cierre del mes pasado y hoy estamos $300 millones menos, contemplando los intereses ganados. Es decir, se pudo haber ido aproximadamente $1000 millones en el último mes, pero no veo una salida masiva de fondos, dijo Villarroel.

Para el especialista de Mills Capital Markets, la fuerte suba de tasas de los cheques no se debió a que las aseguradoras pudieron haber retirado capital de los fondos, sino que relaciona a la suba de tasas con un agotamiento en el mercado de cheques.

No creo que la suba de tasas de los cheques este dado por la salida de fondos en el segmento Pyme dentro de la industria de Fondos comunes de inversión. Mirando en retrospectiva, vemos que hubo una ola muy grande de cheques colocándose en los últimos tres meses y hoy hay un cierto agotamiento. Vimos un crecimiento de la oferta de fondos que fue acompañado con el crecimiento del volumen de financiamiento y creo que no se puede sostener el volumen de financiamiento si no sigue creciendo la oferta de fondos ya que el capital ya se encuentra colocado y no hubo un flujo nuevo, sostuvo el especialista de mercados de capitales de Mills Capital Markets.