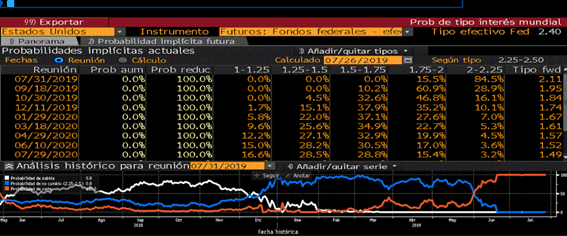

Esta semana tendrá lugar una nueva reunión de la Fed y el mercado descuenta en un 100% que se dará una baja de tasa de interés un cuarto de punto, para situarse en el rango de 2% al 2.25%. Además, el consenso de mercado descuenta una baja adicional de otro cuarto de punto para la reunión de septiembre con una probabilidad del 60%, para situarse en el rango de 1.75% al 2%. Si bien esto es una buena noticia para los mercados emergentes en general y para Argentina en particular, los analistas del mercado consideran que las Elecciones PASO deja a todos los demás factores que impactan en los activos locales quedan un segundo plano.

A comienzo de año los debates en torno a los primos movimientos de la Fed estaban mas bien sesgados hacia las chances de ver entre dos y tres subas de tasas. Sin embargo, siete meses después, las perspectivas están mas bien centradas en las chances de que la Reserva Federal baje la tasa entre dos y tres veces este mismo año. Este dato es una buena noticia para Argentina, aunque la cercanía a las Paso hace que dichas novedades queden relegadas al resultado de las encuestas y de las elecciones.

Pablo Santiago, head de wealth management de Banco Mariva considera que el ?factor Paso? hace que el resto de los eventos de corto plazo queden a un segundo plano.

Si bien el mayor grado de apertura global nos hace mas vulnerables a lo que suceda en el mundo, estando tan cerca de las PASO, genera que los demás eventos queden en un segundo plano. Las decisiones de tasas de la Fed son un factor de riesgo para los bonos locales, aunque en el corto plazo, tanto las encuestas como las Paso representan una variable de mayor peso para los inversores y activos argentinos?, dijo.

Con una visión similar, Matias Roig coincide con Pablo Santiago al resaltar que las encuestas y las PASO son, hoy en día, el driver de mayor peso para los activos locales.

El viernes pasado fue un buen ejemplo ya que se dieron a conocer encuestas como las de BTG Pactual y de la Elypsis que le daban una victoria a Mauricio Macri y, gracias a estos informes, tanto el Merval como los bonos subieron con fuerza.?, señaló Roig.

Justamente, a pocas semanas de las PASO, se siente un mayor nivel de volatilidad tanto en el tipo de cambio así como también en los bonos y acciones. Distintas fuentes del mercado reconocen un mayor nivel de tensión entre los inversores de cara al resultado electoral.

Javier Scelato, portfolio manager de Galicia Administradora de Fondos reconoció que, a tres semanas de las Paso, se incrementaron los niveles de volatilidad en todos los activos.

La curva argentina se encuentra desacoplada del resto de riesgos de la región con un comportamiento propio de la incertidumbre electoral. El tramo de 2 años desde hace un año a la fecha empeoró en 800 puntos básicos mientras que en el tramo de 10 años empeoró en 155 puntos básicos. Si observamos lo que sucede dentro del corriente año el tramo corto empeoró 250 puntos básicos mientras que el largo mejoró 100 puntos básicos. Esto estaría marcando desarme de posiciones cortas para alejarse en algún grado del riesgo de reestructuración para tomar riesgo duration? en el tramo largo?, apuntó Scelato.

Cambio de tono de la Fed.

Si bien los analistas consideran que la posible baja de tasas no generaría grandes impactos en argentina en el corto plazo, el cambio de tono de la Fed es positivo para los bonos de mercados emergentes.

Si la tasa de EE.UU. no sube, entonces los fondos globales tienen menos incentivos para dirigir sus capitales hacia Wall Street a la vez que buscan posicionarse en mercados que tengan mayores retornos ofrecidos, típicamente los mercados emergentes. De esta manera, si los capitales no solo no se van, sino que fluyen hacia mercados emergentes, las monedas y variables financieras tienden a estabilizarse y/o a mejorar, pemritiendo ver baja del dólar , bajas de tasas de los bonos y del riesgo país .

Scelato explicó como cayeron las tasas de bonos de mercados líderes, beneficiando a los mercados emergentes.

La tasa de 10 años en EE.UU. pasó de 2,55% a 2,07% en el último año, a raíz del discurso ?dovish? de la Fed. La deuda emergente en este contexto tuvo flujo positivo en lo que va del año (según el IIF) del orden de los us$ 13.000 millones. En emergentes Latam podemos observar que este flujo se materializó en compresión de spreads en lo que va del 2019?, precisó.

El portfolio manager de Galicia Administradora de Fondos detalló que, por ejemplo, los bonos de Chile comprimieron 88 puntos básicos en el tramo de 2 años y 112 bps en el tramo de 10 años. Los bonos de Brasil lo hicieron en 126 puntos básicos en el tramo de 2 años y 70 puntos básicos en el tramo de 10 años.

Soledad Gaeta, portfolio manager de Galicia Administradora de Fondos sostuvo que, en este escenario de posible baja de tasas de Estados Unidos el costo de financiarse para el resto los países debería mantenerse o reducirse.

Si nos enfocamos en la Renta Fija Local en Pesos, se debería ver reflejada una compresión de spreads en todas las curvas, CER y BADLAR, pero dado que estamos atravesando un escenario de incertidumbre electoral y económica, los movimientos de los precios de los bonos locales, se ven más influenciados por lo que pueda pasar con el resultado de las Paso y por los movimientos del tipo de cambio, que por los movimientos de la tasa de la Fed?, dijo.

Visión operativa

Dado el escenario complejo al cual se enfrenta el mercado en las próximas dos semanas, distintos analistas del mercado han recomendado reducir riesgo argentino, o bien, bajar exposición en activos locales hasta tanto el factor electoral quede disipado.

Adrián Yarde Buller, economista de Grupo SBS sostuvo en su informe semanal que si bien el escenario global sigue siendo favorable para mercados emergentes, a nivel local lo más aconsejable resulta ser cautelosos y buscar diversificar carteras de inversión con productos sin riesgo local.

Los decepcionantes datos económicos llevaron al BCE a prepararse para un mayor impulso monetario, mientras la semana que viene será el turno de la Fed y también se espera que adopte una postura más acomodaticia. El escenario global sigue mejorando para las economías emergentes mientras a nivel local el riesgo político parece ir en descenso. Pese a la mejora de las condiciones, consideramos que la cercanía con las Paso amerita reducir la exposición a Argentina en favor de instrumentos de diversificación regional?, subrayó.

Finalmente, un operador de bonos de un banco local resalto que, ante la binomialidad del resultado y del panorama, el mercado esta como ?una moneda al aire? y que puede salir para cualquier lado, con lo cual, las apuestas en este contexto deben moderarse.

No es momento de hacer jugadas arriesgadas ya que, si bien la perspectiva de que la elección salga a favor de lo que espera el mercado es muy buena, si sale mal, el resultado podría ser desastroso e iniciar un proceso destructivo para los activos locales primero y para la economía real luego. Desde nuestra postura, estamos con niveles de exposición mínimos y sin tomando demasiado riesgo?, aseguró.